La crisis internacional de 2008 se inició con la quiebra del banco Lehman Brothers, que tenía un activo de 680.000 millones de dólares (casi un 50% más que el PIB anual argentino). En esa época era el cuarto banco de inversión en los Estados Unidos, y junto con el cierre de otras entidades, arrastró a la quiebra a bancos y clientes. Esto fue fruto principalmente de la cartera de securitización (segundas hipotecas) que no se pudieron pagar. La solución que le encontró el sistema fue aumentar sideralmente la emisión de dinero y con ello descendió a niveles cercanos a 0% la tasa de interés, lo que permitió refinanciar deudas.

La combinación de tasa de interés cercana a 0% y la recuperación (después de 10 años) de la economía de los principales países capitalistas, generó una suba del valor de las acciones de las empresas, a lo que colaboró la decisión de reducir la alícuota del impuesto a las ganancias a las sociedades en Estados Unidos del 35 al 21%, por lo que subió sistemáticamente el valor de las mismas, que conforma los índices Dow Jones y Nasdaq de la Bolsa de Nueva York. El PIB del tercer trimestre de 2018 creció un 3,5% en ese país, contra el tercer trimestre de 2017.

Coexisten allí dos factores en un delicado equilibrio, el complejo industrial militar [1] y las corporaciones financieras. Donald Trump de alguna manera es cercano al primero, mientras que su Secretario del Tesoro, Steven Mnuchin (17 años de servicio en Goldman Sachs), y el Presidente de la Reserva Federal, Jerome Powell, responden al sistema financiero.

Para no exasperar más la tensión en Medio Oriente, Trump decidió en diciembre de 2018 y tras siete años de intervención levantar las posiciones militares, retirar las tropas norteamericanas que están en Siria [2] y disminuir las tropas en Afganistán, razón por la cual renunció su Ministro de Defensa y referente del complejo industrial-militar, James “Perro Loco” Mattis, con lo que ese sector quedó debilitado y con ello también degradó el poder de Trump ante las corporaciones financieras.

Actualmente, en los grandes centros financieros los bancos ganan plata, primero y sobre todo, comprando títulos públicos y privados; en segundo lugar, financiando al consumo; y recién en tercer orden a la producción, que es lo que intentó revertir Trump. Esta desconfiguración del sistema no es menor y así como le permite hacerse de ganancias rápidas, también puede derrapar ante cualquier problema de la economía real, como lo han demostrado las crisis del Pacífico, Asia o del FMI en 1997-1998 y la de “securitización” diez años más tarde.

En la lógica del sistema, tarde o temprano las tasas de interés internacionales debían subir, pero ello no sólo tiene repercusión en la economía de los países centrales, que son los problemas que están viviendo Estados Unidos, Japón y la Unión Europea, sino y principalmente en los llamados emergentes y dentro de ellos, en los que están fuertemente endeudados.

El aumento de la tasa de interés de los Estados Unidos beneficia obviamente al capital financiero (y el repliegue que tiene que dar Trump ante las condiciones que impone la FED-Reserva Federal es prueba de ello), pero implica para nosotros el incremento de los servicios de la deuda, el descenso de los precios de nuestras exportaciones y de los títulos y acciones de la Argentina (y de los demás países de características similares), lo cual significa empobrecimiento y mayores fugas de capitales, a los que el gobierno de Cambiemos queda expuesto con su política de liberación de los mercados, sin plazos para la liquidación de las exportaciones y sin límite para la compra de divisas.

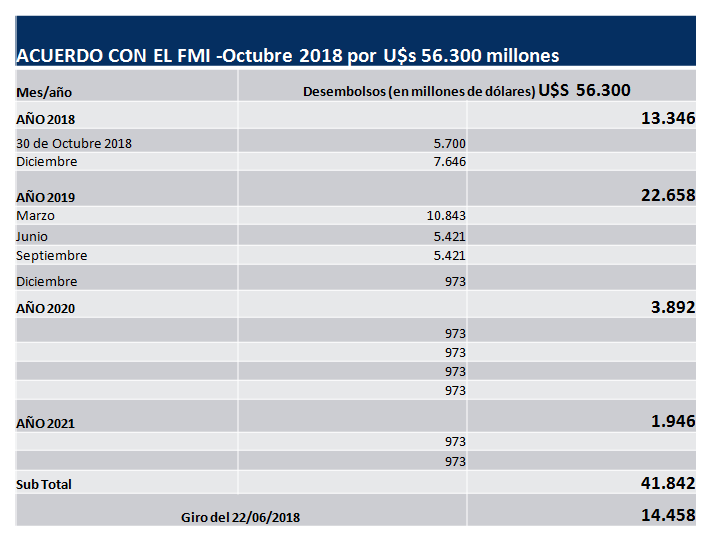

Es más: la pelea entre la administración de Trump con los representantes de Alemania, Inglaterra y Japón en el FMI se debió a que estas naciones no estaban dispuestas a ampliar el crédito a nuestro país, cuando Trump, convencido de que uno de los éxitos de su política internacional es tener subordinados a los gobiernos de Argentina y Brasil en lo que considera su patio trasero, impuso no sólo que se apruebe el plan del FMI, sino la ampliación del crédito al equivalente a 56.300 millones de dólares, importe muy superior a la cuota que le hubiera correspondido a la Argentina en su condición de socio del Fondo.

El problema se agrava porque de proseguir la guerra comercial entre los países centrales entre sí —de los Estados Unidos con China, etc.—, subirán los aranceles y se cerrarán más los mercados. Sumado a los costos más altos del endeudamiento para deudores en dólares, esto provocará la desaceleración mundial del crecimiento económico.

El caso argentino

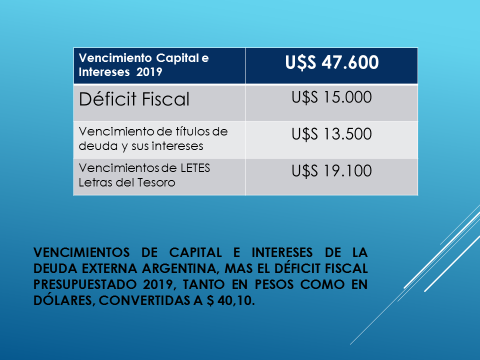

Al 7 de enero de 2019 el Banco Central de la República Argentina cuenta con Reservas Internacionales brutas por 65.736 millones de dólares, gracias a que el FMI le concedió créditos por 13.346 millones de dólares entre octubre y diciembre, más renovación del swaps de China. A este acrecentamiento de las reservas debe sumarse una buena cosecha, lo que garantizaría hasta mayo de este año cierta estabilidad cambiaria. Pero lo cierto es que enfrenta un año 2019 con vencimientos de capital e intereses de la deuda: tanto en el corto plazo —como son las Letras del Tesoro (LETES)— como las de mediano y largo plazo —las distintas series de BONAR, de Bonos Internacionales de la República Argentina, Bonos Global, etc.—, en pesos y en divisas, por el equivalente a 32.600 millones de dólares, según informa la Secretaría de Finanzas en la página web del Ministerio de Hacienda de la Nación. Es cierto que tiene como atenuante que un 32% de la misma se encuentra en poder de distintos estamentos del Estado nacional y que una parte considerable es en pesos (se convierte a dólares en el tipo de cambio esperado según la ley de presupuesto nacional del año 2019 de $ 40,10). A lo que debe sumarse el déficit fiscal esperado del año 2019 de $ 600.285,7 millones, que convertido al tipo de cambio promedio de $ 40,10 para todo ese año, siempre según la Ley de Presupuesto de la Administración nacional, significa unos 15.000 millones de dólares. Por lo que el Estado argentino debe pagar (en pesos y en divisas) el equivalente a 47.600 millones de dólares mientras que el FMI le presta 22.658 millones.

El gobierno de Cambiemos depende no solamente de que se renueven gran parte de los vencimientos de los títulos de la deuda (roll over) que, en una situación normal y de un país que tiene perspectivas de crecimiento económico, podría ser factible aún con las dispersiones explicadas, pero es una gran incógnita para un país como la Argentina, mal administrada por el gobierno de Macri. A ese roll over se le suma que la administración debe procurar quien le financie la diferencia por unos 24.942 millones [3] que, en estas circunstancias, significa subordinarse a lo que impongan los acreedores y acepte el FMI.

Con el crédito del año 2019 del FMI no logra pagar el total de vencimientos y a su vez, una clausula del segundo stand-by (el de fines de octubre de 2018) impide utilizar las reservas internacionales del BCRA de libre disponibilidad, sin la autorización del FMI.

Por más que el gobierno de Cambiemos pretenda reducir el gasto público en 2,7% del PIB (equivalente a aproximadamente 12.400 millones de dólares) en una economía que no para de caer, cuando no se avizora ningún sector de punta que traccione al resto de la producción y que asienta toda su recuperación en las buenas cosechas —pero no dice que su precio tiende a la baja y que solo representa en el mejor de los casos una cuarta parte del Ingreso Nacional—; cuando las tres cuartas partes restantes están ligadas al mercado interno, que se derrumba ante las altas tasas de interés, la suba permanente de las tarifas y, sobre todo, el descenso del consumo fruto de la destrucción de empleo y de la caída del salario real.

Al gobierno no le importan los impactantes números de la pobreza y de la desocupación, la destrucción de eslabones de la cadena productiva, la desaparición de 9.500 pymes registradas, etc. Lo único que pretende es llegar a las elecciones sin incurrir en el default, es decir no poder pagarle a los acreedores.

Una simple extrapolación matemática nos dice que el incumplimiento de los compromisos de deuda, por más ajuste que hagan, es inevitable y solo podría salvarse si se llegase a un acuerdo con los acreedores y el FMI autorizase a usar parte de las reservas internacionales del Banco Central.

El año 2018 terminó con una tasa de riesgo país medido por el banco JP Morgan de 833 puntos básicos, o sea que sólo le prestan a la Argentina a una tasa cercana al 11% anual (la tasa de referencia de los EEUU es de 2,50% anual) [4], por lo que los acreedores se preparan para una reestructuración de la deuda a tasas siderales, igualando al Plan Canje del 4 de junio de 2001, en que el gobierno de Fernando De la Rúa y su ministro Domingo F. Cavallo rescataron 46 bonos por 29.477 millones de dólares, reprogramando su vencimiento en tres años y reconociendo una tasa de interés del 15% anual.

Sabemos cómo terminó ese año. Allá vamos.

1 - Discurso de Eisenhower sobre el complejo militar-industrial (17/01/1961) “En los consejos de gobierno, debemos estar alerta contra el desarrollo de influencias indebidas, sean buscadas o no, del complejo militar-industrial. Existe y existirán circunstancias que harán posible que surjan poderes en lugares indebidos, con efectos desastrosos. Nunca debemos permitir que el peso de esta combinación ponga en peligro nuestras libertades ni nuestros procesos democráticos. No deberíamos dar nada por supuesto. Sólo una ciudadanía entendida y alerta puede obligar a que se produzca una correcta imbricación entre la inmensa maquinaria defensiva industrial y militar, y nuestros métodos y objetivos pacíficos, de modo que la seguridad y la libertad puedan prosperar juntas". [2] La guerra en Siria propiciada por los EEUU y sus aliados ha dejado en siete años más de 500.000 personas muertas, en su mayoría civiles. Hasta 2018, la Agencia de Naciones Unidas para los Refugiados (ACNUR) estima que más de 11 millones de sirios fueron desplazados de sus ciudades, entre ellos seis millones internamente y cinco millones son refugiados en otros países. [3] Diferencia entre el total de vencimientos y déficit fiscal (en pesos y en dólares, pero convertido a dólar) y el crédito del FMI. [4] Esto explica que el rendimiento de los Bonos argentinos crece a medida que vencen desde el año 2020 en adelante, así a comienzo de enero de 2019, el Bonar 2020 tiene un rendimiento de 10,88% y el Bonar 2024 del 12,33%--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí