Prisioneros del dólar

El dilema del prisionero aplicado a la escasez de dólares para el desarrollo argentino

El “Dilema del Prisionero” es uno de los ejemplos más conocidos de la llamada Teoría de los Juegos. En este caso se juzga por un delito a dos prisioneros que están incomunicados. En la declaración ante la autoridad judicial cada uno de ellos tiene dos posibilidades, guardar silencio o confesar. A su vez, las consecuencias de estas decisiones están afectadas por lo que haga el otro prisionero. Si ambos guardan silencio les corresponde un año de prisión a cada uno; si uno confiesa y el otro no, el primero sale libre y al segundo se lo condena a 20 años. Finalmente si ambos confiesan le tocarán 5 años de prisión a cada uno. Dada la imposibilidad de garantizar una solución cooperativa, y ante el riesgo de que el otro prisionero confiese, o la eventual posibilidad de quedar en libertad, ambos terminan optando por confesar.

La aplicación a la economía de la llamada Teoría de los Juegos da cuenta de modelos que pretenden explicar las decisiones de un individuo o una firma en base a las posibles decisiones del resto de los agentes que intervienen en la situación. La pregunta relevante aquí no es qué vamos a hacer, sino qué vamos a hacer teniendo en cuenta lo que asumimos que harán los demás, quienes a su vez harán lo propio según lo que crean que será nuestro comportamiento.

El modelo de análisis del “Dilema del Prisionero” puede ser útil para pensar la racionalidad de la demanda de dólares para atesoramiento en la Argentina, particularmente para el caso de los sectores medios cuyos ingresos no están vinculados con la exportación de bienes y servicios. Como se sabe, en nuestro país la devaluación de la moneda tiene efectos contractivos básicamente por sus efectos sobre los salarios reales de la población. Este efecto contractivo sobre la actividad económica es el que permite aliviar el sector externo, a partir de una caída en la demanda de importaciones. El cambio de precios relativos entre la producción nacional y extranjera derivado de la alteración del tipo de cambio tiene un efecto mucho menor sobre este resultado, sin embargo mejora los resultados del sector exportador tradicional afectando de forma regresiva la distribución del ingreso.

Ahora bien, las devaluaciones son el resultado de la imposibilidad de financiar los desequilibrios del sector externo. O dicho de otra manera, de la escasez de divisas para hacer frente a los pagos internacionales de importaciones, intereses, deudas y formación de activos externos de los residentes, para un nivel de producción local dado. Como veremos más adelante, la compra de dólares para atesoramiento tiene un papel notable en la dinámica explosiva que lleva a la necesidad de alteraciones bruscas en el tipo de cambio nominal. A su vez, los sectores medios tienen una importante participación en dichas compras. Entre enero de 2018 y agosto de 2019 aproximadamente el 60% de la formación de activos externos está explicada por la compra de billetes, de las cuales el 61% son inferiores a los U$S 10.000 mensuales.

La racionalidad económica de la compra de dólares para atesoramiento de sectores que se van a ver perjudicados por una devaluación, probablemente mucho más de lo que se hayan beneficiado de mantener sus ahorros en moneda extranjera, deviene de la ineficiencia de la solución no cooperativa. Si el resto de los tenedores de pesos mantiene sus ahorros en moneda local, la demanda de divisas se reduce y con ella la presión sobre el sector externo de la economía relajando o postergando en el tiempo la necesidad de devaluar la moneda. Ahora bien, ante la imposibilidad de garantizar un acuerdo de este tipo, cada individuo mantendrá sus ahorros en dólares de forma tal de compensar, aunque sea parcialmente, los efectos sobre los ingresos reales una vez que la devaluación se produzca. De igual forma que en el Dilema del Prisionero se arriba a una solución sub-óptima para los participantes, pero esta vez para el conjunto de agentes con capacidad de ahorro cuyos ingresos reales son afectados negativamente por el alza del tipo de cambio nominal.

La Magnitud del Problema

Una forma de estimar la formación de activos externos por parte del sector privado no financiero local (FAE) es a través del registro de operaciones en el Mercado Único y Libre de Cambios (MULC). De ahí tomamos todas aquellas compras netas de billetes sin un destino específico y aquellas destinadas a inversiones financieras en el exterior. Vale aclarar en este punto que existe otra porción de la fuga de capitales que no aparece registrada y es la que tiene que ver con las maniobras contables de las grandes empresas como la sobrefacturación de importaciones, la subfacturación de exportaciones y los precios de transferencia [1].

En los últimos 13 años, la FAE alcanzó los 180.000 millones de dólares. Si bien se ha acelerado en momentos donde se agudiza el problema externo, desde mediados de la década del '70 en adelante, la demanda de divisas para atesoramiento se ha mantenido elevada en momentos de estabilidad, incluso con tasas de interés altas para la moneda doméstica y con gobiernos amigables desde el punto de vista del capital. Parece evidente que la fuga reviste un carácter estructural y que una parte muy relevante del ahorro nacional se canaliza sistemáticamente hacia la adquisición de activos externos. Solamente durante el gobierno de Mauricio Macri se fueron por este concepto 88.400 millones de dólares.

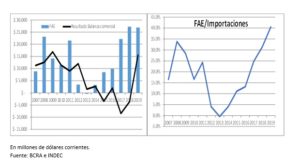

Para dimensionar el problema de la fuga registrada se muestra a continuación una comparación entre la evolución de la FAE, de la balanza comercial y de las importaciones desde el año 2007.

Como se puede observar en el gráfico de la izquierda, con la excepción del período 2012-2013 donde existieron fuertes regulaciones en el acceso a las divisas, el resto de la serie muestra que, en general, los superávit comerciales fueron inferiores a la salida de divisas por este concepto. Por su parte, el gráfico de la derecha muestra la salida de divisas por FAE en relación a la totalidad del gasto en importaciones. En 2019 por cada 10 dólares gastados en importar insumos, bienes de capital, bienes de consumo y todos los servicios requeridos desde el resto del mundo, se fueron otros cuatro dólares a cuentas en el exterior, cajas de seguridad y colchones.

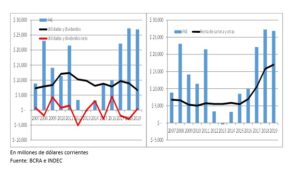

Adicionalmente se puede comparar el monto de la FAE con los pagos internacionales en concepto de rentas de la inversión. El balance de pagos presenta información sobre las utilidades y dividendos de la inversión directa en la economía real, efectuadas por no residentes, y también por las rentas vinculadas a inversiones de cartera u otro tipo de deudas.

En el gráfico de la izquierda se describe la salida de divisas en concepto de dividendos y utilidades. Como puede apreciarse, su magnitud es, en general, inferior a la salida de divisas en concepto de FAE. A su vez, si a ese monto de rentas se le descuenta la reinversión de utilidades y las nuevas inversiones directas desde el exterior (línea roja), su importancia en términos de salida de divisas se diluye sensiblemente. En el gráfico de la derecha se hace la misma comparación con las rentas no vinculadas a inversión extranjera directa, donde se registran los pagos de intereses de títulos y préstamos. El notable incremento de las salidas de divisas por este concepto durante el macrismo es un reflejo de la política de endeudamiento externo acelerado que caracterizó a esa gestión desde el comienzo del gobierno. El levantamiento del cepo y el sostenimiento de la plena libertad cambiaria como bandera, que facilitó la fuga de capitales, tuvieron como contrapartida un costo enorme en términos de pago de intereses y acumulación de deuda. Aun así, está política sucumbió por sus propias contradicciones a mediados de 2018, a poco más de dos años de haber sido puesta en marcha, obligando al gobierno a permitir devaluaciones que desestabilizaron la economía, incluso con el extraordinario auxilio brindado por el Fondo Monetario Internacional.

La solución cooperativa

En un artículo anterior del Cohete a la Luna señalaba que el macrismo había sido un experimento tardío de Estado de Competencia Financiero en Sudamérica y que, por las características propias de su implementación, sus consecuencias impactaron más rápidamente que en otros países de la región que mantienen actualmente un esquema macroeconómico similar. El desafío para alcanzar el desarrollo sigue siendo modificar la matriz productiva, de forma tal de poder crecer sostenidamente sin recaer en episodios de restricción externa que funcionan como en el juego de la oca, llevando a la economía varios casilleros para atrás. La plena movilidad de capitales ha permitido, en un contexto de tasas anormalmente bajas a nivel mundial, sostener crecientes déficit de cuenta corriente en algunos países de América Latina sin la necesidad de transformar el aparato productivo. Sin embargo, esto ha ido aumentando la fragilidad de las economías y reduciendo los grados de libertad de la política gubernamental. Habida cuenta de la relevancia de los ingresos de capitales para sostener el esquema macroeconómico, la pertinencia de toda política pública en estos países debe ser evaluada en términos de su impacto en la confianza de los inversores internacionales.

Volviendo al caso argentino, aun resolviendo el enorme problema de la deuda heredada, de no mediar cambios en los sectores productivos que permitan incrementar las exportaciones o reducir la elasticidad de las importaciones ante el crecimiento del PBI, la economía tarde o temprano volverá a sufrir la escasez de dólares para seguir creciendo. Pero esos cambios requieren tiempo para ir madurando, y el tiempo depende de la velocidad a la que se consuman las divisas disponibles. La magnitud de la fuga de capitales lo acorta sensiblemente, haciendo que nunca se llegue a completar ese proceso de desarrollo. La solución individual lleva a que los agentes con capacidad de ahorro demanden dólares para atesoramiento, lo cual deriva en un sub-óptimo para la sociedad en su conjunto. La solución cooperativa, a diferencia de lo que ocurre en la película Una mente brillante, inspirada en la vida de John Nash, no se puede alcanzar poniéndose de acuerdo en una reunión de amigos, sino que requiere de una eficiente regulación sobre los flujos de capitales y la disponibilidad de divisas, que tenga como objetivo prioritario apuntalar el desarrollo económico de nuestro país.

[1] Para más información sobre fuga de capitales no registrada se pueden ver los trabajos de Jorge Gaggero, Verónica Grondona y Magdalena Rúa para el CEFID-AR.

--------------------------------Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí