Hace meses que, desde esta columna, sostenemos que el programa económico de Milei tiene una característica saliente: el “ordenamiento” macro en el plano fiscal, monetario y –momentáneamente– externo, no luce sostenible en el tiempo sin un programa financiero sólido que garantice estabilidad cambiaria más allá del corto plazo. En criollo, tiene pies de barro.

Sin embargo, la novedad en los últimos dos meses han sido los datos positivos en materia de recaudación e ingresos de dólares, producto del generoso (por lo gratuito) blanqueo de capitales. El ingreso neto de divisas extiende la vida de un 2024 que había amenazado con derrumbarse ante turbulencias cambiarias, y le permitiría un puente a Milei para llegar con aparente estabilidad a la próxima cosecha de 2025. Ahora bien, los mercados mantienen el apoyo a Milei con el reclamo por el levantamiento de todas las restricciones cambiarias, es decir la esperada eliminación del cepo al control de capitales. De hecho, esta es la precondición indispensable para el éxito del propio RIGI, sobre el cual no hay inversiones confirmadas aún: el propio secretario de Hacienda, Carlos Guberman, sostuvo hace diez días en el Congreso que no era posible calcular el “gasto tributario” sin inversiones en el Régimen.

En el coloquio de IDEA, el 18 de octubre, el Presidente Milei reclamó precisamente para que usen el RIGI e inviertan en la Argentina (“ustedes son los que van a poner de pie a la Argentina”), pero al mismo tiempo postergó la fecha de salida del cepo al momento en que se reduzca la “inflación inducida”.

Es curioso porque, en su alocución, el Presidente sigue sin abandonar su objetivo económico de origen –eliminar el BCRA y dolarizar–: “El Banco Central no los va a molestar nunca más porque, conforme avance la dolarización endógena, va a haber un momento en que va a ser muy grande la operatoria en dólares, y en pesos muy chiquita, y cuando se dé esa situación vamos a estar en condiciones de cerrar el Banco Central y que los políticos nunca más en la vida puedan volver a estafarlos con el impuesto inflacionario”. El ministro Luis Caputo, en una lógica más terrenal, dijo sobre el levantamiento del cepo: “Lo haremos cuando las condiciones estén dadas y hay ejemplos de que se puede crecer incluso con cepo”.

El laberinto del gobierno es evidente: reclama haber realizado los esfuerzos necesarios con el ajuste fiscal para “ordenar la macro”, incluso aprobando desregulaciones laborales en el Congreso para que los grandes empresarios puedan invertir, pero no puede garantizarles la eliminación de los controles cambiarios. ¿Qué es lo que están esperando Milei y Caputo para tomar esta decisión? En esta nota trazamos el panorama para situar en qué estadio se encuentran las principales variables macro-financieras. Las preguntas están concatenadas. ¿Los dólares del blanqueo son la oportunidad para levantar el cepo? De ocurrir, ¿es sostenible la libre movilidad en la cuenta capital y financiera en el mediano plazo? ¿Qué configuración económica debería darse para que el cepo se levante sin estallido cambiario? Veamos.

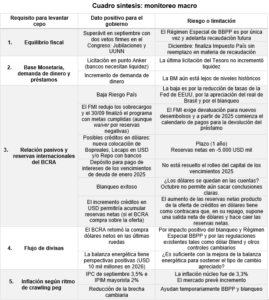

Son cinco los requisitos que el propio Presidente y su ministro de Economía definieron como condiciones para liberalizar los controles cambiarios:

- Equilibrio fiscal;

- Remonetización vía aumento de la demanda de dinero y de los préstamos;

- Mejora del ratio pasivos remunerados y reservas internacionales del BCRA;

- Mejora del flujo divisas (mencionado por Caputo, no por Milei);

- Inflación alineada con el ritmo de crawling peg (requisito agregado recientemente por Milei)

¿Sobre qué se sostiene el equilibrio fiscal?

Sobre el equilibrio fiscal, Milei sostuvo en IDEA: “En seis meses se terminó con el déficit cuasi fiscal, algo que parecía imposible lo hicimos posible”. El gobierno cuenta con el aval del Congreso, luego de obstruir los dos tercios a base de compra de votos y favores a gobernadores, para los vetos a las leyes de jubilaciones y de financiamiento universitario, que sumaban 0,59% del PBI en gasto adicional. El gobierno argumentó que no había recursos para atender estos gastos, aún si el superávit primario de 2024 será 2,5 veces más alto que la magnitud de las leyes vetas (1,5% del PBI es la proyección del cierre fiscal de este año según el presupuesto 2025).

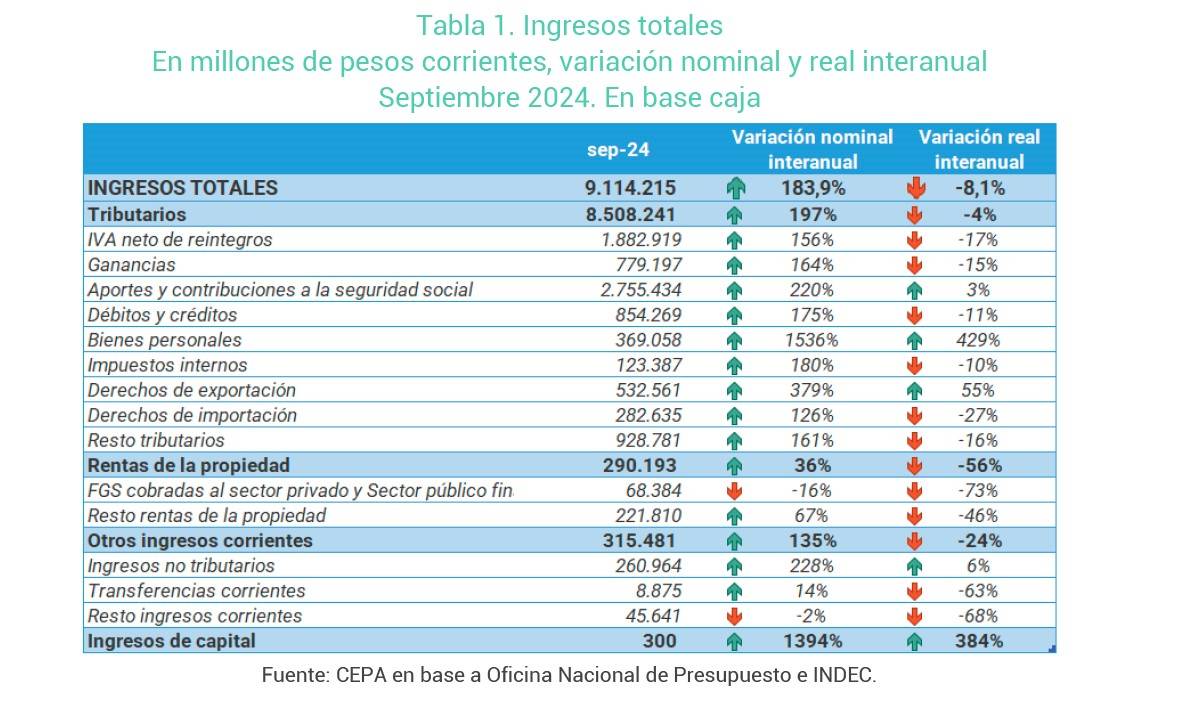

Como se observa en los datos de recaudación de septiembre, publicados en la última semana, Bienes Personales mostró un extraordinario crecimiento en la recaudación (+429%). Esto se produce porque en septiembre venció la presentación y pago del saldo de la declaración jurada de personas humanas del período fiscal 2023 (el año pasado ese vencimiento fue en junio) y al mismo tiempo se recaudaron $ 881.133 millones vinculados al Régimen Especial de Ingreso del Impuesto sobre los Bienes Personales, que permite adelantar cinco años del impuesto, garantizando estabilidad fiscal a quienes ingresen pero afectando los ingresos futuros del Estado. Esto implica que el crecimiento en los ingresos por Bienes Personales en septiembre fue puntual y por única vez, e incluso va en detrimento de ingresos futuros por este gravamen.

El segundo punto a analizar en términos fiscales es la lenta desaparición, sin reemplazo a la vista, del impuesto estrella que salvó al gobierno de tener déficit financiero en seis de los ocho primeros meses del año. Se trata del Impuesto PAIS (que se incluye dentro de la categoría “resto tributario”) y que experimentó un crecimiento nominal del 82,9% y, al descontar la inflación, registra su segunda caída real del año, con una reducción de 40,8% interanual. Esto se produjo por la reducción de la alícuota de 17,5% a 7,5% y la propia recesión que redujo importaciones entre enero y agosto (-26,3%).

¿Demanda de dinero en alza?

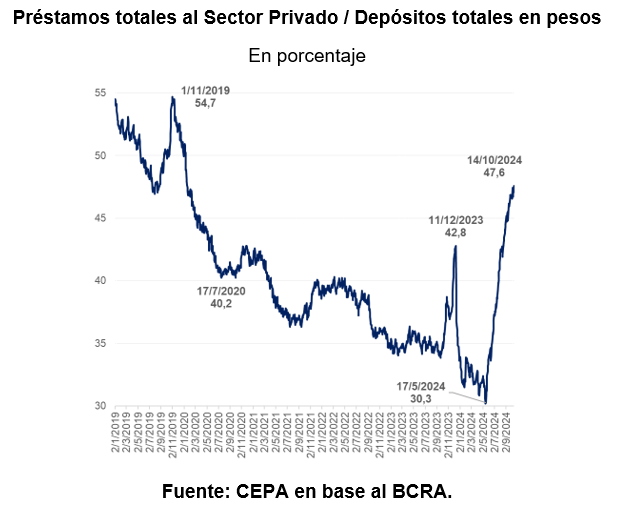

La relación préstamos/depósitos del sector privado constituye un indicador relevante para analizar la dinámica de la demanda de dinero: en la medida en que hubiera reactivación, la remonetización de la economía ocurre con mayor tenencia de liquidez por parte de las personas. El siguiente grafico muestra dos cosas: aumenta sensiblemente la demanda de préstamos, alcanzado el 47% de los depósitos, aunque aún no logra llegar a los valores pre-pandemia.

Relación pasivos y reservas internacionales del BCRA

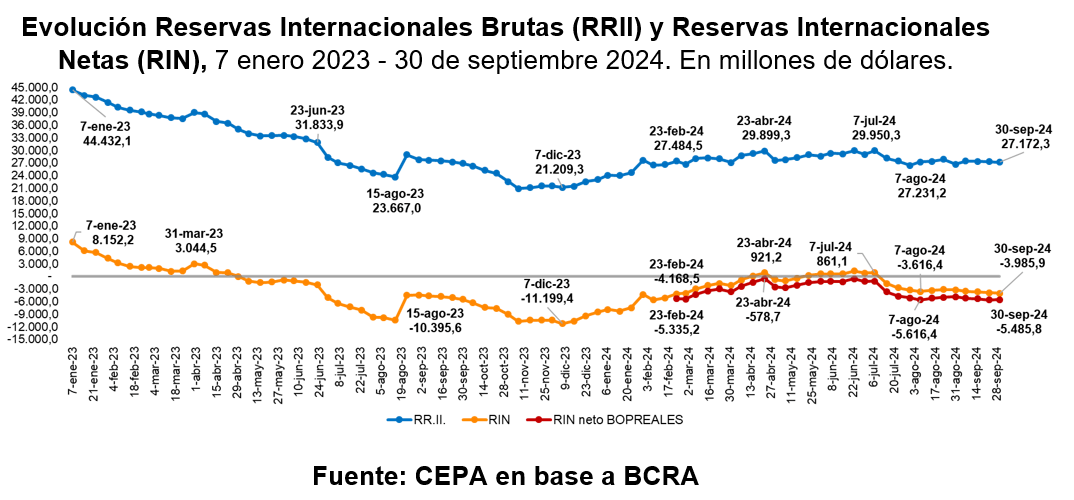

Las dificultades para acumular reservas son el talón de Aquiles del modelo macro que, en teoría, venía a resolver todos los problemas con superávit fiscal. El último dato, al 30 de septiembre, arroja USD -5.485 millones de Reservas Netas de BCRA, considerando el descuento por pago de Bopreales a vencer en los próximos 12 meses.

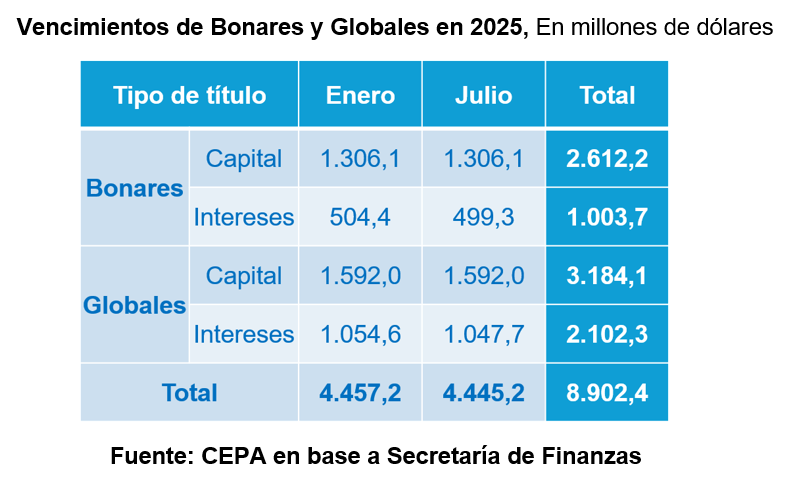

Sobre este escenario complejo es que se montan los vencimientos de deuda. Sólo en 2025, hay vencimientos de Bonares y Globales por USD 5.796 millones en capital y USD 3.106 millones en intereses. Esta es la verdadera razón que explica el apuro del gobierno, a través de la Secretaria de Finanzas, para publicar el DNU 846 que le permite impulsar canjes de esta deuda sin pasar por el Congreso. No obstante, aplica para bonos bajo la ley local, aunque dentro del proyecto de la Ley de Presupuesto 2025 (en el artículo 54) se habilita la oferta de canjes tanto bajo ley local como extranjera.

El 4 de octubre, el gobierno giró los intereses al BONY para el pago de los Globales de enero de 2025. Sin embargo, resta saber qué política aplicará si el objetivo es rollear los vencimientos de capital. Hay cabos sueltos y el programa financiero 2025 no es claro.

Eventualmente, y según trascendidos mediáticos (dado que la información fehaciente no fue dada al Congreso en las informativas sobre el Presupuesto 2025) el gobierno buscaría avanzar con un repo con bancos privados utilizando como activo el oro de BCRA o bonos.

Por su parte, Caputo afirmó vía X (ex Twitter) el 3 de octubre: “Mucha gente recomendando que el gobierno salga a capturar con deuda dólares del blanqueo. Nosotros no queremos hacerlo, porque buscamos que esos dólares vayan a financiar al sector privado, para que se desarrolle el mercado de capitales y haya más inversión y generación de empleo de calidad”. De todos modos, no habría que descartar la posibilidad de que el gobierno pueda captar parte de los dólares blanqueados a través de la utilización de LECAP en esa moneda.

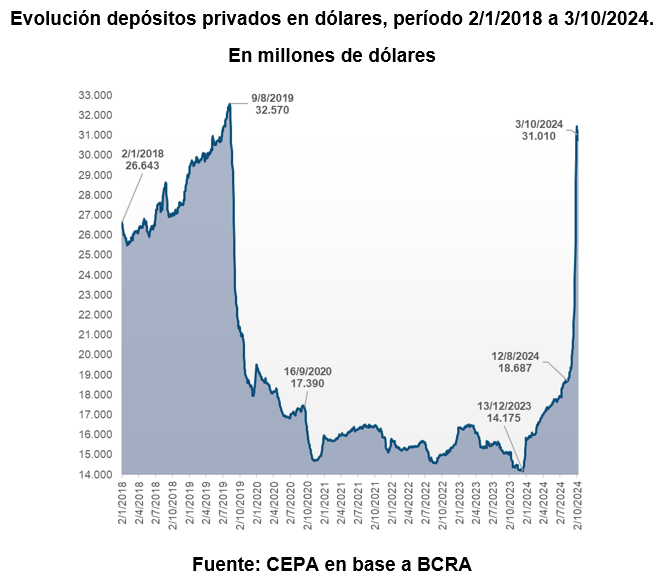

La llegada del blanqueo implicó que los depósitos en dólares crecieran significativamente, registrando un aumento de USD 12.678 millones entre el 15/8 y el 30/9. Solo en la última semana de septiembre, el ingreso de USD fue de 6.266 millones. Desde el 1 de octubre la acumulación de depósitos en dólares empezó a reducirse. En los primeros diez días se redujeron en casi USD 1.000 millones (el saldo neto de ingresos adicionales y salidas).

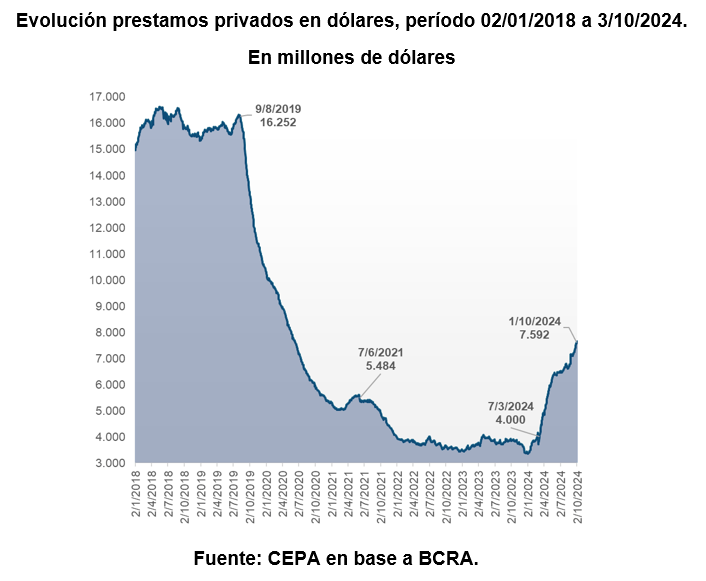

Los dólares ingresados al blanqueo pasan a integrar, va de suyo, las reservas brutas en la medida en que se constituyen en depósitos en dólares, pero no integran las reservas netas, dado que se descuentan como encajes de los depósitos en dólares. Ahora bien, ¿cómo podría lograr el BCRA que aumenten las reservas netas a través del blanqueo? Para ello los bancos deben aumentar la cantidad de préstamos en dólares, y al introducir esos depósitos en el mercado abren la puerta al BCRA como potencial comprador de los mismos. Los préstamos en dólares tocaron un mínimo histórico a comienzos del 2024 (USD 3.000 millones) pero hacia finales de septiembre superaron los USD 7.500 millones. Esto tiene una característica muy evidente: en el corto plazo es un dato positivo, pero en el mediano plazo la devolución de estos préstamos en dólares (para lo cual habrá deudores yendo a comprar dólares) supondrá una caída equivalente en reservas netas. Es un esquema que tendrá una reversión. Así y todo, podría constituir un puente claro para que el gobierno lo use en su favor con el objetivo de levantar el cepo. En efecto, en la última semana, el BCRA anunció la reducción del plazo de pago de importaciones de 60 a 30 días (comunicación A 8118).

A continuación se observan dos gráficos: primero, evolución de los depósitos en dólares, y segundo, la evolución de los prestamos privados en dólares.

Flujo de divisas, ¿ayuda la balanza energética?

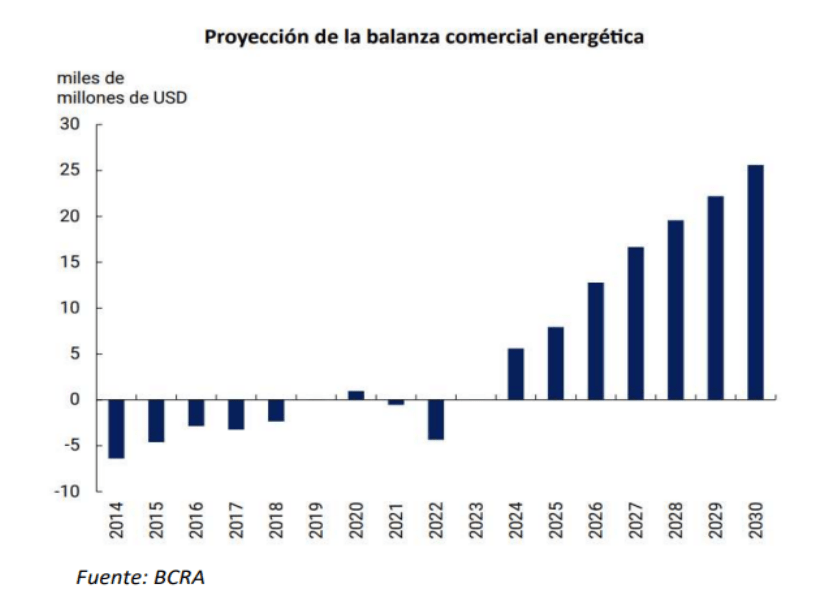

El obstáculo para levantar los controles cambiarios no sólo es de stock, como se mencionó antes (reservas versus pasivos), sino de flujo: el día después del fin del cepo, ¿cuál es el sostén de la balanza de pagos (asumiendo un tipo de cambio apreciado)? Con Macri la salida fue la toma de deuda, pero precisamente por las consecuencias de esa experiencia, en 2024 la Argentina ya no cuenta con esa vía de financiamiento neto. Las perspectivas de la balanza comercial energética, sin embargo, parecen arrojar un panorama positivo. Según estimaciones del BCRA, como grafica la consultora Research 1816 en el siguiente gráfico, desde 2026 en adelante ese sector aportaría USD 10.000 millones extra. En definitiva, de haber holgura en el frente externo (y aun perdiendo el gobierno de Milei la mejor inversión: la planta de GNL por Petronas), tiene bases claras en las decisiones tomadas en el pasado a partir de la inversión en Vaca Muerta de la estatal YPF.

¿La inflación toca piso?

Luego de meses con una inflación mensual en torno al 4%, el IPC logró perforar el piso. El REM estima un sendero ligeramente a la baja, pero anticipa dificultades para reducirse por debajo del 3%.

El tipo de cambio tampoco se quedaría igual de quieto. En efecto, las expectativas tanto del REM como de las cotizaciones de dólares futuros estiman que el ritmo devaluatorio va a acelerarse para finales de 2024 y comienzos de 2025. En enero, para el promedio del REM, el tipo de cambio se acelerará al 2,9%, y 3,3% en febrero, para reducirse a 2,4% en marzo. Incluso, siguiendo la cotización de los dólares futuros, se estima una aceleración de la devaluación en noviembre a un ritmo de al menos 3% mensual.

El dato positivo para Milei es que la inflación mayorista arrojó 2% en septiembre. Sin embargo, es un numero que se esperaba aún mas bajo dada la reducción del impuesto País. Peor aún: con los valores de los importados cayendo (producto de la reducción del impuesto) los bienes nacionales crecieron al 2,3%, ritmo similar al mes anterior.

El dato que no logró ubicar en 2% es la inflación núcleo, que arrojó 3,3% en septiembre y muestra cierto estancamiento desde hace cinco meses (3,3% en septiembre, 4,1% en agosto, 3,8% en julio, 3,7% en junio y mayo). En este rubro, la meta auto-impuesta del 2% no parece para nada cercana.

¿Y si sale bien?

Esto supone responder tres preguntas fundamentales:

- Cuál es el modelo macro: no es claro. ¿El modelo de Milei, entonces, apunta a posicionarse del lado derecho del Triángulo de Mundell, con libre movilidad de capitales y política autónoma del BCRA? Si este es el objetivo, esto supone abandonar definitivamente la meta de la dolarización de la economía y apuntar a lo que el FMI propone para los países del mundo: libre flotación. Sin embargo, el sostenimiento de tipo de cambio administrado va en contra de este esquema, Macri intentó ir hacia este modelo pero fracasó ante la crisis cambiaria que se desató por el aumento significativo del nivel de endeudamiento. Por eso, Milei más bien pareciera preferir el lado izquierdo del triángulo, apostando a un modelo de neo-convertibilidad. Primera conclusión: no hay claridad sobre el tipo de framework que decide adoptar por el gobierno.

- Sostenibilidad del modelo: tiene pies de barro. ¿De adoptarse un nuevo framework, con libre movilidad de capitales, el modelo Milei-Caputo permite garantizar sensibilidad en el tiempo? La destrucción de las capacidades domésticas para dar un salto en la transformación productiva no permite responder positivamente esta pregunta. Milei sostiene que la macro se “ordena” y entonces quedaría el trabajo por hacer al sector privado, pero omite señalar que ese ordenamiento es parcial ya que no resuelve el frente cambiario y que, en el camino, destruye capacidades instaladas, siendo el Presupuesto 2025 un claro ejemplo de desarme de la política universitaria, científica, de escuelas técnicas y de promoción industrial. Este combo hace poco sostenible la política de desarrollo.

- ¿Y si sale bien? El resultado es un país (más) excluyente aún. Asumiendo que 1) se levanta el cepo pero no se libera el tipo de cambio, y 2) se logra sortear la crisis cambiaria con mejora de la balanza energética (despejando transitoriamente vencimientos de deuda), el “le sale bien” es con una economía sustancialmente más pequeña, más desigual y con menores capacidades productivas. Sólo logrando un cambio cultural profundo, que suponga abandonar la reivindicación de un país con mejor nivel de vida y derechos garantizados, tendría “sostenibilidad” el nuevo orden macro de Milei. Es decir, salarios más bajos (y menor impacto del consumo en la balanza de pagos), clase media empobrecida y mayor distancia entre ricos y pobres, y nuevamente re-primarizada, con abandono de la política científica, debilitamiento del sistema universitario y menos empresas industriales e innovadoras.

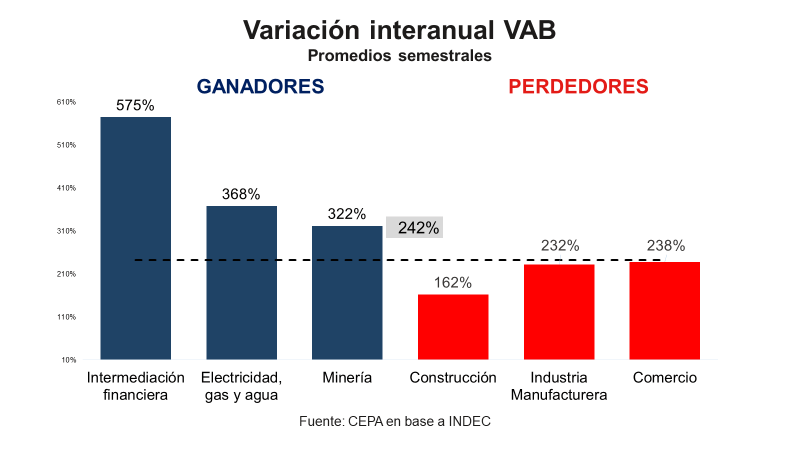

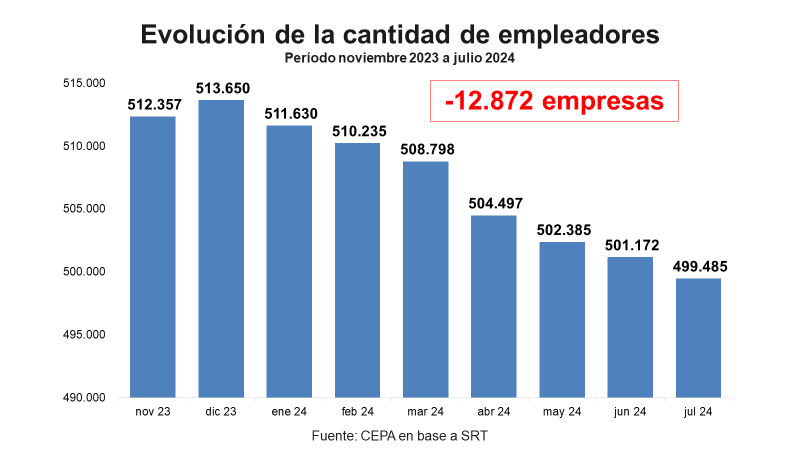

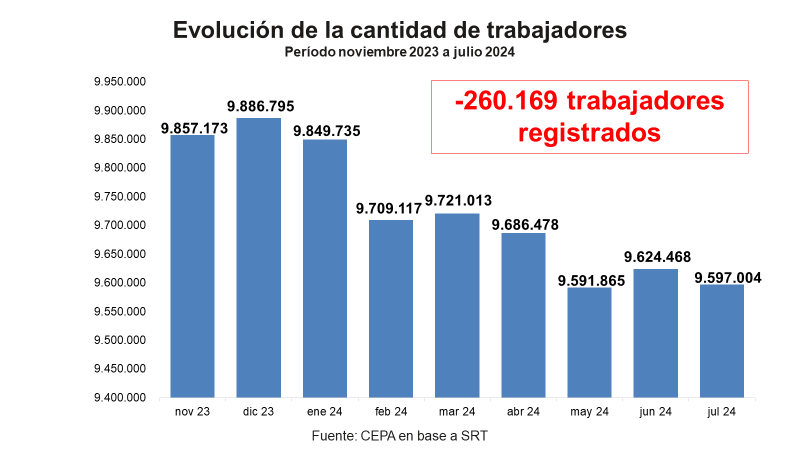

Aquí debajo, tres postales de la reconfiguración de esta realidad en 2024: ramas ganadoras versus perdedoras, destrucción de puestos privados y cierre de empresas, donde el 99,7% de las que cerraron tienen menos de 500 trabajadores.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí