La globalización de la elusión

Urge un marco regulatorio supranacional ante la evasión y fuga de divisas de las multinacionales

La globalización financiera incrementó el poder global de las corporaciones mientras que los Estados perdieron dominio. El Estado se ha debilitado y el sector privado se ha fortalecido. La pandemia agudizó esta situación, dada la caída de la recaudación tributaria, en simultáneo con el crecimiento de grandes empresas durante la crisis. El panel FACTI de Naciones Unidas ha señalado que, durante la pandemia, la extrema pobreza en el mundo creció un 7% mientras que los multimillonarios aumentaron su riqueza en un 27,5% sólo entre abril y julio de 2020.

En las últimas décadas, las grandes empresas han logrado reducir sus bases imponibles, han visto caer las tasas impositivas en forma dramática y han desviado mayores flujos financieros hacia guaridas fiscales. La contribución de las empresas a través de sus impuestos a las arcas fiscales tenía un peso mucho más relevante en la financiación estatal, mientras que la influencia de las empresas sobre las políticas públicas que las benefician aumentó (Nick Buxton). Las corporaciones se han vuelto más poderosas debilitando la capacidad de los Estados. Las empresas utilizan su poder económico y político para influir en las decisiones de política pública a nivel doméstico y en el plano de la gobernanza global. En este contexto, la noción de Estado Nación se ve debilitada al mismo tiempo que las “coaliciones del sector privado” adquieren mayor poder de presión y lobby (Pagliari y Young, 2014).

La globalización y la consecuente liberalización de los mercados financieros internacionales han erosionado la eficacia de los instrumentos de regulación nacional. En el mundo globalizado, mientras que el Estado se reduce a una jurisdicción geográfica definida, el capital posee la libertad de ubicarse en cualquier parte del mundo (Sikka y Willmott, 2009). Las empresas transnacionales –y también las personas de alto patrimonio– tienen la capacidad de reorganizarse, dividirse y asignar actividades en distintas jurisdicciones, de modo de maximizar las ventajas competitivas y la posición en el mercado (Seabrooke y Wigan, 2015), además de optimizar sus costos fiscales.

Deslocalización

Adoración Guamán en su artículo The corporate architecture of impunity (La arquitectura corporativa de la impunidad) explica la forma en que las empresas transnacionales trabajan en diferentes países través de largas cadenas de valor logrando reducir costos, riesgos, obligaciones y responsabilidades, a la vez que concentran los principales beneficios en la casa matriz.

Las estrategias de deslocalización y descentralización, cuya dirección es Norte-Sur, se reflejan en el Índice de Transnacionalidad de Naciones Unidas (TNI de UNCTAD). Muestra que, en promedio, las 100 principales empresas multinacionales del mundo tienen cada una más de 500 afiliadas en más de 50 países. Tienen siete niveles en su estructura de propiedad (en otras palabras, los vínculos de propiedad con las filiales podrían cruzar seis fronteras) e incluyen 20 sociedades holdings que poseen filiales en múltiples jurisdicciones, con casi 70 entidades en fondos de inversión extraterritoriales.

Menciona que la deslocalización puede adoptar distintas formas. Entre ellas, se conforma como inversión extranjera directa (IED) de empresas multinacionales (EMN) en filiales totalmente controladas o en empresas conjuntas (joint ventures) en las que la EMN tiene la responsabilidad directa de la relación laboral. También puede incluir el modelo cada vez más predominante de abastecimiento internacional según el cual las empresas transnacionales contratan o subcontratan a proveedores y empresas para bienes, insumos y servicios específicos, aprovechando las diferencias en las condiciones laborales para utilizar la estrategia de dumping de derechos sociales, ambientales y humanos en general.

Señala que, en la mayoría de los casos, la producción se subcontrata en un gran número de pequeñas y medianas empresas (PYMEs), generalmente ubicadas en zonas francas o zonas francas industriales. Las empresas matrices gestionan actividades “no productivas” como la investigación, la innovación, el marketing y la logística.

Reportes país por país

En el último tiempo, la presentación de informes país por país por parte de las empresas multinacionales ha proporcionado a las autoridades fiscales información sin precedentes sobre la transferencia de ingresos por parte de las empresas multinacionales a las distintas jurisdicciones en las que operan, lo que impacta sobre los recursos fiscales. La publicación de los datos agregados de esos informes ha demostrado que la escala global del problema supera el billón de dólares en pérdidas fiscales anuales (Sol Piccioto et. al.).[1] En este momento, se ha vuelto todavía más urgente resolver esta problemática en la medida en que la economía mundial se sumerge en una crisis provocada por el COVID-19.

En los primeros días de febrero se dio a conocer que la Administración Federal de Ingresos Públicos (AFIP) y el Internal Revenue Services (IRS) de los Estados Unidos rubricaron un acuerdo que le permitirá a la Argentina acceder en forma automática a información sobre las multinacionales establecidas en ese país, con el fin de evitar posibles maniobras abusivas en materia de precios de transferencia. El acuerdo se da en el marco de la acción 13 del Plan BEPS (Plan contra la erosión de la base imponible y el traslado de beneficios), que incluye el informe país por país, Country-by-Country (CbC) Report. Este requiere que las empresas multinacionales que tengan ingresos consolidados superiores a 750 millones de euros, reporten anualmente en cada jurisdicción donde se desempeñan información desagregada con el objeto de limitar la erosión de las bases imponibles.

En este caso, los informes que recibirá Argentina consisten en una declaración anual de los grupos multinacionales establecidos en Estados Unidos que operan en el país y tengan ingresos anuales totales consolidados a nivel global superiores a 750 millones de euros. El informe identificará en forma detallada: las jurisdicciones en las que operan, las distintas entidades que los conforman, las actividades económicas que realizan, la cantidad de trabajadores, información sobre la asignación de los ingresos, resultados, impuestos pagados y devengados desarrolladas por cada entidad componente del grupo alrededor del mundo.

Estados Unidos es uno de los países más relevantes en términos comerciales para la Argentina. La base de datos de la OCDE que publica información agregada de los Reportes país por país muestra que, de los grupos multinacionales que reportan que poseen entidades vinculadas ubicadas en la Argentina, el 56% posee su última controlante en los Estados Unidos.

Los datos agregados de los reportes país por país son elocuentes. La OCDE informó que, en promedio, los ingresos que reportan los grupos multinacionales en partes vinculadas ubicadas en “centros de inversión” son mayores que en las jurisdicciones de ingresos altos, medios y bajos. Los “centros de inversión” a los que refiere la OCDE son jurisdicciones con un nivel de inversión extranjera directa (IED) total por encima del 150% de su PIB, y que son consideradas como guaridas fiscales por los especialistas en impuestos. Éstas son: Bahamas, Barbados, Bermudas, Islas Vírgenes Británicas, Islas Caimán, Chipre, Gibraltar, Guernsey, Hong Kong, China, Hungría, Irlanda, Isla de Man, Jersey, Liberia, Luxemburgo, Malta, Islas Marshall, Mauricio, Mozambique, Países Bajos, Singapur y Suiza.

Los ingresos que se transfieren desde los grupos multinacionales a las entidades vinculadas ubicadas en estos “centros de inversión” (o guaridas fiscales) representan el 40% de los ingresos totales del grupo, mientras que la participación media de los ingresos de las entidades vinculadas en las jurisdicciones de ingresos altos, medios y bajos se ubica entre el 5% y el 20%. Esto demuestra que en los “centros de inversión” se declaran mayor cantidad de ganancias que en el resto de las jurisdicciones.

Entre los países que la OCDE llama “centros de inversión” se encuentra Luxemburgo, jurisdicción que muy recientemente fue noticia a raíz de una nueva filtración internacional conocida como Open Lux. A partir de la creación de un registro público de sociedades en Luxemburgo, se dieron a conocer 3,3 millones de documentos de 140.000 sociedades luxemburguesas que revelaron la constitución de sociedades en este país con fines de evasión fiscal.

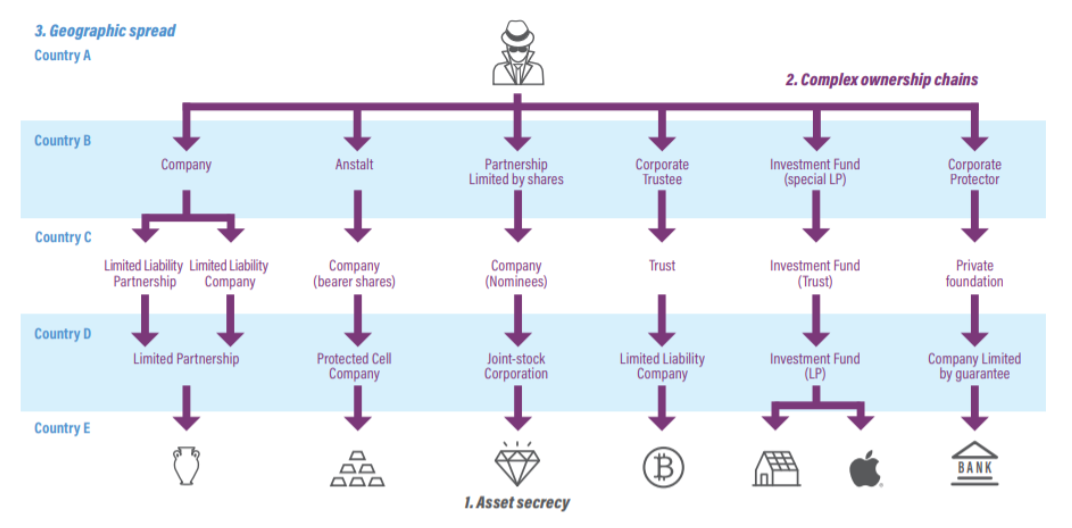

Diagrama con distintos tipos de cadenas de propiedad (Fuente: UN FACTI PANEL)

Los mecanismos de evasión fiscal de los ricos

Un interesante artículo de Mother Jones nos enseña algunas de las herramientas con las que cuentan los ricos globales: “11 formas de esconder el dinero offshore”. El artículo nos recuerda una investigación de periodistas de distintas partes del mundo que se conoció como Jersey Offshore, basada en una filtración de 350.000 documentos desde el interior de una empresa fiduciaria llamada La Hougue en la Isla de Jersey, un territorio dependiente de la Corona británica en el Canal de la Mancha, que califica como guarida fiscal.

El artículo muestra un memo de un director gerente de la firma que ofrece sus servicios offshore para que sus clientes puedan mover dinero al extranjero, cruzando los límites de la legalidad. Detalla 11 alternativas como vías de mover el dinero a cuentas offshore. Entre ellas:

- Honorarios de consultoría. Se contrata a una empresa offshore para que realice una consultoría falsa. El dinero va a una cuenta propia en el extranjero y puede deducirse como gasto.

- Otra consiste en depositar dinero en una cuenta propia con falsos pretextos, en montos reducidos, que permiten eludir la normativa contra el lavado de dinero.

- Préstamos no devueltos e inversiones que salen mal. Por ejemplo, perder sumas de seis cifras al otorgar préstamos que no son devueltos o invertir en empresas que nunca arrojan ganancia.

- Comprar opciones. Por ejemplo, en una empresa de taxis que controla La Hougue, llamada Metrocab (U.K.) Limited, pagándole el derecho a comprar sus acciones a un precio determinado, pero nunca se ejercita el derecho de las opciones a comprar las acciones y luego deduce su costo como una pérdida, dado que la empresa perdió valor. El dinero que se paga por las opciones ingresa en su cuenta secreta propia en el extranjero.

- Otro método consiste en invertir en un fideicomiso inmobiliario de La Hougue en Baja California, México, sabiendo que ese emprendimiento no se desarrollará. El dinero invertido simplemente ingresa en su cuenta de La Hougue. Si alguien lo audita, La Hougue proporcionará documentos que demuestren que la persona no ha ganado dinero con la propiedad y no debe impuestos.

- Otra técnica consiste en obtener un préstamo de una empresa bajo el control de La Hougue y colocarlo en un fondo en divisas. Este mostrará una pérdida neta a lo largo del tiempo. Luego, debe devolverse el préstamo y los intereses, por lo cual, dichos pagos van a una cuenta propia en La Hougue.

- Otro método consiste en simular la obtención de una hipoteca de un prestamista extranjero, garantizada por una propiedad de titularidad propia. Se pagan los intereses durante un par de años y luego se incumple con la hipoteca. El prestamista ejecuta la hipoteca y toma el título de la propiedad, trasladándola al extranjero. El capital de la hipoteca (tal vez el 70% del valor de la propiedad) se traslada al extranjero por separado.

- Si alguna persona le debe dinero a su empresa, sugiere mantener el pago fuera de los libros contables, y hacer que entreguen el pago a su cuenta en el extranjero.

- Se paga una multa ficticia para salir de un contrato ficticio. La Hougue lo ayuda a producir un contrato que dice A) un tercero en el extranjero tiene una opción existente para comprar un bien de su propiedad; y B) ahora le debe al tenedor de la opción una multa por cancelar ese contrato. La multa se come su aparente ganancia, lo que potencialmente reduce sus impuestos, dependiendo de su jurisdicción. En cualquier caso, el pago de la multa artificial se dirige a una cuenta propia en el extranjero.

Lo interesante es que cada una de las opciones ofrece algún tipo de acuerdo comercial ficticio, el cual permite mover el dinero a una cuenta offshore. Estos acuerdos comerciales sirven para obtener algún tipo de exención fiscal, ya sea mediante deducciones o gastos falsos o eliminando artificialmente ganancias.

En el artículo periodístico explican que, a enero de 2021, existe en las Islas Vírgenes Británicas una empresa, con propiedad registrada secreta, llamada La Hougue Trustees Limited, por lo que todavía podría estar en actividad la empresa mencionada en aquel documento filtrado.

Los huecos que persisten en el sistema global son muchos. Resulta evidente la falta de un marco regulatorio supranacional democrático que complemente los sistemas jurídicos nacionales, que aborde de manera integral las prácticas de evasión y elusión fiscal internacional y fuga de divisas dentro del sistema financiero que erosionan las bases imponibles de los países periféricos. Los avances en el marco de la OCDE son completamente insuficientes porque no abordan las fallas centrales del conjunto del sistema, la opacidad, la inexistencia de registros efectivos de beneficiarios finales en todo el mundo y las practicas elusivas de las multinacionales. La falta de consenso internacional para avanzar en esta dirección –con motivaciones evidentes en el Norte global– no debe inhabilitar el camino a seguir por el Sur global.

[1] “For a Better GLOBE: A Minimum Effective Tax Rate For Multinationals”, de Sol Picciotto, Jeffery M. Kadet, Alex Cobham, Tommaso Faccio, Javier Garcia-Bernardo y Petr Janský.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí