La baja de los dólares bursátiles, la reducción de los pasivos monetarios en términos reales y el superávit fiscal de enero son, para el gobierno, la demostración del éxito de su política económica. A continuación describimos el escenario en clave financiera y monetaria, pero también la situación de la economía real, como contracara ineludible de este proceso.

El dólar, ¿mayor crawling peg, fin del cepo o dolarización?

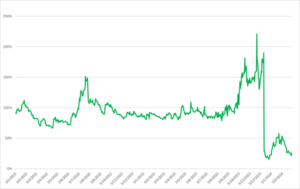

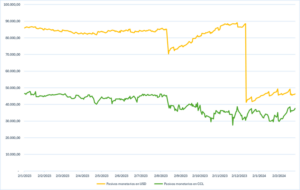

Las últimas dos semanas, los dólares paralelos mostraron un marcado descenso, lo que llevó a la brecha con el dólar oficial a valores mínimos. Esto habilitó especulaciones de distinta índole, sobre la posible cercanía de la dolarización o de la concreción de un paso obligado previo, el levantamiento del “cepo” o de los diversos controles cambiarios. Es evidente que una menor brecha implicaría, en principio, una menor suba del dólar para llegar a la convergencia con los paralelos. Es decir, es de imaginar que, si la brecha alcanza sólo 15%, la devaluación requerida del dólar oficial para alcanzar al CCL podría ser, a lo sumo, de ese orden. Algunos entusiastas consideran que los dólares de la cosecha gruesa podrían hacer aún más fácil ese trabajo. Pero este análisis adolece de una cuestión trascendental: la reducción de la brecha cambiaria se encuentra íntimamente ligada a la dinámica que adoptó el cepo desde que asumió Milei.

Repasemos. En las últimas semanas, el frente cambiario y regulatorio —tanto para el oficial como para los financieros— incidió por distintas vías, junto a otras razones, en un aumento de la oferta y compresión de la demanda de dólares:

- la devaluación de diciembre encareció importaciones;

- el dólar exportador o blend, que obliga a liquidar 80% al oficial y 20% al CCL, sostiene un nivel de oferta elevado en este segundo mercado;

- el ministro Caputo reafirma que no habrá devaluación y que continuará un ritmo devaluatorio controlado, de crawling peg a sólo 2% mensual;

- las expectativas de futuro de la soja se encuentran a la baja por la caída del precio internacional;

- se configura un freno de mano a las importaciones por la caída de actividad económica;

- el esquema de pago de importaciones en cuotas de 25% cada 30 días significa un freno adicional a la demanda de dólares;

- la continuidad de la limitación para el pago de deudas anteriores a los importadores y el ingreso a Bopreal que, si bien no es masivo, significa descompresión de la demanda de divisa;

- la continuidad del impedimento a la remisión de utilidades limita la demanda de empresas;

- las limitaciones cruzadas para la compra de dólares en el mercado oficial y el paralelo (90 días) continúan jugando un papel relevante, y

- la limitación cuantitativa a la compra de dólar ahorro para personas humanas, combinado con la pérdida de capacidad de ahorro por la licuación de ingresos, junto con las regulaciones que encarecen consumos en dólares a través del dólar tarjeta son regulaciones que Milei no levantó.

De suprimirse los controles cambiarios, las vallas de contención a la demanda desaparecerían generando una demanda de dólares mayor a la oferta disponible, ello ocurriría fundamentalmente con el stock de demanda de dólares contenida. Los números no cierran. Por el lado de los flujos de dólares en el mercado cambiario, estos no constituirían un problema si, en principio, se mantiene una retracción de la demanda como consecuencia de un nivel de actividad económica a la baja y sin recuperación, que por ende no ejerce presión sobre las importaciones. También para que no haya presiones sobre los flujos en el mercado cambiario, de levantarse el cepo, deben mantenerse salarios bajos, con escaso o nulo poder de compra de dólares. Todo ello combinado con una oferta de dólares que asegure una frondosa liquidación de cosecha gruesa en meses venideros. Se trata de condiciones de difícil sostenimiento en el tiempo, que suponen una exigencia de pauperización de ingresos y paralización económica importante.

Evolución de la brecha cambiaria, enero 2022 - febrero 2024

Sin perjuicio de lo anterior, sigue vigente el debate sobre el valor actual del tipo de cambio. ¿Liquidará el sector agropecuario a este nivel de dólar?

El gobierno insiste en sostener el crawling peg al 2%. En la última semana, sólo un día se aceleró el ritmo de devaluación (al ritmo del 4%), lo que derivó en un sinnúmero de especulaciones sobre el devenir del dólar. Sin embargo, entre el 1 y 7 de marzo, la devaluación continuó en el ritmo anterior.

Fue el mismísimo Domingo Cavallo el que, por segunda vez, se metió en el debate. “El tipo de cambio real ya está en niveles cercanos a los del promedio del período 2018-2023. Esto significa que el tipo de cambio real relevante para las exportaciones, que es menor al de las importaciones a causa del impuesto país, se acerca peligrosamente a los niveles desde los que debió devaluarse en el pasado. La caída de la tasa de inflación ofrece la oportunidad para aumentar el ritmo del crawl y aventar, de esa forma, el riesgo de un salto devaluatorio en los próximos meses.”

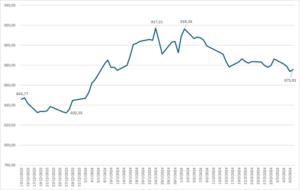

A continuación, el gráfico muestra cómo el dólar blend (80% oficial, 20% CCL) se redujo en términos nominales a lo largo de febrero, con una inflación de al menos 14%. El atractivo de liquidar a este tipo de cambio se reduce día a día.

Evolución dólar exportador (80% MLC y 20% CCL)

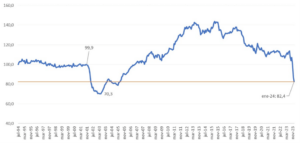

Pero, en paralelo, la última semana fue testigo del debate sobre la cercanía o no de la dolarización. Se expresó en el contrapunto por la red social X, entre Milei y su ex socio Diego Giacomini. Este último se refirió a la factibilidad de la dolarización, y publicó, el día 28 de febrero, un tuit con valores del balance del Banco Central, medidos en dólares. El gráfico muestra la dificultad para dolarizar: pasivos en dólares de 57.712 millones y reservas brutas de 24.485 millones de dólares al 23 de febrero. El Presidente Milei le respondió, también en la red social, sugiriéndole mirar los pasivos del BCRA medidos en términos reales y en relación con el PBI, donde sí se registran caídas.

DÓLAR E INFLACIÓN

La inflación es siempre y en todo lugar un fenómeno monetario que surge de un exceso de oferta de dinero que hace que el poder adquisitivo de la moneda caiga y con ello todos los precios expresados en unidades de moneda local suban. El dólar al ser un activo…— Javier Milei (@JMilei) February 29, 2024

De un lado, se habla que se está saneando como loco la “salud” monetaria del balance del BCRA. Del otro lado, se dice que se la está haciendo bolsa cómo loco y nunca antes. Acá están los fríos números, que cada uno saque sus conclusiones. Hay que mirar al Tesoro también; ojo! pic.twitter.com/1zpqriD1UT

— Diego Giacomini (@GiacoDiego) February 29, 2024

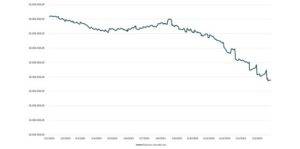

Lo cierto es que pueden identificarse ambos fenómenos. En el gráfico a continuación, elaborado por CEPA, se puede ver la sostenida reducción en términos reales de los pasivos monetarios del BCRA a pesos de febrero de 2024, tal como menciona Milei.

Evolución de los pasivos monetarios a pesos de febrero 2024

Sin embargo, y dado que para la dolarización se requiere el reemplazo de los pesos por dólares, la variable a seguir refiere a los pasivos del BCRA medidos en moneda dura. Allí se observa que los pasivos monetarios al dólar oficial sólo muestran una caída sensible con la suba del dólar de diciembre. Es decir, las medidas de licuación adoptadas hasta ahora para reducir los pasivos monetarios en términos reales, y debido a la política del crawling peg, no han tenido un impacto significativo si la medición se realiza en moneda dura. Peor aún, si se lo calcula al CCL (tal como solían realizar ambos economistas antes de la elección de 2023) la variación de los pasivos desde diciembre a la actualidad pasa inadvertida.

Evolución de los pasivos monetarios a dólar oficial y CCL

¿Y la economía real?

En paralelo a la reafirmación constante del éxito de su política económica por parte del gobierno, se publicaron en la última semana una serie de indicadores de la economía real que dan cuenta de una brutal caída del salario, de la actividad, de un ajuste brutal en las variables fiscales del gasto y una inflación ubicada en niveles sustancialmente altos.

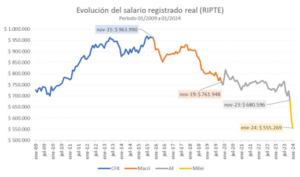

- Salario real

La caída de los salarios registrados en términos reales en enero de 2024 fue del 5%. En los dos primeros meses de gestión, este segmento de ingresos perdió nada más ni nada menos que 18,5% de su poder de compra. El dato recientemente publicado implica, en términos equivalentes, casi el 50% del salario real de finales de 2015.

Adicionalmente, cuando se analiza la serie larga, se observa que le salario real registrado del RIPTE se encuentra 18 puntos por debajo del promedio de la década de los ‘90 y en niveles levemente superiores a los de la crisis 2001/2002.

Evolución del salario RIPTE, 1994-enero 2024, en términos reales

Una parte de la sociedad se ha convencido de que, frente a la necesidad del ajuste en la economía argentina, la abrupta caída del salario era inevitable. Se ha instalado la idea, por parte del gobierno, de una recuperación del terreno perdido en forma de V en los meses próximos. ¿Es esto posible? Hace un mes, en la nota La ley cae, el plan se profundiza, señalamos lo siguiente: “En un contexto de absoluta desregulación, ¿es posible imaginar la recuperación del terreno perdido en términos salariales si la expectativa es de profundización de la caída de la actividad? Más bien parecería lo contrario: el dilema de Prat Gay salarios vs. empleo vuelve con fuerza. Los indicadores de caída de la actividad económica de diciembre y enero ya están mostrando retrocesos del 13,7% y 28,5%, tal como publicó la Cámara Argentina de la Mediana Empresa (CAME)”.

- Monitor de indicadores tempranos de actividad

La caída brutal de la actividad del mes de enero se confirma en los indicadores tempranos del mes de febrero, consolidando un nuevo piso en el nivel de actividad. Si bien algunos de ellos daban cuenta de resultados negativos en la segunda mitad del 2023 —producto de la devaluación de agosto—, los niveles actuales dan cuenta de una naturaleza diferente. El índice Construya, por ejemplo, había sufrido una caída de noviembre del orden del 5%. Pero el dato actual asciende a 29%. Lo mismo ocurre con las ventas minoristas de CAME, donde la caída del 2,9% en noviembre no resulta equivalente al 25,5% de febrero.

- Reducción de gasto público

En tercer lugar, la ejecución presupuestaria de la Administración Pública nacional durante los dos primeros meses del año 2024 permite extraer conclusiones sustanciales:

—Fuerte caída de la ejecución real respecto a los dos primeros meses del año 2023, del orden del 29%.

— Sensible aumento de los servicios de deuda pública dentro de la estructura de gastos, que representaron nada más y nada menos que el 30% del total de gastos devengados y el 48% de lo pagado.

—En materia de Salud se observan fuertes caídas, comenzando por las actividades del propio Ministerio de Salud (-40%) y la Superintendencia de Servicios de Salud (-59%). También se registran recortes en el Hospital Posadas (-51%), Hospital Bonaparte (-19%), y el Instituto Malbrán (-12%). Hay programas críticos que están virtualmente paralizados por falta de fondos. Son los casos de Acceso a Medicamentos, Insumos y Tecnología Médica, Respuesta al VIH, Infecciones de Transmisión Sexual, Hepatitis Virales, Tuberculosis y Lepra y Prevención y Control de Enfermedades Transmisibles e Inmunoprevenibles.

—Hay caídas en los principales programas sociales: Programa 1.000 días y Plan Nacional de Apoyo a la Primera Infancia, con ejecución cercana a $0. También se detectaron ajustes de 46% en el Consejo de Coordinación de Políticas Sociales.

—En Anses, el recorte llega al -38% respecto al año pasado.

—En materia educativa se observa 0% de ejecución base caja en partidas sensibles como el Fondo Nacional de Incentivo Docente, el Programa Conectar Igualdad y el programa de Infraestructura y Equipamiento de la Secretaría de Educación.

—En materia de empleo y obra pública, el escenario es de una paralización casi total de las partidas presupuestarias, con caídas del 100% en programas como Apoyo para Infraestructura en Municipios, Obras de Seguridad en Rutas Nacionales, y Desarrollo de Infraestructura Hidráulica.

—Los programas de Acciones de Capacitación Laboral y Acciones de Empleo, ambos de la cartera de Trabajo, sufrieron ajustes del 93% y 80% respectivamente.

—Las partidas de las Transferencias No Automáticas a las provincias, las llamadas “discrecionales”. Allí se observan porcentajes de ejecución extremadamente bajos, cercanos al 0%, que explican el conflicto desatado recientemente con las provincias.

Los niveles de ajuste abren un interrogante no menor, respecto a la sostenibilidad del recorte: ¿cuán factible, en términos sociales, es mantener un ajuste de casi 40% en jubilaciones?

Por otro lado, el gobierno festejó el superávit financiero de enero, que se ubicó en 518.000 millones de pesos, pero ocultó que, en dicho mes, se frenaron pagos a CAMMESA por 436.000 millones de pesos. Es decir, si se hubiese pagado esa partida, el superávit prácticamente no hubiese existido. Pero ocultarlo debajo de la alfombra tiene sus costos: la decisión rompió la cadena de pagos del sector energético y derivó, entre otros problemas, en la suspensión del pago de salarios de la empresa Transener. A continuación, el comunicado de la transportadora de energía, del día 6 de marzo, que detalla que “no podrá cancelar sus obligaciones operativas y salariales en término”.

- Inflación:

Como ya escribimos en El Cohete, Cavallo es el mentor económico del gobierno de Milei. Esta semana, en un nuevo capítulo de esta saga, el ex ministro de Economía, entrevistado por Diego Sehinkman en TN, sostuvo que:

-“No puede ser que las empresas aprovechen eso (los precios liberados) para pegar un saque exagerado a los precios”.

-“El sector privado que quiere que la economía sea abierta, sin que el Estado intervenga, tiene que colaborar más”

-“No digo acuerdos de precios”, pero “colaborar para que el gobierno pueda bajar la inflación sin provocar tanta recesión”. Sobre todo, los “fijadores de precios”.

El consejo de Cavallo fue tomado de inmediato por Toto Caputo, que el 6 de marzo se reunió con los CEO de las principales empresas de consumo masivo: Las Tres Niñas, Molinos Río de la Plata, Molinos Cañuelas, Quickfood S. A., Establecimiento Las Marías, Procter & Gamble, Johnson & Johnson, Arcor; Mondelez, Mastellone, Loreal, Danone, Unilever, Compañía Industrial Cervecera, Coca Cola, Nestlé, y Quilmes.

Excelente reunión ayer con los productores de consumo masivo. Coincidencia en que los precios van a seguir bajando y que es importante transparentar el precio real por unidad de los productos de manera que puedan ser capturados apropiadamente por el Indec.…

— totocaputo (@LuisCaputoAR) March 7, 2024

El tuit del ministro festejando la reunión llamó la atención por su mención respecto de la “coincidencia en que los precios van a seguir bajando”, ya que, en ese mismo momento, la Ciudad de Buenos Aires publicaba 14,1% de inflación para febrero.

Un mundo a la medida de Milei

Milei sostiene un discurso basado sólo en variables financieras con nula mención a la situación cotidiana de la economía real. En su discurso de apertura de sesiones en el Congreso, no hubo una sola mención a salarios, trabajo ni producción.

No deja de llamar la atención que, desde Cavallo hasta el FMI, aun acordando y acompañando con el rumbo de Milei, se alarman de la ausencia total de preocupación por la recesión y el empeoramiento de las condiciones de vida (respectivamente).

A pesar de ello, es el impacto negativo sobre la economía real el que finalmente se constituye como base para conseguir (total o parcialmente) objetivos de ordenamiento macro tales como la baja de la inflación, la baja de gasto o la mejora de la hoja de balance del BCRA. Siendo que en la Argentina la recaudación tributaria está sujeta al nivel de actividad, el superávit fiscal estará asociado a que de manera sucesiva la caída en el gasto logre ser mayor que la caída de la recaudación. Por ello, en típicos escenarios recesivos que suponen caída de recaudación, la búsqueda del superávit significa recortes mayores en el gasto, que a su vez profundizan la recesión. Peor aún, para lograr reducir la demanda de dólares no debería producirse la recuperación económica, porque si así fuera, volverían las tensiones cambiarias. El perro que se muerde la cola.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí