Ganancias, una oportunidad

Se trata de un instrumento efectivo que otorga progresividad al sistema tributario

Esta semana se presentó un proyecto de ley para aumentar el umbral a partir del cual los trabajadores/as en relación de dependencia y jubilados/as y pensionados/as quedan alcanzados/as por el impuesto a las ganancias. Esto podría ser una buena oportunidad para repensar el conjunto del sistema tributario y, en particular, debatir a partir de qué monto los/as trabajadores/as deben contribuir con el impuesto y poner en consideración un aumento de las alícuotas para los estratos de mayores ingresos — lo que además mejoraría los niveles de igualdad y compensaría cierta parte de la pérdida recaudatoria.

El proyecto establece que el impuesto recaerá sobre aquellos trabajadores/as que tengan remuneraciones mensuales superiores a $150.000. Si bien no aclara si alude a remuneraciones brutas o netas, se entiende que refiere al monto de ingresos brutos (sin descontar aportes a la seguridad social), por lo que, en rigor, serían ingresos netos mensuales de alrededor de $124.500. Para el caso de los jubilados/as y pensionados/as, prevé que pagarán el impuesto a partir de 8 haberes mínimos garantizados, es decir, aproximadamente desde los $152.000. Asimismo, para aquellos cuya remuneración mensual (bruta) supere los $150.000, pero no exceda los $173.000, se faculta al Poder Ejecutivo a incrementar la deducción especial prevista para evitar “saltos” bruscos en la escala del impuesto.

La ley vigente hasta el momento preveía que, durante el 2021, los empleados/as pagarán el Impuesto a las Ganancias partir de un salario neto mensual de $74.810, para los solteros/as, y $98.963, para los casados/as con dos hijos/as, por ejemplo.

Más allá de posibles mejoras que podrían sugerirse, por un lado resulta fundamental evaluar que esta modificación se complemente con un aumento de las alícuotas para los estratos de ingresos más elevados. Ello contribuiría a compensar cierta porción de la pérdida de recaudación por el aumento de esta deducción especial, cuyo esfuerzo fiscal se calcula en un monto muy relevante, de 40.000 millones de pesos, según el proyecto legislativo. Esto, sin perjuicio de otras reformas que debieran hacerse en el sistema tributario doméstico, tales como una mayor imposición del impuesto sobre los bienes personales, que para 2019 representó solamente un 0,6% del total de la recaudación. Por otro lado, sería prudente revisar otros aspectos del proyecto, entre ellos, el criterio de considerar un mismo “piso” para trabajadores/as solteros/as que para aquellos con cargas de familia. Esto, especialmente, teniendo en cuenta que los trabajadores/as solteros/as sin hijos/as no poseen los mismos gastos que aquellos con familia y, además, esta menor carga tributaria no se traducirá necesariamente en consumo.

En cuanto al primer punto, si comparamos la tasa máxima del impuesto a las ganancias para personas físicas de la Argentina (35%) con las de otros países del mundo, se observa que existe un amplio margen para aumentar la alícuota de los estratos de ingresos más elevados. Si analizamos los países de la OCDE, el promedio de la tasas máximas del impuesto a las ganancias para personas físicas en estos países es 42,8% (la tasa legal) y 40,6% (la tasa marginal). Asimismo, en la mayoría de estos países las tasas máximas superan el 35% y llegan hasta el 60,2%. En el cuadro, a continuación, se detallan las tasas máximas legales y las tasas máximas marginales en 2019 de los países miembros de la OCDE:

Los últimos datos del “Monitor Fiscal” del FMI advierten sobre la austeridad fiscal que los Estados adoptarán en 2021, lo cual es preocupante. En su informe, “Fiscal Monitor Update”, de enero de 2021, sostienen que dado los elevados niveles de deuda, los riesgos del tipo de cambio, las preocupaciones sobre las rebajas de calificación y las reacciones adversas del mercado si persisten los grandes déficits, se espera que muchas economías de mercados emergentes y en desarrollo endurezcan la política fiscal en 2021. Según las proyecciones del FMI, los países con una deuda pública elevada y restricciones financieras implementarán mayores ajustes fiscales a mediano plazo.

Esta no es la política deseada ni esperada para la Argentina. Por lo que habrá que avanzar en una reforma tributaria progresiva, que elimine huecos normativos y sea capaz de aumentar la recaudación, pudiendo dotar de mayores recursos públicos a un Estado que busca dar respuesta a las necesidades de los sectores vulnerados.

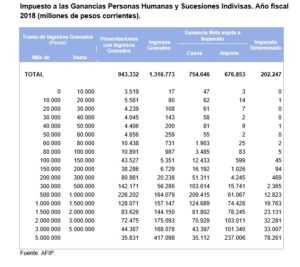

Analizando los datos publicados por la AFIP del ejercicio fiscal 2018, vemos que solamente 35.831 personas físicas tuvieron ingresos gravados (brutos) mayores a 5 millones de pesos en 2018 (ver último tramo del cuadro), que serían alrededor de 384.000 pesos mensuales y un Sueldo Anual Complementario (SAC) de ese mismo valor, en ese momento.

Si hacemos un ejercicio teórico y suponemos una tasa adicional del 10% para este último tramo de ingresos personales, podría ser posible obtener una recaudación adicional de alrededor de 23.700 millones de pesos. Esto es solamente una aproximación teórica, ya que no conocemos cuánto tributa este tramo de ingresos en la actualidad.

Se ha mencionado en artículos anteriores que el impuesto a las ganancias es un instrumento efectivo que otorga progresividad al sistema tributario, ya que permite gravar con alícuotas diferenciales las distintas capacidades contributivas y de manera directa. En este sentido, se conforma en una herramienta eficaz para limitar la concentración de ingresos y riquezas. Además, en este caso una ampliación de las escalas y alícuotas para los estratos de mayores ingresos sería de suma utilidad para compensar la disminución en la recaudación que urge para atender la política pública en el contexto de la pandemia.

Asimismo, la literatura especializada en el tema demuestra que las reducciones de los impuestos a los altos estratos no promueven la inversión o el crecimiento económico. Por el contrario, las últimas investigaciones exponen que el aumento de la regresividad tributaria provoca efectos negativos en la economía. Un reciente estudio de LSE, de David Hope y Julian Limberg, que basa su análisis en 18 países de la OCDE, entre 1965 y 2015, concluye que reducir los impuestos a los ricos aumenta la participación de los ingresos más altos en el ingreso nacional, impactando negativamente sobre los niveles de desigualdad, a la vez que no tiene efecto en el desempeño económico. Esto último difiere de lo que sostienen los defensores a ultranza de los recortes impositivos que argumentan que dicha política impulsa la inversión y reduce distorsiones, generado beneficios en el desempeño económico, lo cual no está comprobado empíricamente.

Se debe avanzar pronto hacia una reforma tributaria de carácter integral y progresiva, que aborde la imposición sobre los patrimonios y los ingresos de manera conjunta, y que colabore con la reducción de los huecos que permiten la evasión y elusión fiscal, sentando las bases de una estructura tributaria más justa.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí