ELECCIONES AL RITMO DEL FMI

Más importante que las candidaturas es el programa que permita salir de este caos

Irrumpe 2019 de un modo avasallador y encuentra a Macri durmiendo la siesta de sus interminables vacaciones. El país, en cambio, se precipita en una aguda recesión impuesta por un FMI al comando de la política económica. Esta renuncia de soberanía nacional es naturalizada por el oficialismo e ignorada por vastos sectores de la oposición envueltos en los prolegómenos de la campaña electoral. Estos olvidos ocurren al calor de la creciente presión de los medios concentrados que buscan imponer la agenda de la continuidad a cualquier precio: desde la bolsonarizacion del macrismo hasta la emergencia de una oposición peronista bendecida por la racionalidad.

Este ruido ininterrumpido anega a un país que parece hundirse en la noche de la desesperanza impuesta por una política económica que condena a la recesión continua y a la permanente amenaza de una corrida cambiaria. El objetivo del FMI es dolarizar la economía. Esto ya fue intentado sin éxito en otras dos oportunidades de un pasado no tan lejano. Habiendo aprendido la lección, hoy el FMI aplica sus políticas con celeridad e intensidad inusitadas. Disponiendo del control absoluto de la economía, busca imponer un endeudamiento externo al infinito a partir de la introducción de cambios estructurales destinados a obstaculizar una alianza entre sectores sociales y políticos orientados hacia el desarrollo nacional y la inclusión social. Estos objetivos son la antítesis del endeudamiento externo ilimitado. Son además objetivos imposibles de lograr sin una activa intervención del Estado en la economía en resguardo de la moneda propia, del crecimiento económico y de la participación del conjunto de la ciudadanía en sus beneficios.

Hoy tenemos un estrangulamiento monetario, fiscal y financiero sin precedentes, que impone una dolarización encubierta, con tasas de interés prohibitivas para los sectores productivos. Tasas que, sin equivalente en el mundo, coexisten con una banda cambiaria que asegura su continuidad en el tiempo. Se pretende así garantizar un valor del dólar que supuestamente permitirá desarticular la suba de los precios. Esto ocurre al mismo tiempo que se mantiene la posibilidad de fuga de divisas y de remisión de utilidades al exterior asegurando así una demanda de dólares ilimitada. Esta conjunción de variables impone la permanente amenaza de una crisis cambiaria. Al mismo tiempo que esto ocurre con la política monetaria, se dolarizan las tarifas, los precios de los combustibles y los precios de todos los sectores que tienen control monopólico de sus respectivos mercados

Así, no puede extrañar que la capacidad adquisitiva del salario haya caído un 13.5% entre octubre del 2017 y el mismo mes del 2018, que su depreciación en dólares haya sido del 50% y que hoy se incluya entre los salarios más bajos de América Latina. Tampoco que la industria lleve 7 meses en caída libre y se haya derrumbado un 13,9% en noviembre en relación al mismo mes del año anterior, o que la inflación haya sido del 47% y la destrucción de puestos de trabajo, el desempleo, y la caída del consumo sigan acelerándose. En este marco de pauperización se disparan las tarifas y precios de los combustibles dolarizados, la deuda externa, la fuga de capitales y el riesgo país. El país que gobierna el FMI produce alimentos para 400 millones de habitantes, pero parte de su población tiene hambre y cerca de un tercio es pobre. Es un país que destruye empleo y no puede generar los dólares que necesita para pagar su deuda externa; que, sin control soberano de su política económica se encamina a enajenar sus recursos naturales y a devenir inviable.

El año electoral

En tal contexto se inicia el año electoral. Mientras el oficialismo prepara todos los artilugios políticos posibles para asegurar a los mercados que todo seguirá como hasta ahora, la pieza central de esta operatoria ya ha sido instalada. Mas allá de los errores políticos cometidos, Macri, el mejor equipo de los últimos 50 años y el FMI han logrado endeudar al próximo gobierno, cualquiera sea su signo político, con una deuda externa de 304.746 millones de dólares con grandes vencimientos a cortísimo plazo y con un préstamo del FMI de 50.000 millones de dólares que, habiendo sido desembolsado durante este gobierno, deberá ser pagado íntegramente por el que gane las elecciones. ¿Como se hará para lograrlo? De eso no se habla

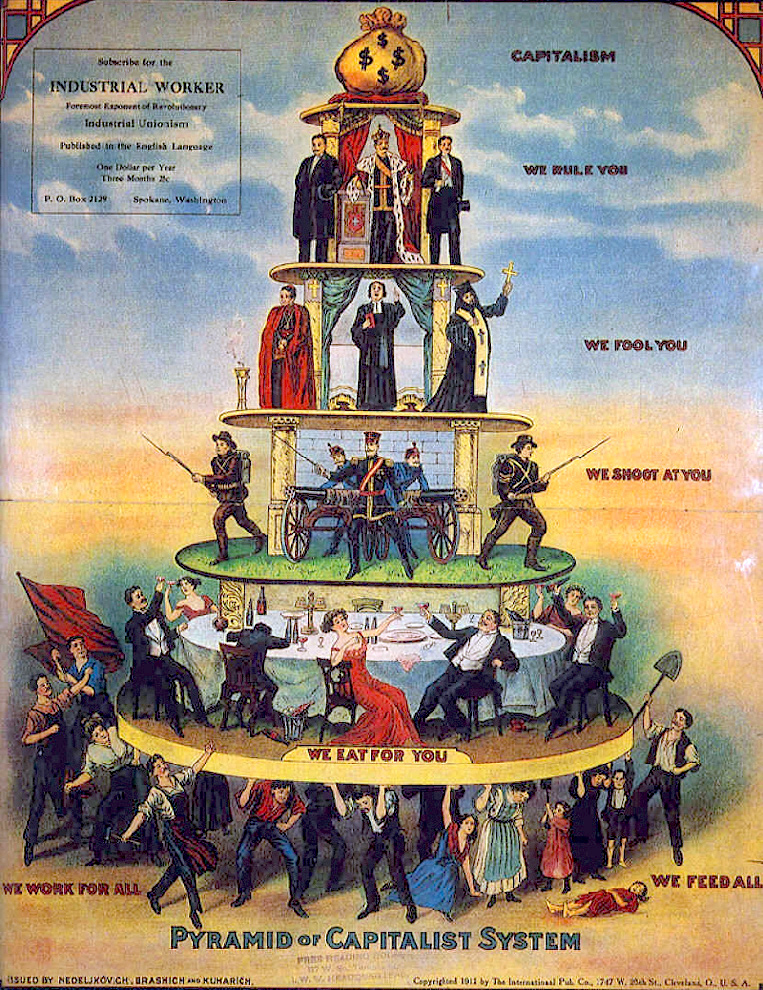

Pareciera entonces que más allá de las teorías conspirativas y las intenciones subjetivas, las políticas seguidas por el FMI han tenido un eje central: la planificación tanto de un endeudamiento externo ilimitado como del control político que lo vuelva posible. Las políticas de este gobierno desnudan los intereses que subyacen a la falacia de sustituir al Estado por el mercado como ente organizador de la vida social. Sin embargo, las bombas de humo lanzadas por los medios concentrados logran intensificar prematuramente el calor de una campaña electoral que se disgrega en candidaturas en lugar de concentrarse en un programa de políticas que permitan salir del caos actual. En el centro de esta maraña está el Estado y su intervención en la economía y en la política. Este gobierno, clamando por la libertad de mercado, ha concentrado un poder económico, político y mediático pocas veces visto, utilizando los resortes del Estado e imponiendo políticas y cambios estructurales que benefician a unos pocos en detrimento de la gran mayoría. Esto, sin embargo, no es algo que surge de las veleidades macristas en los confines del hemisferio sur. Es algo que se replica por doquier y se advierte en la propia crisis que azota a la producción y a las finanzas mundiales. Esto nos lleva al análisis de lo ocurrido el último mes en la coyuntura internacional.

Coyuntura económica internacional

Las causas estructurales que explican la precariedad del mundo capitalista actual se sintetizan en un fenómeno por demás significativo: un crecimiento exponencial de la deuda global que no puede ser contrarrestado por el crecimiento de la producción mundial. Mientras esta última tiene un débil desempeño, la deuda global se multiplica exponencialmente. Esto implica, entre otras cosas, que cada vez se requiere un mayor nivel de endeudamiento para obtener el mismo nivel de crecimiento económico. Esta situación tiene su ejemplo más nítido en las tres primeras economías en el ranking del poder económico mundial: Estados Unidos, China y Japón. Estos tres países representan más de la mitad de la deuda global. En 2007 era de 167 billones de dólares (113 billones de dólares si se excluye a las instituciones financieras). Hoy es de 247 billones de dólares (187 billones de dólares excluyendo a las instituciones financieras) y representa el 320% del PBI global. (bloomberg.com 26 12 2018).

China ha experimentado un enorme crecimiento de su deuda total. De acuerdo con el Institute of International Finance (IIF), la deuda total china paso de representar el 171% de su PBI en 2008 a 299% en 2018 (ft.com 25 7 2018). En 2017 las autoridades chinas encararon un mayor control sobre bancos y agencias financieras y especialmente sobre la “banca en la sombra” (entidades financieras que operan al margen de las regulaciones chinas facilitando la intermediación crediticia (bis.org 2018). A pesar de ello la deuda no financiera ha pasado de 6 billones de dólares en 2007 a 29 billones de dólares a principios de 2018 (ft.com 5 2 2018).

A su vez, la deuda pública de Estados Unidos ha crecido en el mismo periodo un 40% y hoy se aproxima a los 22 billones de dólares. La deuda de su sector corporativo supera ampliamente el nivel que tenía en 2007 y más de la mitad es considerada de baja calidad. La deuda de corporaciones norteamericanas susceptible de ser defaulteada en el cortísimo plazo es hoy de 3 billones de dólares, un 65% superior que en 2007.

En este contexto de endeudamiento global, la especulación y las burbujas de precios dominan los mercados de acciones, bonos y monedas amenazando la estabilidad del conjunto del sistema financiero internacional. Esta inestabilidad se ha agravado en 2018 debido a la creciente militarización de la política económica norteamericana y sus consecuencias, entre ellas el inicio de una guerra comercial con China. Esta guerra repercute directamente sobre el mercado norteamericano de acciones gracias al rol protagónico de las grandes corporaciones tecnológicas norteamericanas con fuerte inserción en la economía china. Esto constribuye a develar la fuerte incidencia de la intervención directa de los gobiernos y sus instituciones sobre la economía y las finanzas mundiales.

En efecto, el mercado de acciones norteamericano fue afectado en 2018 por tres fenómenos decisivos.

- la política de la Reserva Federal centrada en el aumento de las tasas de interés y la creciente restricción monetaria. Tratando de recuperar espacio y capacidad de maniobra para el manejo de las tasas de interés ante la eventualidad de una recesión, esta política paradójicamente amenaza con hacer estallar las diversas burbujas de precios en los distintos mercados.

- la intensificación de la guerra comercial con China ha afectado el valor de las acciones de las grandes corporaciones tecnológicas norteamericanas, erosionando su rol protagónico en el mercado financiero.

- la presión de Trump sobre el presidente de la Reserva Federal a fin de imponerle la restauración de la política de facilitación monetaria y tasas de interés cercanas a cero seguida desde fines de 2008 hasta hace aproximadamente dos años contribuyó a la inestabilidad en el mercado de acciones. Acosado por el golpe blando desatado en su contra desde que accediera a la Presidencia (MPR, IADE 2017) y buscando protagonismo en las elecciones norteamericanas de medio término, Trump intentó incentivar el desarrollo del mercado de acciones tratando de ejemplificar por esta vía el éxito de su política económica y el cumplimiento de su promesa electoral de restituir la grandeza económica a los Estados Unidos.

Mirá cómo tiemblo

Desde principios de octubre estas tensiones hicieron temblar a las acciones de las grandes corporaciones tecnológicas insertadas en la economía china. En los primeros días de diciembre se hizo evidente que el diálogo entre Trump y Xi Jinping en el ámbito del G20 no alcanzaría ningún resultado concreto. Esto intensificó el derrape del valor de las acciones de Apple y otras grandes corporaciones norteamericanas, afectando asimismo a todos los mercados de acciones del mundo. La constante presión pública de Trump sobre la Reserva Federal, la negativa de esta a cambiar de política, la intempestiva consulta del Secretario del Tesoro con los presidentes de los seis principales bancos norteamericanos para asegurarse de su estado de liquidez y la convocatoria al equipo de expertos financieros que constituyó el comité de crisis de activa participación en 2008 (the plunge protection team), culminaron en una masiva venta de acciones en vísperas de Navidad. Así, un rayo de luz penetró la polvareda levantada por la volatilidad de las acciones e iluminó súbitamente al principal problema que azota a las finanzas internacionales: la falta de liquidez en dólares. Es decir, la insuficiencia de dólares para afrontar transacciones financieras masivas en caso de pánico bursátil y/o de una eventual corrida por los depósitos bancarios. Hacia principios del 2019 la Reserva Federal empezó a emitir señales de que reconsideraría su política en el futuro logrando atenuar las pérdidas ocurridas en el valor de las acciones en los últimos días de diciembre.

Estos incidentes han permitido vislumbrar la vulnerabilidad de la economía internacional, amenazada hasta el hueso por problemas estructurales imposibles de resolver. El estímulo dado a la economía por Trump con el aumento del gasto militar y la eliminación de impuestos a las grandes corporaciones hoy muestra sus límites en el tendal de grandes corporaciones, que, como Sears en los últimos días, quiebran o se someten a una brutal reestructuración, ahogadas por la deuda corporativa y por la pérdida del valor de sus acciones. En el polo ideológico opuesto, China, gobernada por el Partido Comunista, con fuerte planificación estatal de su economía y devenida en el motor del crecimiento económico mundial de las últimas décadas, asiste hoy al retraso de su crecimiento con evidencias de caída de la producción industrial, del empleo, de las ventas minoristas y del consumo (chinabeigebook.com 2018; monthly economic update publishing.service.gov.uk/government, china, agosto 2018).

A imagen y semejanza de lo acontecido en el hemisferio occidental desde 2008, la economía china no parece reaccionar positivamente a la política de facilitación monetaria seguida por el Banco Central Chino en los últimos años. Asimismo, la reforma financiera de 2017 no ha logrado controlar drásticamente las actividades de la “banca en las sombras”, que conjuntamente con la deuda no financiera ponen en riesgo la estabilidad de las finanzas chinas. Para Mark Carney, gobernador del Banco de Inglaterra, el sector financiero chino se ha desarrollado enormemente siguiendo las premisas que gobernaron a las finanzas internacionales y llevaron a la crisis de 2008. En su opinión, China constituye hoy uno de los mayores riesgos para la estabilidad financiera mundial (reuters.com 12 9 2018).

Tal vez estas sean las razones que han motivado recientemente al FMI y al Banco Mundial a advertir que las potencias económicas mundiales no se han preparado lo suficiente para enfrentar la recesión que se avecina en el horizonte (zerohedge.com 7 1 2019; cronista.com 8 1 2019). En el mismo sentido, pero mucho más clara y definitoria, es la apreciación de Ray Dallio, presidente de Bridgewater, uno de los fondos de inversión financiera más grandes del mundo. Dallio considera que China es responsable del milagro económico más grande de la historia, y advierte sobre la necesidad imperiosa de cooperación entre China y Estados Unidos aprovechando sus respectivas fortalezas. Asimismo, resalta la enorme importancia de la cultura china que históricamente fue muy intervencionista en lo económico y en lo político y a su juicio constituye uno de los pilares que hizo posible el milagro económico. “China es hoy como una compañía gigante con muchas subsidiarias, algunas bajo el control directo del gobierno, otras bajo su control indirecto” (zerohedge.com 6 1 2019).

No hay cómo sustituir al Estado

Por distintas vías diversos acontecimientos recientes han puesto de manifiesto en las últimas semanas la importancia que tiene la activa intervención de los gobiernos y sus instituciones sobre la actividad económica y financiera, no solo de los países sino del mundo entero. La sustitución del Estado por la mano oculta del mercado que pregonan el FMI y el gobierno argentino, no es otra cosa que una cortina de humo que pretende esconder las formas en que desde el Estado se interviene en la economía y en la política con el objeto de imponer una mayor concentración de la riqueza en pocas manos.

De ahí la necesidad de reflexionar sobre estas problemáticas y de elaborar las políticas de Estado que permitan al próximo gobierno salir del descalabro actual. Si esto no ocurre, el FMI y este gobierno habrán logrado condicionar el resultado de las próximas elecciones.

Cada vez que hablamos de billones, corresponde al inglés trillions.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí