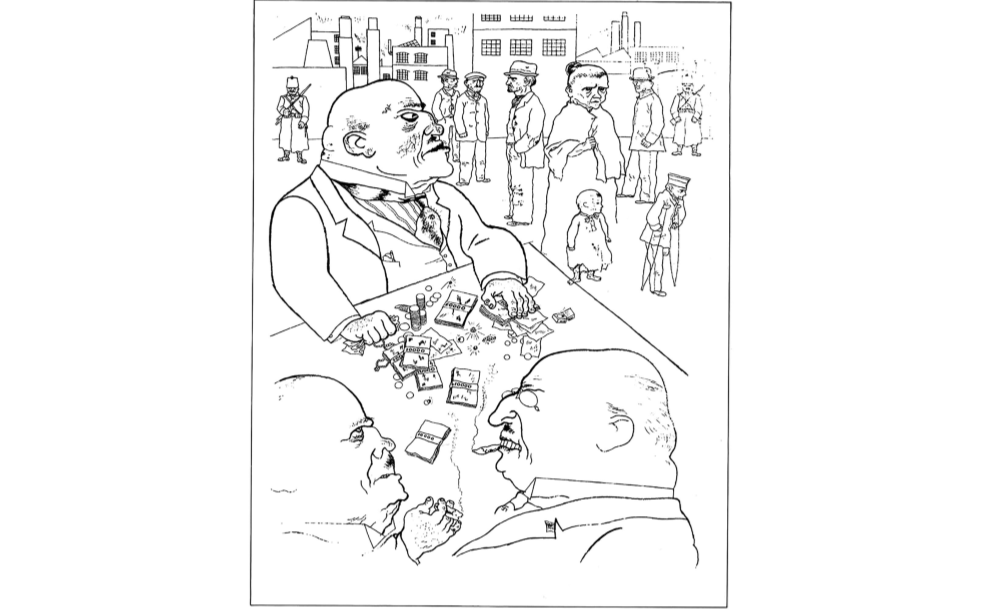

Deuda y desigualdad

En un patrón de valorización financiera, la economía queda sometida al capital financiero

Son recurrentes en nuestro país como en otras naciones periféricas los procesos de endeudamiento, que confluyen con la agudización de las condiciones de desigualdad social. Su frecuencia e intensidad han dado un salto cualitativo de gran dimensión a partir de la consolidación de la globalización y financiarización de la economía mundial.

La Argentina es un ejemplo paradigmático. Se han producido ciclos de crecimiento desbordado de la deuda asociados a estancamiento y retroceso del PBI, desindustrialización, caída del nivel de empleo, retroceso de los salarios reales, reprimarización de la economía y crecimiento del endeudamiento familiar.

Pablo Chena y Pedro Biscay compilaron una serie de trabajos en El Imperio de las Finanzas. Deuda y Desigualdad (Miño y Dávila, 2018), en el que se abordan distintas aristas de esa perniciosa asociación. La globalización comercial trajo aparejada una disminución global de los salarios y el debilitamiento del poder sindical, asociado a las políticas de flexibilización laboral. Otra característica de la época de la globalización es el impulso de cambios estructurales que persiguen el achicamiento del Estado, promoviendo el descenso del gasto social. Es siempre observado que este recorte se asocia por distintos canales con disminuciones de la tasa salarial y el debilitamiento de las demandas sindicales para evitarlas. La síntesis de estos conceptos, desarrollados en el texto en un artículo de Stockhammer y Gouzoulis, es la asociación inversa entre financiarización y distribución progresiva del ingreso.

Es habitual la exposición vulgar la presentación de las esferas de la producción y las finanzas como escindidas. Marcó del Pont y Todesca Bocco definen con precisión que en un patrón de valorización financiera, la economía en su conjunto “queda sometida a la lógica del capital financiero”. La separación sólo tiene sentido analítico pero no existencia real. A su vez, expresan que “esta fusión entre el mundo productivo y el mundo financiero y la dominancia del último sobre el primero sucede a escala global”. Las consecuencias de la financiarización mundial es el acotamiento del margen de maniobra de las políticas nacionales en los países periféricos. Las autoras de este texto de la compilación marcan la tendencia a la primarización que surge de la tendencia a la apreciación cambiaria (abaratamiento del dólar) que los flujos de ingreso de capitales provocan, generando una estructura de precios relativos que perjudica al sector industrial, en favor de sectores no transables (los que por razones técnicas no exportan ni importan) de la economía.

Los perjuicios de la financiarización no sólo afectan los precios relativos de la industria, sino que también se manifiestan en las consecuencias sobre la inversión productiva, tanto en su nivel como en su estructura, que impactan regresivamente sobre la distribución del ingreso. Así lo señala Bortz en su contribución al tema, agregando que el auge de sectores como el de la explotación de recursos naturales, la construcción, las finanzas y los bienes raíces ha llevado a desindustrializaciones prematuras y a caídas de la participación asalariada en muchas economías. También agrega que la financiarización incentiva una jerarquización internacional de las monedas aumentando la posición subordinada de las economías subdesarrolladas, provocada por la pérdida de funciones de las suyas. Chena y Buccella caracterizan que en ese modo del capitalismo actual se pueden apreciar “las modificaciones en el comportamiento corporativo, familiar e institucional que impone el poder financiero a nivel global”.

La globalización financiera y comercial ha provocado un retroceso en las condiciones para el desarrollo de los países periféricos. La apertura y liberalización de las economías favoreció una evolución de las economías subdesarrolladas hacia formas más subordinadas, menos integradas social y regionalmente y más desiguales socialmente. Con un debilitamiento de la vida social por el retroceso del poder de los trabajadores a través de una dinámica de movilidad internacional de los capitales, mientras las fuerzas laborales son sometidas por sus limitaciones económicas o por los muros legales y/o reales a una situación inversa. Así, mientras determinadas fuerzas productivas mejoran las condiciones tecnológicas de la producción y modernizan aspectos de la vida cotidiana, las sociedades retroceden, porque se desarticulan los lazos solidarios y las posibilidades de conflictos progresivos que motoricen una mejor vida comunitaria.

Con monedas más débiles, polarizaciones sociales más descarnadas, sectores económicos más extendidos dedicados a la especulación, menor empleo, ausencia de políticas que estimulen la demanda y, por lo tanto, aplanamiento de la estructura productiva, las economías periféricas son inducidas a encadenamientos más dependientes de las decisiones de los centros de poder financiero. Por otra parte la caída de la participación salarial y el auge de los negocios financieros condujeron a un endeudamiento creciente de las familias, incluyendo la de los sectores populares (muchos de ellos sometidos al crédito usurario). Arias y Ruete señalan que estos problemas de endeudamiento familiar alcanzan a la Argentina. Caracterizan al sistema de las AFJP, que fuera sustituido por la restauración de uno de reparto, como un proyecto consumado de financiarización de la seguridad social. Sostienen que el sistema hoy vigente puede apalancar la demanda agregada en un modo de acumulación liderado por el salario, en el que se amplíen las prestaciones de carácter universal. La expansión del gasto social se asocia a mejores distribuciones del ingreso, y a condiciones que promueven el crecimiento de la potencialidad negociadora de los sindicatos frente a las clases propietarias.

Chena y Buccella prueban que la financiarización del capital se acelera en las instancias en que la restricción externa se acentúa y las políticas de liberalización financiera profundizan la inestabilidad macroeconómica que desencadena la crisis, mientras advierten que la regulación de los flujos comerciales y financieros históricamente ralentizaron y morigeraron el pasaje a las fases del ciclo financiero en que la economía se vuelve vulnerable. La Argentina es un ejemplo típico a la hora de citar ejemplos de estos comportamientos.

En países como la Argentina, la construcción de una economía más fuerte, independiente, justa y desarrollada en el mundo actual con hegemonía del capitalismo de la financiarización, requiere de políticas que vayan en sentido contrario a las promovidas por ese paradigma. La regulación cambiaria con tipos de cambio diferenciales, como rige actualmente en nuestro país, constituye un dispositivo necesario en pos de los objetivos planteados, ya que evita la fuga de capitales siempre facilitada por las medidas de liberalización financiera. También resultan imprescindibles las intervenciones del Banco Central en la orientación del crédito y las tasas de interés de los préstamos. Estas políticas son de raíz distinta y opuesta a la promovida por los axiomas de la “antirrepresión” financiera afines al neoliberalismo, que suponen la adhesión a los principios de absoluta independencia de los bancos centrales, con el objetivo de restar el instrumento de la política monetaria a las herramientas de política económica con que cuentan los gobernantes que define el pueblo. En el mismo sentido —con un criterio de pensamiento único— se establecen metodologías para la construcción de la solvencia de los sistemas financieros, basándose en el criterio que supone que la fortaleza de las partes deviene en la solidez del sistema, ignorando que la fragilidad financiera de origen sistémico es una característica fundamental en las estructuras financieras, agravada hoy por la financiarización, sin que ninguna entidad —por más solvente que sea— resulte inmune a sufrir el impacto destructivo de esa fragilidad. La comprensión de esta cuestión, esencial para la estabilidad financiera, es abordada por varios artículos del libro comentado.

Los sistemas financieros privilegian, con las regulaciones que impulsa el neoliberalismo, el crecimiento del financiamiento a los sectores que ya tienen acceso al mismo, es decir promueven la concentración del crédito. Sin embargo, se ha popularizado la idea de la “inclusión financiera”. En general sectores de la población con dificultades de acceso a bienes de consumo masivo, recurren al financiamiento para adquirirlos, pues sus ingresos presentes son insuficientes para hacerlo. En la restringida atención del sistema financiero regulado se los atiende a tasas con un plus que refleja la dificultad de acceso de esos sectores sociales al crédito, mientras que finanzas informales les proporcionan un tratamiento aún más oneroso. Gago y Roig denominan a esta forma de “inclusión financiera” como explotación financiera.

El viscoso concepto de financiarización que caracteriza el capitalismo actual global es precisado por Chena y Biscay en la introducción del texto. Esa categoría, dicen, “sintetiza un cambio de paradigma en el comportamiento de las grandes corporaciones no financieras, que sustituyeron sus tradicionales metas de crecimiento en ventas y participación de mercado, acompañado de incrementos en las plantas de personal y gastos de innovación, por la maximización del valor de cotización de sus acciones en el mercado financiero, a través de la distribución de dividendos y la reestructuración empresarial basada en tercerizaciones, achicamiento de personal y recortes de costos operativos… (Así) lo que se pregonaba como el inicio de un ciclo de crecimiento liderado por las finanzas terminó por consolidar, desde la dinámica de un endeudamiento insostenible, un imperio financiero que ahogó a los sistemas productivos”, profundizando la dependencia de las naciones periféricas, mediante un mecanismo que Harvey denominó como de “acumulación por desposesión” repensando al definido por Marx en otra época del análisis del capitalismo como “proceso de acumulación originaria”.

Las reflexiones y comentarios expresados y expuestos en este artículo resultan ilustrativas de la insostenibilidad de la deuda en divisas en la que el país fue sumergido por el gobierno de Cambiemos (que en su última etapa compartió la construcción de sus lineamientos económicos con el FMI), y pretende proporcionar argumentos que sostengan las extensiones de plazo, la reducción de tasas de interés y quitas que permitan afrontarla sin destruir las posibilidades de desarrollo de la Nación, sino por el contrario que sean estas las que construyan su posibilidad de pago. Pero que resulte una posibilidad de pago que descarte políticas de ajuste y, que por el contrario, se base en un país con una distribución del ingreso estructuralmente menos polarizada y que sea promotora de la igualdad social.

Estas premisas no son sustentables sin pensar en recobrar el objetivo de la Unidad Latinoamericana, en el marco de un proceso que aspire a construir un proyecto independiente del neoliberalismo globalizador, con un tamaño de mercado que potencie las condiciones de escala para el desarrollo. En el plano nacional supone un paradigma social que destituya la falsa noción del homo economicus que el capitalismo de la financiarización supone esencia de la condición humana, reestableciendo la idea-objetivo de una sociedad de cooperación con un proyecto nacional autónomo y autodefinido, que no debe doblegarse a la idea de un país que resulta definido por condiciones externas. El proyecto y el programa deberán contar, entonces, con la construcción de organización política y social que tenga la densidad para resistir las continuas presiones que desde los centros del poder de la financiarización ejercerán para evitar su despliegue.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí