Desde el anuncio de Mauricio Macri sobre el retorno de Argentina a los brazos del FMI el 8 de mayo –retorno “preventivo”, como reitera el ascendido a superministro Dujovne-, se sucedieron distintas especulaciones sobre las medidas asociadas al acuerdo. Una veloz lectura de la recomendación de políticas para la economía argentina que arrojó el Fondo en diciembre 2017 en su revisión a partir del Articulo IV, permitía descartar, muy fácilmente, la pretendida instalación por parte del Gobierno de la idea de un “nuevo FMI” no necesariamente “fiscalista”. Como primera confirmación, los principales ejes de las reformas se dejaron ver cuando el jueves 7 de junio se acordó el programa stand-by con una duración de 36 meses por unos 50.000 millones de dólares y el Ministerio de Hacienda estableció una curva descendente de déficit fiscal sobre PIB, como punto casi excluyente del programa económico de aquí a 2021. En la misma semana dejó bien en claro que esa reducción no se haría con más recaudación, al negar cualquier intento de restitución de derechos de exportación sobre el agro pampeano.

Pero fue en el Memorándum de Políticas Económicas y Financieras, redactado el 12 de junio (y publicado sugestivamente dos días más tarde, en plena sesión de Congreso e inicio del Mundial de Fútbol, el 14 de junio), donde se detallaron todos los ítems del acuerdo y se confirmaron varias advertencias (como la liquidación del FGS) de la “campaña extrañísima” (sic) [1] de la oposición que había advertido que se podía volver al FMI. El documento buscó mostrar un costado social con un apartado destinado a la “protección a los más vulnerables” y otro referido a la “equidad de género”, ejes con sustancial menor desarrollo que el resto.

La liquidación del Fondo de Garantía de Sustentabilidad

Resalta en el memorándum la expresa mención al sistema previsional: “Vamos a amortizar los activos de los fondos de pensión que se encuentran actualmente en posesión del gobierno como un medio para ayudar a financiar el pago de pensiones, incluyendo aquellas en la ley de Reparación Histórica”. Esto, que hasta ahora formaba parte de la campaña del miedo, se encuentra expresamente redactado en el documento.

Por un lado, el objetivo de corto plazo es utilizar recursos disponibles para el reiterado plan de reducir el déficit fiscal: vender activos del FGS, al igual que las privatizaciones de empresas públicas en los '90, será para tapar agujeros. En segundo lugar, significa la desfinanciación del sistema previsional –que tiene al FGS como factor de capitalización de la ANSES—, generando las condiciones para la eventual privatización de los aportes y contribuciones de trabajadores y empleadores, cuando llegue el momento de separar “lo contributivo de lo no contributivo”, como dijo el FMI en el Art. IV en diciembre de 2017. Así como el FGS ha oficiado como un factor anticíclico para la política económica evitando mayores coletazos de la crisis internacional de 2009, puede constituir (como de hecho lo fue) un extraordinario elemento para el negocio financiero privado en el marco de las AFJP. Puede visualizarse el vínculo con una de las propuestas de la reforma laboral: cuando allí se plantea la idea de un fondo de desempleo, el objetivo final es la utilización financiera –por parte de las empresas— de la plata para los despidos.

En tercer lugar, la liquidación del FGS es la estricta satisfacción de intereses de clase. Es la devolución de la participación accionaria a los empresarios que fueron “confiscados” con la estatización de las AFJP. El diario Clarín, el 1 de junio de 2016 y en el marco de la discusión sobre el proyecto de Reparación Histórica, sostenía: “[Para] Cambiemos (…) no es prioridad vender las acciones de inmediato para cumplir el objetivo de pago a los jubilados. Aunque en voz baja se reconoce que desprenderse de esa participación accionaria es parte del plan económico oficial para dejar atrás la herencia kirchnerista y atraer inversiones”.[2]

El proyecto de Cambiemos es refundacional en el siguiente aspecto: busca construir el marco de condiciones para que la Argentina, sea por quien sea gobernada, no pueda alterar el sentido de su rumbo económico en las próximas décadas. El mega-endeudamiento y la introducción del FMI como guardián para su repago es la primera medida, y la eliminación del poder de incidencia del Estado para el control del sector privado –en distintos niveles—, es otra.

¿Por qué liquidar el FGS es más que una medida fiscalista?

El Estado mantiene presencia de directores estatales en empresas relevantes del sector privado. Al momento de su estatización las AFJP, creadas por el menemismo en 1993, tenían entre sus carteras acciones de 44 empresas. Con la estatización, la ANSES heredó el manejo de esos activos a través del Fondo de Garantía de Sustentabilidad. A 2015, el Estado poseía representantes en el directorio de 27 de esas compañías. Esos funcionarios se enmarcaron en la Dirección Nacional de Empresas con Participación Estatal (DNEPE), dependiente de Economía y que fue reemplazada por la Agencia Nacional de Participaciones en Estatales en Empresas (ANPEE), un organismo autárquico de coordinación con la finalidad de unificar y coordinar la intervención de los directores en las empresas.

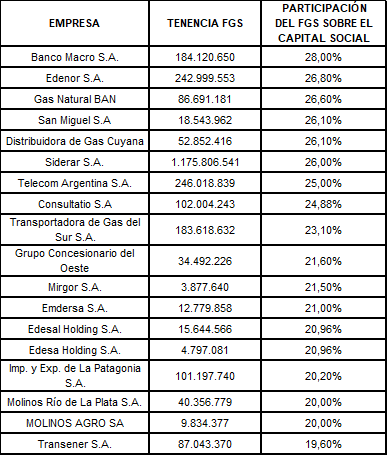

En total, el FGS tiene acciones de 48 empresas al primer trimestre de 2018, que corresponden a 246.000 millones de pesos.

Fuente: ANSES – FGS, datos a septiembre 2017.

Por los niveles de participación en las empresas que se percibe a septiembre del año de 2017, el Estado debería tener una activa participación con más de un director en cada una de esas empresas. ¿Por qué esto inquieta tanto a los empresarios?

En primer lugar, implica intervenir en políticas de inversión, y particularmente en la reinversión de utilidades. Allí se juega el debate en los directorios sobre la distribución de los dividendos anualmente. Si el Estado participa de esos directorios, esto termina constituyendo una herramienta para la limitación de la fuga de divisas. También se definen los honorarios para los directores, que en muchos casos superan los valores de mercado.

En segundo lugar, es un acceso a los libros contables de las empresas – e incluso a datos no publicados en los mismos. Además, el rol de los directores del Estado garantiza la protección de los accionistas minoritarios ante propuestas de ofertas públicas de acciones que atentan contra su rol. Esto tuvo conflictos concretos durante el gobierno anterior cuando los directores estatales rechazaron propuestas de ofertas públicas en los casos de Solvay, Socotherm y Distribuidora de Gas Cuyana, ya que perjudicaban a accionistas minoritarios.

Tercero, implica participar en las decisiones de los precios fijados para el mercado local, teniendo una herramienta que ataca el origen de la inflación oligopólica.

Como ejemplo, el caso de la planta de aceros planos para la construcción, Siderar ubicada en San Nicolás y perteneciente al grupo Techint, es paradigmático: la inversión para la instalación de la colada continua se realizó por la insistencia de Axel Kicillof como director de la empresa en representación del Estado. Esa inversión ascendió a 290 millones de dólares, generó una capacidad productiva de 2.500.000 toneladas/año y además generó trabajo (2,5 millones de horas hombre en el proyecto y sus servicios auxiliares junto con 260.000 horas de ingeniería dedicadas), impactando en mayor demanda de insumos al resto de la economía (4,5 mil toneladas en montaje de equipos principales, estructura y cañerías).

En la vereda opuesta, el caso paradigmático de un Estado ausente fue el negocio de Clarín a través de las AFJP, que -con la plata de los trabajadores- compraron acciones caras del grupo, las cuales rápidamente se desplomaron.

En octubre de 2007 el Grupo Clarín S.A. realizó una oferta pública de acciones, y las acciones vendidas por el Grupo alcanzaron al 20% de su capital total.[3] Las AFJP las compraron a $32 cada una, y un año después, el precio cayó a $4,60 (octubre de 2008), cerrando el mes en $6,05. Eso se tradujo en una pérdida equivalente a 127 millones de dólares en los activos de los trabajadores. Hubo un valor "inflado" en las acciones de Clarín, como resultado de haberse ocultado información esencial a los potenciales compradores. Cabe decir, entre paréntesis, que esta es información que la Comisión Nacional de Valores (CNV) exige a cualquier compañía que sale a cotizar en Bolsa. No fue el caso: el Grupo Clarín omitió la información, y las supuestas administradoras eficientes de los fondos de jubilados y pensionados (AFJP) avalaron la oferta. ¿Las pérdidas? A cuenta de los trabajadores -activos y pasivos-, claro.

En suma, la utilidad del Estado con sus directores en empresas remite a la discusión de fondo sobre los mecanismos para intervenir en decisiones que se consideran naturalmente propias del “mercado” –en economías donde la presencia de empresas públicas se redujo drásticamente-. Que el estado tenga herramientas es lo que los grupos económicos concentrados, locales y extranjeros, quieren evitar.

[1] “Hay una campaña extrañísima organizada por el ex oficialismo donde asocia el arreglo con los holdouts con volver al Fondo. Justamente es casi casi una propuesta contrapuesta, es salir del default, poder financiarse en los mercados internacionales, para no tener que ir al Fondo. El arreglo con los holdouts es el camino para no ir al Fondo”. Dujovne, 14 de marzo de 2016, programa Odisea Argentina.

[2] “Por presión de aliados quitan del blanqueo a funcionarios”, Clarín, 1 de junio de 2016.

[3] Ver nota: El Grupo Clarín colocó en las Bolsas de Londres y Buenos Aires el 20% de su capital, 19 de octubre de 2007. Link: https://www.clarin.com/ultimo-momento/grupo-clarin-coloco-bolsas-londres-buenos-aires-20-capital_0_BJBvVJ10Fl.html

--------------------------------Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí