La Argentina presentó su oferta de reestructuración con sólo dos semanas de demora de su deadline autoimpuesto (31 de marzo), ya con el Covid-19 circulando en el país y manteniendo los términos que el gobierno de Alberto Fernández había diseñado antes de la pandemia, como lo contó Martín Guzmán en una entrevista realizada para este portal en abril. Sin embargo, las acusaciones de “mala fe” no se hicieron esperar, acompañadas de algunas sugerencias sobre la verdadera intención del gobierno populista, defaultear.

La persuasión sobre la buena fe en la propuesta argentina fue una construcción lenta que se cristaliza, finalmente, con la aceptación de este acuerdo. Esta tarea discursiva es fundamental para seguir combatiendo la estigmatización hacia el peronismo que se pregona a través del lobby liberal onegeista ante los centros de poder.

El martes a las 3 de la madrugada, hora de Buenos Aires, y con los segundos contados antes de la 7 de la mañana, hora de Londres, Martín Guzmán anunció el acuerdo de reestructuración de deuda bajo ley extranjera con la aceptación de parte de los bonistas más duros. Los primeros que dijeron que sí fueron Jennifer O’ Neill de BlackRock e Ian Glastein, de Monarch. Y se abrió un plazo clave, hasta el 24 de agosto, para lograr que se ejecuten las cláusulas de acción colectiva con las mayorías necesarias para que no queden holdouts.

La resolución del “problema de la deuda” no se acota a esta reestructuración, pero haberla conseguido permite meter un gol en el primer tiempo, luego de un arranque difícil, y planificar bien el segundo tiempo con el FMI.

Deuda heredada: cantidad y calidad

La deuda reestructurada asciende a aproximadamente US$ 67.000 millones de stock de capital en lo referido a deuda de ley extranjera, con tipo de cambio al 4 de agosto. Suelen repetirse los números de la herencia de endeudamiento de Mauricio Macri en términos cuantitativos pero no en sus características cualitativas más complejas. Hay distintas maneras de endeudarse y la distinción más obvia reside entre hacerlo en la moneda de circulación local (pesos) o en moneda extranjera. La segunda distinción es el tipo de legislación sobre la que se escriben los contratos y que determina qué Poder Judicial es interviniente ante eventuales litigios. Una tercera característica son los plazos de repago, donde la concentración de vencimientos en poco tiempo es una estrangulación económica muy poco recomendable. Cuarta variable, la aparición o no de organismos multilaterales, más aún en países emergentes como el nuestro, cambia la lógica de la negociación: ya no sólo se discute plata, sino también política.

Bingo a los 4. Mauricio Macri entregó un país no sólo endeudado en gran cantidad (US$ 323.000 millones de stock), sino además con mayoría en dólares (78%), con protagonismo de ley extranjera (56%), con concentración de vencimientos entre 2020 y 2027 y además con el FMI.

¿Cuáles son los beneficios del acuerdo?

El acuerdo ofrecido por la Argentina, con una primera oferta presentada en abril y con sucesivas mejoras económicas hasta el 4 de agosto, propone una relativamente suave quita de capital (o del principal de los contratos), lo que da lugar al plato fuerte: periodo de gracia sin pagos de capital hasta 2025 y reducción también pronunciada de los intereses promedio, pasando del 7% de los títulos públicos emitidos por Cambiemos a 3,07%.

Esto da lugar a tres beneficios para la macro argentina:

- despeja vencimientos en el corto plazo y eso permite comprar tiempo para crecer y distribuir,

- concreta un ahorro en dólares que da un cierto margen de maniobra para lidiar con la típica restricción externa por razones comerciales, y

- libera recursos en pesos para la política fiscal que antes se destinaban al pago de intereses.

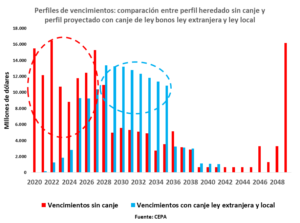

Sobre el primer punto, se despeja el irracionalmente concentrado calendario de pagos de los próximos años: si entre 2020 y 2024 vencían nada más y nada menos que US$ 63.692 millones por todo concepto (capital e interés, deuda pública y privada, ley local y extranjera), se pagarán ahora sólo US$ 7.556 millones aproximadamente. Por varios años se resuelve el problema de la liquidez y se le da una oportunidad a la resolución de la falta de solvencia. A partir de 2025, la Argentina se topará nuevamente con vencimientos de capital por un promedio de 8.000 millones de dólares hasta 2035. No se elimina mágicamente ese problema de insolvencia, ya que el ratio stock deuda/PBI luego del acuerdo está igual en torno al 88%, pero precisamente se le da una chance a su reducción, revirtiendo el camino de condicionamiento que Alfonso Prat Gay y Luis “Toto” Caputo iniciaron.

Como si fuera un reloj de arena que acaba de darse vuelta, aparece un tiempo de gracia que costó mucho negociar y que ahora empieza a descontarse, consiguiendo -en el medio del caos— una nueva oportunidad al desarrollo económico de Argentina, oportunidad que Macri tuvo en 2015 y que transformó en más dependencia.

En el gráfico puede verse la comparación entre las dos curvas disímiles de perfiles de vencimientos, con la suma de capital e intereses tanto de legislación local como extranjera por año. En rojo la curva heredada (sin el FMI) y en celeste la curva luego del canje.

Sobre el segundo punto, el ahorro es de 35.000 millones de dólares. Si la suma de vencimientos por concepto de capital e intereses bajo ley extranjera entre 2020 y 2117 (fecha en que vencía el bono a 100 años) ascendía a 126.000 millones de dólares, luego del acuerdo la cuenta arroja 91.000 millones de dólares en toda la vida de los bonos, que termina mucho antes, en 2041. Considerando que los bonos ley local tendrán igual trato, el ahorro total asciende a US$ 40.000 millones, según estimación de CEPA.

Tercero, en el presupuesto 2019 los intereses de deuda alcanzaron el 21% del total de gastos. Durante el macrismo ocurrió algo insólito y muy poco comprendido por el común de la población: se reducía el déficit primario (del que se jactaban ante el FMI) a través de ajuste a los sectores populares mientras aumentaba el déficit financiero por pago de intereses. La canalización era evidente: de la gente a los acreedores. El acuerdo actual permite frenar ese drenaje y luego hacer crecer sus montos de manera progresiva con un formato step-up para los intereses, que en algunos casos comienzan con intereses de 0,12% en 2021, escalan a 0,5% en 2022, suben a 2% en años subsiguientes y sólo en algunos instrumentos llegan al máximo de 5% hacia 2030.

La extensión de la negociación durante largos 8 meses de pandemia reveló que los acreedores no son un grupo de votación asambleario y democrático, sino que existen tenencias de títulos concentradas en pocas manos que son las más poderosas, con los conocidos BlackRock, Fidelity, PIMCO, Templeton, Greylock, Gramercy y Ashmore, entre otros, quienes se arrogaron en más de una oportunidad la representación del conjunto (con o sin consenso para ello).

¿Quién cedió más en este acuerdo?

La manera como se comparan las propuestas de reestructuración es con su Valor Presente Neto o en inglés Net Present Value. Es una típica estimación financiera para decidir antes de realizar una inversión. El cálculo supone “traer a valor presente” los flujos de ingresos que generaría una determinada inversión (por ejemplo, un título público) considerando que rinde a una determinada tasa de interés por año. La tasa consensuada en el mercado, con la que se calculó el Valor Presente Neto de este canje es una exit yield de 10%. No deja de ser una estimación arbitraria: esta tasa reflejaría, con un componente de expectativas muy elevado y con mucha futurología mediante, la tasa de rendimiento que tendrán los nuevos bonos canjeados en el mercado el día después. Para los acreedores esa tasa será elevada en un país como la Argentina, que debe compararse con otros emergentes como Egipto o Turquía, que rinden entre 13 y 15%, dado el riesgo intrínseco a sus instrumentos emitidos por la debilidad de sus economías. En el capitalismo financiero, los bonos más riesgosos son los que valen menos y por eso deben rendir más para compensar ese riesgo inversor: a más rendimiento, menor valor de bono. Y a la inversa, cuanto más baja es la exit yield esperada, más vale lo que ofrece el gobierno por los títulos.

Los bonistas arrancaron ofreciendo un acuerdo por US$ 92 de valor Presente Neto por cada US$ 100 de valor original de cada título a fin de 2019. En febrero los acreedores ya ofrecían U$S 75. En la primera oferta del Gobierno argentino, en abril de 2020, se propuso pagar U$S 40 y los bonistas allí contraofertaron US$ 65. La brecha seguía sin cerrarse. En la última propuesta argentina del 5 de julio, Martín Guzmán ofreció US$ 53 por título pero los bonistas pedían todavía 3 dólares más. El 9 de julio se conocía que el ejemplo de arreglo que pregonaban BlackRock y los principales grupos de acreedores era el de Ecuador, que cerró a US$ 59 dólares –incluso negociando una deuda de menor monto por US$ 17.500 millones— y con concesiones legales.

Resistiendo las presiones, la Argentina logró cerrar por menos, ubicando la cifra entre US$ 54 y US$ 55, en el salomónico US$ 54,8. Simplificando la lectura, los acreedores redujeron su oferta 70%; Argentina la mejoró 35%.

Un tema poco comentado: las comisiones de los agentes colocadores. En la Ley 27.544 el articulo 4 e) es muy claro: “aprobar y suscribir contratos con entidades y/o asesores financieros (…) previéndose para ello el pago de comisiones en las condiciones de mercado, las que en ningún caso podrán superar el 0,1% por todo concepto del monto efectivamente canjeado o reestructurado”. Diez veces más bajas que las que pagaba Macri (de 1%). El Megacanje llegó a la friolera de 1,5%.

¿Qué se puede esperar en el corto plazo para la vida cotidiana de las y los argentinos? Se puede aspirar a que se reduzcan las tensiones cambiarias por un tiempo, logrando mayor estabilidad en el tipo de cambio oficial. A la par, poder usar recursos para seguir financiando ATP, IFE, jubilaciones y pensiones es una necesidad indiscutible ante un virus que no cede. Por otro lado, liberar dólares permite su destino para la demanda de importación industrial.

El debate legal sobre las cláusulas de los contratos

En las semanas previas al acuerdo, durante el mes de julio, las diferencias económicas se achicaron fuertemente y arreciaron las exigencias legales sobre los contratos de los bonos. Los bonistas más poderosos pidieron que los nuevos bonos (todos) tuvieran las condiciones de los indentures 2005. ¿Por qué? Porque tienen más obstáculos para alcanzar las mayorías en los canjes y les otorgan más poder a los bonistas en el futuro. Alberto Fernández y Martín Guzmán fueron firmes en este punto, rechazando este pedido. El debate no es meramente legal, es por el poder: soberanía estatal versus sistema financiero. Y en el diseño de las cláusulas se juega parte relevante de ese partido.

Las Cláusulas de Acción Colectiva son los mecanismos escritos en los contratos que establecen los requerimientos de aceptación mínimos que el deudor debe lograr con el acreedor a fin de hacer compulsivo un canje. En los bonos 2005 (previos a la crisis de 2008), deben cumplirse dos condiciones a la vez para ejecutar las CACs:

- que no menos del 85% del valor nominal de estos bonos entre al canje y

- que el 66,6% de cada serie entre al canje.

Para las series de bonos 2016, las condiciones son más laxas, deben cumplirse al menos una de las siguientes dos:

- que no menos del 75% del valor nominal de estos bonos entre al canje o

- que no menos del 66% del valor nominal de estos bonos entre al canje, pero teniendo al menos 50% de aceptación en cada serie.

A raíz de los litigios en Nueva York, se llegó a un nuevo consenso entre el Tesoro de los Estados Unidos y el Fondo Monetario Internacional para crear nuevas cláusulas de acción colectiva (CACs) que permiten reestructurar todas las series de un mismo bono si se logra una supermayoría agregada de tenedores de bonos en las diversas series. Por ejemplo, para canjear un bono Global no se necesitaría una mayoría específica por cada serie de bono (Global 21, Global 25, etc.) sino una mayoría agregada de los tenedores de bonos Globales. Logrados determinados niveles de aceptación, el resto de los acreedores (hold out) pierde la posibilidad de judicializar la negociación ("single limb clause“) y son canjeados de manera compulsiva. Stiglitz y otros/as prestigiosos/as economistas se pronunciaron en más de una ocasión en esta negociación llamando a los bonistas a que abandonen su ambición de reescribir las reglas de los canjes aprovechando la pandemia, y aprovechando las urgencias del caso argentino.

Sobre el acuerdo alcanzado, y los pedidos de suavizar la cláusula de re-designation como hizo Ecuador, permitiendo que el bonista que acepta canjear luego pueda revisar su decisión en un determinado plazo de días, por el momento está la letra del comunicado oficial, que reza: “La Argentina, sujeto a la oportunidad en que se evidencie su apoyo por parte de la comunidad internacional en sentido general, ajustará ciertos aspectos de las cláusulas de acción colectiva en los documentos de los nuevos bonos”.

A la vuelta de la esquina, el FMI

¿Seguirá el FMI jugando como aliado o ahora que se logró “disciplinar” a los privados todo vuelve a ser como antes? Para quienes no estén en la picota del minuto a minuto, quizás el debate que se venga entre la Argentina y el FMI sea para alquilar balcones. O para juntar material para más de un paper.

¿Cuáles son los puntos clave de la negociación que viene?

En primer lugar, la lectura política que será importante seguir imponiendo: el rol del FMI con el préstamo a Cambiemos lo convirtió en co-responsable de la debacle económica, otorgando el crédito más grande de su historia a un país que no tenía las condiciones para repagarlo e imponiendo un plan económico que no cumplió con sus metas (crecer y volver a los mercados) y que empeoró la crítica situación previa, dejando más pobres y más inflación que la existente tan sólo un año antes.

Hace unos días, el asesor de Trump Mauricio Claver confirmó que el gobierno de Estados Unidos tuvo directa injerencia en la decisión del FMI de prestar al gobierno de Cambiemos por razones políticas, sorteando preocupaciones que supuestamente se habían elevado desde la misma Christine Lagarde. Muchos tal vez no lo recuerdan, pero Mauricio Macri ya se había jactado de la preferencia por su gobierno ante Marcelo Longobardi para una emisión de la CNN local: “Nunca el Fondo en tan poco tiempo puso tanto dinero (…) Argentina tiene hoy la mayor parte de la cartera, eso ha sido algo inédito, producto de un apoyo político. Por eso yo le explicaba a la gente, que el mercado es algo distinto, el Fondo es una decisión política (…) Decidieron apoyarme en este camino de marcar un rumbo distinto para la región”.

No sería la primera vez que el FMI hace esto. La auditoría del año 2004 ya señaló que las razones políticas fueron más fuertes que las económicas en el endeudamiento de los '90: “El Directorio Ejecutivo no cumplió cabalmente con su responsabilidad en materia de seguimiento y no analizó las posibles ventajas y desventajas de distintas opciones. En cierta medida, todo esto parece reflejar el hecho de que algunas decisiones clave fueron tomadas al margen del Directorio y que la gerencia consideró que algunos temas críticos eran demasiado delicados para debatir abiertamente sobre ellos en sesiones plenarias del Directorio”.

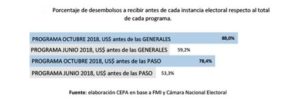

En el informe de CEPA “El FMI y la campaña electoral: análisis del cumplimiento de los criterios técnicos del organismo para el caso argentino”, advertimos que tres meses después de otorgado el crédito e incumplidas en la primera revisión todas las metas, el FMI premió a Mauricio Macri con la ampliación del acuerdo en 7.000 millones de dólares más y con el adelantamiento de los desembolsos, concentrándose casi un 90% antes de las generales de 2019 y en un 78% antes de las PASO de ese año.

Reaccionando con el diario del lunes, el FMI comenzó a reflejar lo que era evidente: la insostenibilidad de la deuda, reconociéndolo en febrero de 2020. El miércoles 19 de febrero concluyó la misión técnica en la que el FMI dijo que “se requiere de una operación de deuda definitiva, que genere una contribución apreciable de los acreedores privados, para ayudar a restaurar la sostenibilidad de la deuda con una alta probabilidad”. Las presiones a los bonistas privados para arreglar eran obviamente interesadas porque el default también eventual dejaba pegado al FMI en su fracaso. A la inversa, ayudando al país tenía la posibilidad de “hacer borrón y cuenta nueva” sobre su accionar. Cabe señalar que actualmente ni la titular del organismo que concedió el préstamo, Christine Lagarde, ni el jefe de la misión argentina, Roberto Cardarelli, ni el subdirector gerente, David Lipton, están hoy en sus cargos del FMI.

La ironía de las declaraciones de febrero es la selectividad de los responsables sobre la falta de sustentabilidad de la deuda: ¿para el Fondo las acreencias de la Argentina con los bonistas no eran sostenibles pero sí lo serían las deudas con el Fondo? Es difícil la separación, ya que el calendario de vencimientos está tan concentrado con los privados como con el organismo y no hay magnitudes tan disímiles entre los 67.000 millones de la reestructuración en ley extranjera y los 44.000 millones adeudados al FMI.

No es menor recordar que los organismos multilaterales como el Fondo no hacen reestructuración, sino que ofrecen el ingreso a nuevos programas de financiamiento con supervisión macroeconómica incluida. La controversia entre el gobierno y el FMI en febrero es un antecedente importante: Georgieva aclaró que ellos no otorgaban quitas.

Es difícil imaginar hoy un viraje expansivo en el orden fiscal de parte de un organismo que resiste cualquier archivo desde su coherencia ideológica: el FMI siempre dijo lo mismo, y desde 1958 que la Argentina se integró como miembro, siempre nos dijo lo mismo. ¿Será la pandemia una excepción? No está mal dejar la puerta abierta para que esta situación inédita permita revisar tradicionales recetas fallidas. “Usted no oye al FMI decir esto a menudo: gasten”. ¿Seguirá en pie esta máxima para el caso argentino?

--------------------------------

Para suscribirte con $ 1000/mes al Cohete hace click aquí

Para suscribirte con $ 2500/mes al Cohete hace click aquí

Para suscribirte con $ 5000/mes al Cohete hace click aquí