A principios de abril, en el más reciente staff report del FMI sobre nuestro país –por lejos principal deudor del organismo— se indica que la recaudación fiscal se encuentra 1,7% del PBI por debajo de lo previsto en las proyecciones. Sobre esa base, trascendió que el FMI le sugería al gobierno cerrar esa brecha recurriendo a reformular el esquema de retenciones vigente desde septiembre de 2018. A principios de ese mes del año pasado, se estableció que por cada dólar exportado de poroto de soja la retención sería de 28%, y de 26% para los derivados de la oleaginosa. Para el resto de los cereales –maíz, girasol, trigo— se estableció una suma fija de 3 ó 4 pesos por dólar, tomando como referencia un dólar a 40 pesos. Con el actual valor superior del dólar la incidencia de la retención fija se desinfla. La propuesta en ciernes sería la de suprimir la suma fija y generalizar el porcentaje al alza. El rumor que corre recibió varias desmentidas extraoficiales, ninguna oficial.

Dado lo permeables que son las autoridades a las insinuaciones del FMI, las entidades agropecuarias están con la guardia alta. Incluso a fines de abril, para ir dando letra ante el potencial cambio impositivo, la Bolsa de Comercio de Rosario (BCR) emitió un informe en el que destaca: "Si estimamos los DEX [sigla correspondiente a derechos de exportación, denominación alternativa de las retenciones] de toda la campaña 2018/2019 con la buena cosecha esperada de maíz y soja, evidentemente la recaudación sería ampliamente superior a los $230.000 millones anuales estimados en el presente informe". Conjeturan que en 2019 la recaudación aumentaría por lo bajo “142.000 millones de pesos con respecto a 2018 por las medidas dispuestas por el Gobierno Nacional". Evalúan que la mayor recaudación por el aumento de las retenciones “es un aporte adicional del campo argentino y la agroindustria a la estabilidad macroeconómica y a la reducción del déficit fiscal de nuestro país". Endosarse a sí mismos la reducción del déficit fiscal (40% en 2018 y una proyección del 60% este año) es una sinécdoque para advertir que el sector está poniendo el hombro y no corresponde que pague más tributos.

A todo esto, en un artículo del Financial Times (1/05/2019) cuyo tema son los espantos (spooks) que les provoca a los inversores globales el que avizoren cada vez más factible el triunfo electoral de Cristina, como al pasar advierte sobre el poco o nulo espacio que tiene para retornar a las prácticas populistas. Refiere el diario londinense que “si la Sra. Fernández ganara, señalan los economistas, tendría menos margen de maniobra que durante su período anterior, cuando un auge mundial de las materias primas hizo que el precio de la soja, la principal exportación de Argentina, alcanzara un nivel alto”. Esta vez, prescriben, no cuenten con el viento de cola para los afanes populistas.

Se hace cuesta arriba comprender por cuál o cuáles causas los inversores globales declaran sus preferencias por la opción gatomacrista que es justamente la razón de sus desvelos. ¿Más de lo mismo a peor escala? No tiene sentido, a menos que crean que el gatomacrismo es el único grupo capaz de llevar el grado de represión al nivel necesario para generar saldos de la balanza comercial compatibles con sus intereses por definición globales. Si ese es el caso, el significado de calificar al gatomacrismo como amistoso con los mercados se redondea con el adosado de peleado a muerte con la sociedad civil. Parece que no es tan obvio que la amistad con los mercados así redefinida es todo lo contrario a una ecuación política estable; condición necesaria para la factibilidad del repago. Al fin y al cabo, una salida política estable para la crisis supone en el plano de la deuda externa alcanzar una solución de compromiso donde lo que se discute es plazo y tasas, sobre la base del crecimiento del mercado interno.

Hilo conductor

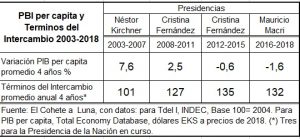

Más allá de las agudas y preocupantes taras de los inversores globales, el hilo conductor que los une al temperamento a soliviantarse de los chacareros contra las retenciones, persistente desde la posición ganada en la disputa de esta cuestión en 2008, con el mito del viento de cola, son los términos del intercambio. Los términos del intercambio se definen como la relación entre el precio de lo que se exporta y el precio de lo que se importa. Teniendo en mente tal definición, hay un punto a aclarar con relación al precio de la tonelada de soja en 2008. Un mes después de aquella noche del 17 de julio de 2008 del no positivo, la posición más cercana del precio de la soja en el mercado de futuros de Chicago tocaba los 602 dólares por tonelada. En diciembre de ese año bajaba a 290 dólares. El año había arrancado con la tonelada a 360 dólares. Entre 2009 y 2010 la tonelada cotizó en promedio a 210 dólares. En 2012 anduvo por los 410 dólares, y en 2014- 2015 en 210 dólares. Actualmente cotiza a 212 dólares la tonelada. En perspectiva, no parecen precios tan deslumbrantes como para hacerlos responsables del buen comportamiento general de la economía. La situación se torna más clara cuando se examina el siguiente cuadro con el conjunto de —y no sólo el de la soja- con relación al producto per capita:

Como se puede observar, el viento de cola —o sea los términos del intercambio favorables—, no tienen en forma directa nada que ver con el desarrollo. Si lo tuvieran, la advertencia de los economistas que recoge el Financial Times debería revertirse hacia la notable inhabilidad del gatomacrismo, que en sus tres años tuvo en promedio mejores términos del intercambio que el primer período de Cristina y el crecimiento se hundió. De manera que toda esa sonería que pretende despertar al ciudadano del mal sueño populista del viento de cola navega en aguas de borraja. Hasta un liberal tan recalcitrante como Martín Lagos se vio obligado a reconocer (El Cronista, 27/10/11) que “el estudio de una serie de ciento diez años sugiere que la correlación entre los llamados “términos del intercambio” y la performance relativa de la Argentina no es alta. Progresamos con precios altos (1904-1912, 2002-2010), pero también con precios bajos (1918-1934, 1991-1998) y retrocedimos con precios bajos (1952-1963), y altos (1946-1951, 1979-1984)”. Pero ni aún la propia tropa lo toma en cuenta. No sea cosa que la realidad arruine el solaz de un relato gorila tan extendido.

Encontrar la real ligazón entre los términos de intercambio y el desarrollo, conduce a la misma conceptualización de los precios, a su determinación, pues la primera categoría es una relación de precios. Pero no se trata de los precios de mercado, sino de los precios de producción o precios de equilibrio tal como los concebían los clásicos. Son precios de largo plazo que los fijan las fuerzas más profundas que operan en la lucha de clases. El precio efectivo de mercado va y viene alrededor del precio de producción o precio de equilibrio. Al respecto el economista greco-francés Arghiri Emmanuel define que “en las relaciones capitalistas de producción se gana en función de lo que se gasta y […] son los precios los que dependen de los salarios [por lo que] para que un país […] extraiga una ventaja de su comercio exterior, es necesario que consuma más que los otros, ya sea bajo la forma de salarios directos, o como gastos improductivos, colectivos, o bien cualquier otra forma de consumo”.

Es por pagar bajos salarios con respecto a los altos salarios que pagan los países de donde importamos la mayoría de lo que utilizamos que, sobre una perspectiva de largo plazo, la relación de precios entre lo que exportamos e importamos tiende a malograrse. Es lo que se conoce como el deterioro de los términos del intercambio. Un simple ejemplo numérico ilustra sobre su alcance. Partamos de un año base para el índice términos de intercambio, lo que usualmente se cuantifica como 100. En el año base de 100 el índice de los precios a que exportamos e importamos es igual a 100. Transcurridos 50 años, digamos, mientras nosotros o bien bajamos los salarios o los estancamos, siguieron subiendo en los países centrales. Ahí el precio promedio de lo que exportamos es 45 y de lo que importamos 540. Nuestros bajos salarios hicieron lo primero y sus altos salarios lo segundo. El índice de los términos del intercambio se deterioró desde 100 a 8,3 [(45/540) x100]. En términos prácticos eso significa que 50 años después habría que entregar 12 veces más exportaciones para obtener las mismas importaciones que 50 años antes (540/45).

La desigualdad que se registra en el comercio exterior, generada por la disparidad salarial, conlleva una transferencia unilateral de valor desde nosotros que pagamos bajos salarios hacia los países de altos salarios. La variación de los salarios, que afecta los términos del intercambio y genera transferencias unidireccionales de valor, impacta simultáneamente sobre el ritmo del desarrollo. Sin embargo, esto se hace directamente y sin pasar por los términos de intercambio. El desarrollo es el resultado de la acumulación y la inversión. Bajo relaciones capitalistas es una cuestión de beneficios y no de salarios.

Cuando los salarios aumentan, el beneficio disminuye y no aumenta. Y dado que la tasa de ganancia tiende a igualarse a escala mundial, un aumento de salarios, allí donde quiera que se produzca, disminuye la fuente de financiamiento de las inversiones en el mundo entero, pero las vuelve interesantes en el país que por ese medio amplió su mercado. De resultas, los mecanismos que ligan directamente el desarrollo con las variaciones de los salarios, sin pasar por los términos del intercambio y la transferencia de valor que resulta, son: el aliento a invertir, los movimientos de capitales internacionales y la elección de la especialización y de las técnicas que se adoptan.

Con sus más y con sus menos eso fue la causa por la que creció el producto desde 2003 hasta la crisis global que se desató en 2008 y pegó por acá en 2009. Es a esa iniciativa política a la que se quiere menoscabar atribuyendo las mejoras obtenidas al viento de cola. Y encima recurriendo a artes confusas. En principio porque los términos de intercambio son relaciones de precios por unidades, que no tienen que ver con las cantidades exportadas o importadas. Se esgrimían y esgrimen argumentos concernidos a la balanza comercial, donde sí entran las cantidades exportadas o importadas, para mezclarlos impropiamente con el impacto de los términos de intercambio favorables en el ingreso nacional.

¿Quién paga?

Al enfrentar los norteamericanos la crisis global de 2008 con una pronunciada e inédita baja de la tasa de interés, los capitales en busca de rentabilidad pronto cayeron en el mercado de materias primas que es bastante menor e inflaron los precios. Eso determinó una subida del precio efectivo de mercado por arriba de su centro de gravedad. Las tasas siguen de referencia global serpenteando cerca de cero y los precios de las materias primas declinaron desde entonces porque esos capitales se fueron acomodando a la nueva realidad. En marzo, la bolsa más importante del mundo, la de New York, batió el récord –en extremo infrecuente— de cotizar al alza desde marzo de 2009. O sea, desde la crisis. En la jerga eso se conoce como bull market. El rendimiento anual positivo bursátil fue de 12,5% anual.

Cuando se desató la crisis, las acciones en Nueva York quedaron 60% debajo de su valor de tendencia. El 12,5% anual de la década las dejó 9% por debajo de su valor de tendencia. Esperan que el bull market continúe al ritmo de la política blanda de la Reserva Federal. La mejora ocurrida en los términos de intercambio argentinos actuales se estaría originando en la deflación global. En otras palabras, no por el aumento del precio de las exportaciones sino por la baja del precio de las importaciones. Ante esta realidad, se puede convenir que el gatomacrismo no ha ahorrado ningún esfuerzo para generar semejante tasa de inflación.

Volviendo a los términos de intercambio de 2008, ante un salto en el precio de los cereales aquel o cualquier gobierno consciente de sus responsabilidades estaba obligado a poner retenciones. De lo contrario sube el costo de la canasta familiar, los salarios se vuelven más caros para rendir menos y al final baja la inversión. La diferencia se la queda la renta de la tierra. Pero la actitud compensatoria tomada por el gobierno argentino de entonces no es común. Un estudio de Albert J. Bergesen y Michelle Bata sobre 72 países muestra que entre 1965 y 1989 cuando los términos de intercambio favorables a las materias primas suben por efecto de una anomalía (shock del petróleo o baja de la tasa de interés), la distribución del ingreso en los países pobres tiende a deteriorarse y la diferencia en la tasa de crecimiento del producto bruto per capita entre los pobres a bajar y la de los ricos a subir, o sea: se amplía la brecha. Esto es más o menos lógico porque mayor renta de la tierra o minera refuerza el poder de las clases que detentan el poder, las usuales beneficiarias de la división del trabajo histórica realmente existente.

Como el campo es un sector de costos crecientes (si sube la producción los costos suben más que proporcionalmente) y enfrentan una demanda internacional inelástica (las cantidades exportadas son poco y nada sensibles a los precios) las retenciones mejoran los términos del intercambio porque se trasladan al precio y las paga enteramente el consumidor extranjero y también mejora la balanza comercial. Lo curioso del caso es que si los chacareros no son los que al final de la cuenta pagan las retenciones, ¿por qué ponen el grito el cielo? Tendrá que hacerse un serio trabajo político sobre el sector para congeniar sus intereses con los del resto de la sociedad y que no sean instrumento de los grandes pulpos que reinan en el mercado mundial de cereales. También sobre la clase política que fue férrea opositora en aquel momento, como el actual oficialismo. El dudoso arte de escupir para arriba no es negocio para nadie, ni siquiera para el más ramplón oportunista.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí