El plan Milei y los riesgos cambiarios

Ganar tiempo y rezarle a San Trump o financiarse con recursos públicos como garantía

Los principales actores económicos en la Argentina le demandan al gobierno de Milei una hoja de ruta: saber los pasos y adónde se dirige con su política económica. El objetivo a mediano plazo es identificable: aunque el punto de llegada no sea preciso (dolarización o competencia de monedas, y en esta segunda variante hay una discusión Milei-FMI respecto de qué lado del trilema ubicarse), el paso obligado para cualquiera de los dos destinos es eliminar los controles cambiarios. Por ende, toda decisión económica y toda respuesta de los mercados se lee en esta clave.

En las últimas semanas, tanto el Presidente Milei como su ministro de Economía Luis Caputo, han repetido insistentemente la necesidad de bajar la inflación a 0%.

¿Por qué bajar la inflación a cero es la obsesión? ¿Cuál es el hilo conductor que une la competencia de monedas/dolarización con la baja de la inflación? Hay dos razones que sostienen esto. La primera es obvia: el rédito político en una sociedad que quiere vivir sin inflación, aunque no es exactamente la promesa de campaña de Milei, que generó ilusión a muchos con la posibilidad de ganar en dólares, un escenario que hoy está muy lejos.

Pero, en segundo lugar, el rol de la baja de la inflación constituye un elemento poco analizado en la hoja de ruta del Presidente. Esto es, las implicancias de la detención del atraso cambiario que supone la inflación cero para un gobierno decidido a postergar el ordenamiento macro, que se resume en evitar la devaluación brusca del tipo de cambio oficial. Entonces, el objetivo de Milei y Caputo es lograr tiempo para postergar la decisión en el frente cambiario, que –como bien saben en el gobierno– afectaría el principal eje del arco narrativo presidencial: la baja de la inflación.

Flujo y stock

Tal como escribimos en la nota Dilemas alrededor del fin del cepo, el levantamiento de las restricciones es una pieza necesaria para garantizar ingreso de divisas, ya sea enmarcadas en el RIGI y en privatizaciones o asociadas al ingreso de capitales por endeudamiento en la cuenta capital y financiera. Sin embargo, con Milei, estos ingresos de divisas no se promueven para propiciar un cambio estructural industrializador, sino para financiar una neo-convertibilidad. Esta diferencia sustancial (respecto de las miradas vinculadas a enfrentar la restricción externa) es fundamental, sobre todo para aquellos que absolutizan las herramientas de política económica sin mirar el rumbo del plan: el fin del cepo no significa que se resuelven los problemas que llevaron a su existencia, sino que se taparían con inyección de dólares. Por un rato.

Por otro lado, en un orden más concreto, dado que las regulaciones no alcanzan sólo al dólar oficial sino también a la demanda y oferta de los dólares bursátiles, ¿cuál es el valor del oficial y del CCL? Frente al escenario de fin de cepo el mercado le exige a Milei “sincerar” el valor del tipo de cambio para evitar descalabros.

Pero para eliminar el cepo, que incluye variadas regulaciones, se necesita resolver el flujo y el stock. El flujo es la demanda y oferta de dólares que permita sostener un esquema de libre movilidad de capitales. El stock refiere a la cantidad de pesos que pueden ir contra el dólar en un escenario de eliminación de controles cambiarios.

¿Qué cosas podría hacer el gobierno para mejorar el flujo de dólares?

- En principio, va de suyo, incentivar la liquidación de cosecha de los principales commodities exportables, que se encuentra a la espera de un mejor tipo de cambio. Esto podría hacerlo mejorando el dólar exportador. Si esa mejora significa emisión monetaria, como los programas de Incentivo Exportador de 2022 y 2023, el gobierno los descarta de cuajo.

- Si la mejora del dólar exportador implica una devaluación, el gobierno anticipó que el camino es el inverso: reducción del ritmo de crawling peg junto con descenso de precios.

- Tercero, la mejora del dólar blend requeriría un CCL más alto (recordando que es 80% dólar oficial y 20% dólar CCL), y la política anunciada también va en el camino inverso: intervenir desde el Banco Central para reducir la brecha.

- Por último, bajar retenciones es una alternativa que hoy el sector agroexportador reclama, pero que impactaría negativamente en la senda del superávit fiscal.

- Por el lado de la demanda de dólares, el principal flujo son las importaciones, que no solo siguen frenadas por las políticas de controles (el pago de importaciones se recortó a 60 días para empresas, pero sigue limitado) sino que fundamentalmente están frenadas por la recesión, que las ubica un 27% más abajo en el primer semestre de 2024 con respecto al de 2023.

Para controlar el tamaño del stock de pesos, el gobierno tiene tres opciones:

- Sostener los controles de capitales, es decir, una especie de catenaccio italiano para no dejar salir los pesos contra los dólares.

- Postergar la demanda de dólares a través de algún instrumento financiero a plazo, que nos remite al esquema conocido como Plan Bonex.

- Conseguir dólares para garantizar que el que quiera “salir” tenga cobertura y así contener la potencial demanda.

¿Cómo se financia el plan de Milei?

Aun con una significativa reducción del stock de pesos, el plan necesita financiamiento para la liberación de controles cambiarios. Esta vía, la de “los dólares que financien la dolarización/competencia de monedas”, fue variando en el tiempo.

La original era la que Milei sostuvo en campaña, a partir de la propuesta de Emilio Ocampo (frustrado presidente de Banco Central): crear un fideicomiso con los activos del BCRA y del Fondo de Garantía de Sustentabilidad (FGS) que se constituyera en garantía para obtener fondos para la dolarización. Milei reconoció recientemente que, de haber recorrido ese camino, hubiese “terminado en cana”.

La segunda opción fue un nuevo financiamiento del FMI. Vale recordar: a principios de año tanto Milei como Caputo pidieron financiamiento al organismo, pero este sólo les dijo que, si bien le gustaba el recorrido planteado, quería “ver para creer”. Hacia el mes de junio la situación era otra. En su Reporte del 18 de junio, el FMI reconocía los avances (el ajuste feroz no había hecho estallar la Argentina) y empezaba a evaluar la posibilidad de financiamiento, pero para ello la Argentina debía devaluar y copiar a “Uruguay o Perú” [1]. Las diferencias con Rodrigo Valdés, director del Hemisferio Occidental del FMI, fueron públicas. Milei pretende otra cosa y no está en sus planes actuales darle flotación al tipo de cambio. La posibilidad de contar con financiamiento del FMI tendría una segunda oportunidad si Donald Trump llegara a ser Presidente de Estados Unidos.

La tercera alternativa implica retomar parte de las ideas originarias: usar activos como prenda para obtener financiamiento. Es lograr REPO´s con los títulos del BCRA y del FGS con cotización en moneda extranjera, es decir los mejores activos con los que cuenta el balance del Central y el sistema previsional. Milei ya está recorriendo este camino, y un indicio ineludible ocurrió con el reconocimiento por parte del ministro Caputo del envío de oro de las reservas del BCRA, concretado en dos cargamentos el 7 y el 28 de junio. Confirmando el horizonte, Milei anticipó a Fantino que ya tienen “las repos” (sic) para hacer frente a compromisos de deuda futura. “El pago de los intereses de enero ya lo deposité, y los pagos al capital si no los puedo rollear tengo abrochados los grifos”, sostuvo, y añadió: “Tenemos armadas las repos para cubrir, nosotros pagamos como sea”.

La hoja de ruta

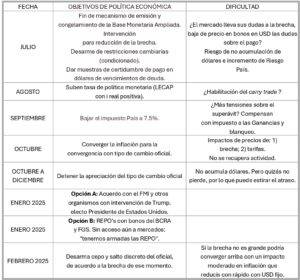

En virtud de lo que el propio Milei y Caputo vienen sosteniendo, podríamos destacar una serie de pasos que pretende lograr el gobierno para cumplir con el objetivo de eliminar las restricciones cambiarias y los impactos que estas decisiones tendrían. Se muestran en la siguiente tabla, cuyo punto de llegada es la eliminación del cepo.

¿Qué hizo el gobierno recientemente?

En julio anunció el fin de casi todos los mecanismos de emisión (los pasivos remunerados pasándolos al Tesoro y los puts siendo el 75% de los bancos públicos y aun restando $ 3,1 billones de puts americanos) y el congelamiento de la Base Monetaria Ampliada (a valores de abril de 2024, similar a BM de octubre de 2019). Aspira a que ello apuntale el proceso de desinflación.

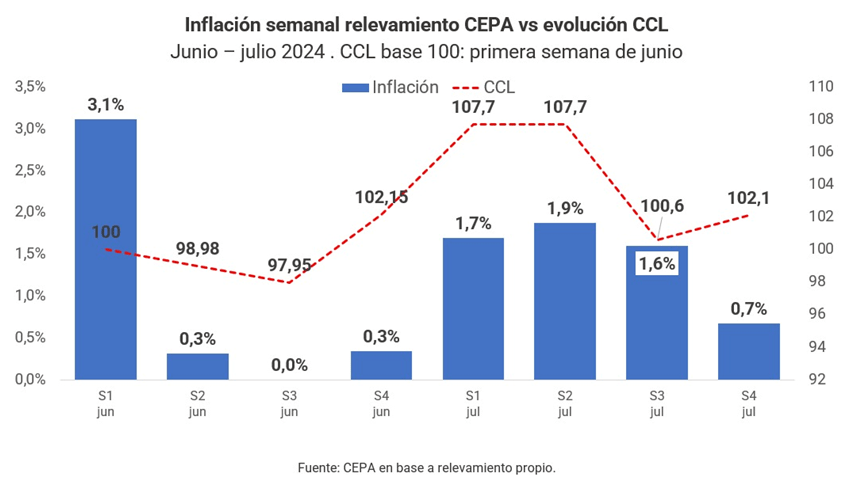

A la par, e ilustrando la preocupación por el impacto inflacionario de la disparada del CCL, el gobierno impulsó intervenciones arbitrarias en el CCL.

De hecho, la primera semana intervino fuerte. Y si bien en el primer momento el gobierno pretendió mostrar la decisión como un mecanismo de esterilización de pesos (iban a vender una parte de los dólares comprados sólo para recuperar los pesos emitidos para tal compra), anunciaron luego que el límite de intervenciones sería mucho mayor (coincidente con la BMA de abril de 2024), lo que significa destinar más de U$D 2.000 a esta operatoria.

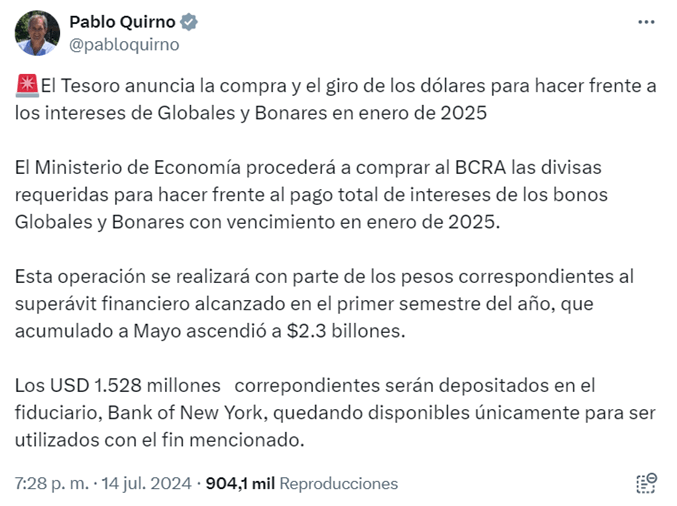

Vale mencionar un hecho no menor derivado de este proceso. Como la decisión de intervenciones trajo aparejada una baja de precio de bonos en dólares (¿cómo se van pagar los vencimientos de diciembre/enero si los dólares disponibles van a las intervenciones?), el gobierno intentó compensar con un anuncio: depositar en una cuenta del Bank of New York (BONY) el equivalente a U$D 1.500 millones para mostrar, de esa forma, que los fondos estaban garantizados. El problema, al igual que con la operatoria del oro, es que ambos quedan con riesgo de embargo, si es que eventualmente los acreedores logran demostrar la figura de alter ego entre el Tesoro y el BCRA. El BONY no es un banco más: es el banco que se allanó a las decisiones del juez Thomas Griesa en 2012, incumpliendo su rol de fiduciario. En este mismo sentido funcionaría la operatoria del oro (la cual se desconoce), dado que el oro afuera podría ser el REPO que garantice ese pago.

El 23 de julio el gobierno relajó algunas restricciones cambiarias, en un gesto muy esperado por el mercado, aunque insuficiente. De hecho, el enamoramiento de Milei con la baja de la inflación había generado en buena parte del mercado la duda sobre si se pretendía abandonar el recorrido de correcciones macroeconómicas. Justamente, una de las principales, el camino hacia la eliminación de restricciones, y particularmente la limitación cruzada de personas jurídicas en el acceso a dólares bursátiles. Ahora, aunque moderado, retoma el camino. Es posible graficarlo del siguiente modo: Milei quería ir a MDQ, pero algunos días tomaba el camino a Rosario. Ahora enfiló hacia la Ruta 2, aunque pasando, recién, el peaje de Avellaneda.

¿Cuáles serían los próximos pasos bajo la lógica del gobierno?

Como resultado del pase de pasivos del BCRA al Tesoro, la política económica se liberó de los efectos de emisión de una eventual suba de tasa. Ahora el problema es del Tesoro. El gobierno se guarda esta herramienta que les permite subir la tasa para contener la brecha. Por ahora no lo ha hecho.

Adicionalmente, el gobierno prometió reducir el Impuesto País, en septiembre, de 17,5% a 7,5%.

Por cierto, el proceso inverso, el aumento de 7,5% a 17,5%, lo había impulsado el propio gobierno al inicio de la gestión. Esta reducción tendrá impacto a la baja de la inflación. El gobierno aspira a que los precios mayoristas (que en junio midieron 2,7%) lleguen a menos de 2% y se logre la convergencia de la inflación con el tipo de cambio. Esto permitiría un gran beneficio para el gobierno: que se deje de apreciar el tipo de cambio. La concreción de este objetivo no sólo permitiría ganar tiempo, sino que se constituiría como un logro de gestión en sí mismo. Ahora bien, para ayudar al recorrido que detallamos, debería producirse con una foto que implique la compra diaria, aunque sea mínima, de dólares por parte del BCRA.

Algunos analistas sostienen que la reducción del Impuesto País es una oportunidad única para devaluar en la misma medida (10%) ¿Es un camino viable? Si bien permitiría ganar tiempo para resolver el stock, implicaría condicionar el proceso de desinflación.

Adicionalmente, esta decisión tensiona sobre el frente fiscal, considerando que el impuesto País es la fuente más importante que explica la recaudación de carácter anti-cíclico.

¿Detener la inflación le daría el tiempo necesario para aguantar hasta febrero? ¿Cuántas reservas se pierden para detener la sangría de dólares en pos de este objetivo? Ganar tiempo para que Trump lo ayude es una opción para Milei. Pero también está en marcha la búsqueda de opciones para financiarse antes: los REPOS con títulos de BCRA y FGS, lo cual significaría financiar su plan con recursos valiosos del conjunto de los argentinos como prenda o garantía.

El lado b del plan Milei

Más allá de las variables que podrían hacer naufragar este recorrido (no consigue dólares al final), sólo puede salirle bien si:

- No se recupera la actividad, más allá de algún rebote sectorial. Esto implica un cierre importante de empresas, pérdida de puestos de trabajo y salarios que no recuperen el nivel perdido.

- Sigue perdiendo reservas para detener la ampliación de la brecha. O la ampliación de la brecha vuelve a impactar en precios.

- Profundiza el ajuste fiscal para sostener el superávit. La reducción del Impuesto País y de Bienes Personales y la necesidad de cubrir los intereses de LEFI, ¿se compensan con Ganancias y blanqueo? Si esto no ocurre, hay más exigencias sobre el ajuste en jubilaciones, subsidios y transferencias a provincias.

Llegado a este punto, vale la pena preguntarse: ¿a quién le resuelve los problemas este camino?

[1] Las autoridades tienen la intención de perfeccionar las políticas monetarias y cambiarias para afianzar el proceso de desinflación y apoyar una mayor acumulación de reservas a medida que los controles y restricciones cambiarias se alivien aún más según lo permitan las condiciones en la transición hacia un nuevo régimen. Si bien se están desarrollando los fundamentos clave, la eventual “competencia cambiaria” dentro del régimen podría hacer que se asemeje al sistema de flotación controlada que prevalece en Perú y Uruguay en la actualidad (Staff Report, junio 2024).

--------------------------------

Para suscribirte con $ 1000/mes al Cohete hace click aquí

Para suscribirte con $ 2500/mes al Cohete hace click aquí

Para suscribirte con $ 5000/mes al Cohete hace click aquí