El gobierno del Presidente Milei, luego del fracaso parlamentario veraniego en el tratamiento de su proyecto de ley Ómnibus, logró aprobar en la Cámara de Diputados de la Nación una versión reducida de ese articulado junto a un conjunto de reformas tributarias. En materia fiscal, el espíritu de esas presentaciones se sintetiza en el otorgamiento de un cúmulo de beneficios impositivos a los sectores más concentrados de la economía, a la vez que se castiga con mayor imposición a la clase media y a los más postergados: una especie de Robin Hood al revés, que les quita a los pobres para favorecer a los ricos.

De ambos proyectos, vamos a abordar sintéticamente cinco aspectos de alto impacto en términos de política fiscal, exponiendo sus características y avizorando las consecuencias que traería su aprobación.

- El RIGI, pensado para beneficiar a grandes operaciones (“inversiones”) nacionales e internacionales a desarrollarse en nuestra nación;

- el blanqueo fiscal, dirigido a “aliviar” a quienes han escondido sus activos al fisco argentino durante años;

- la reducción del impuesto a los bienes personales, orientado a reducir lo que pagan las personas más ricas del país;

- la vuelta del impuesto a las Ganancias de personas físicas (con otro nombre), apuntada a reducir el ingreso de los sectores medios, y

- la reforma del régimen de monotributo, diseñada para aumentar los impuestos a sectores medios y medio bajos y empujar a la informalidad a los sectores de bajos ingresos por la eliminación del monotributo social.

El RIGI

El primero y menos instalado en el debate político y técnico es el Régimen de Incentivo para Grandes Inversiones (RIGI). En el marco de lo previsto en la Constitución nacional, en su artículo 75, que menciona las facultades del Congreso nacional, el inciso 18 establece: “Proveer lo conducente a la prosperidad del país, al adelanto y bienestar de todas las provincias, y al progreso de la ilustración, dictando planes de instrucción general y universitaria, y promoviendo la industria, la inmigración, la construcción de ferrocarriles y canales navegables, la colonización de tierras de propiedad nacional, la introducción y establecimiento de nuevas industrias, la importación de capitales extranjeros y la exploración de los ríos interiores, por leyes protectoras de estos fines y por concesiones temporales de privilegios y recompensas de estímulo”.

Basado en eso, la norma propuesta por el Ejecutivo permite que las empresas presenten proyectos de inversión para la adquisición, producción, construcción y/o desarrollo de activos entre 200 y 900 millones de dólares que, en los primeros dos años, no podrá ser inferior al 40% del monto mínimo. Se exigirá un plan de inversiones donde deberá constar el tipo de proyecto, rubros afectados, cronogramas de inversión, empleo directo e indirecto estimado, entre otros requisitos. En materia de beneficios tributarios y aduaneros, entre los principales, se les otorga:

- En el impuesto a las ganancias, una alícuota del 25% (la más baja de la escala actual), una amortización acelerada de los bienes que forman parte del proyecto, y una reducción a la mitad de la alícuota de la ganancia obtenida por la distribución de dividendos y utilidades que reciban los accionistas de esas compañías.

- En el IVA, cuando a esos proyectos se les facture el impuesto por la compra, construcción, fabricación, elaboración o importación definitiva de bienes de uso o por inversiones de obras de infraestructura y/o servicios, las empresas podrán pagarlo a sus proveedores a través de certificados de crédito fiscal.

- En el impuesto a los débitos y créditos bancarios (conocido como impuesto al “cheque”), podrán computar el 100% del tributo abonado como crédito en el impuesto a las ganancias (el régimen general actual otorga solo el 33% de cómputo como paga a cuenta de Ganancias, el 60% para las empresas catalogadas como medianas y solo el 100% para las pequeñas y micro), por lo que aquí se equipara el tratamiento de grandes inversiones como si fueran micro y pequeñas empresas.

- Derechos de importación: Las importaciones de bienes de capital (maquinarias, repuestos, y componentes), para estos proyectos, se encontrarán exentas de los derechos de importación y la tasa de estadística.

- Derechos de exportación: Las exportaciones se encontrarán exentas del pago de retenciones por tres años contados desde la fecha de adhesión al régimen.

- Impedimento a las provincias y CABA de aplicar tributos provinciales a las operaciones, transferencias, ventas, locaciones y prestaciones de servicios entre empresas que se unan para un proyecto (Unión Transitoria de Empresas).

En todos estos aspectos, y otros que enumera la propuesta (como la no liquidación de divisas generadas por exportaciones y el levantamiento de toda restricción a importar y exportar), gozan de una estabilidad fiscal y regulatoria por treinta años, prohibiendo que cualquier norma tributaria incremente o modifique los beneficios previstos aquí. Las penalidades por incumplimientos a los compromisos asumidos van desde la módica suma de 10 millones de pesos hasta el 15% del monto mínimo de la inversión. Una bicoca.

Por otra parte, estas renuncias tributarias reducen la recaudación del fisco y, con ello, la posibilidad de financiar otras políticas públicas económicas y sociales, a la vez que vuelve el sistema tributario más regresivo, puesto que aquellos que se benefician del RIGI se encuentran en los estratos de población de mayores ingresos, mientras que los más pobres siguen pagando impuestos —v.g., el IVA a los bienes de la canasta básica que reintrodujo el gobierno libertario—.

No hay forma de estimar cuánto representarían todas las renuncias fiscales que aquí se les aseguran a, como decía un viejo eslogan televisivo del programa Tiempo Nuevo de Bernardo Neustadt, “esas empresas a las que les interesa el país”.

El blanqueo fiscal

El blanqueo fiscal, como ya ha sucedido otras cinco veces en los últimos cuarenta años, opera como un nuevo “perdón” para los que tienen activos no declarados. Esto demuestra, entre otras cosas, la escasísima capacidad de la administración fiscal para detectar la fuga de capitales y lograr un sistema recaudatorio que no se asemeje a un colador. La propuesta actual propone un 0% de penalidad para quienes declaren hasta 100.000 dólares, un impuesto del 5% en la primera ventana temporal, hasta fines de noviembre de 2024, del 10% hasta el 31 de enero de 2025 y del 15% hasta el 30 de abril de 2025, siempre por sobre los 100.000 dólares libres de penalidad. El dinero que se ingrese al sistema financiero argentino o se destine a determinadas inversiones, también tendrá tasa del 0%, salvo que sean retirados de las cuentas antes del 31 de diciembre de 2025, donde, en ese caso, deberán pagar solo el 5%.

Hay un artículo que tiene un guiño a millonarios no residentes fiscales en la Argentina, muchos de los cuales pululan en la vecina orilla del Río de la Plata: si se adhieren al blanqueo, los consideran nuevamente residentes fiscales argentinos con el beneficio de no tomar en cuenta los incrementos patrimoniales y los bienes adquiridos en el exterior luego de que dejaron, por el “populismo”, de ser fiscalmente argentinos.

Es claro que, más allá de su obvio objetivo de recaudación de corto plazo, este tipo de medidas genera un comportamiento estratégico completamente contraproducente para el erario público visible en la “planificación fiscal” llevada adelante por las empresas que dominan los sectores más concentrados de la economía nacional y por sus titulares, las personas más acaudaladas del país, con la asistencia de expertos (que son los mismos que, a la carta, elaboran rankings de “infiernos fiscales” invariablemente encabezados por la Argentina, curioso averno plagado de “salidas de emergencia”), que consiste en evadir y eludir “entre blanqueos”.

Como se ha señalado recientemente en otra nota publicada en este mismo sitio, este blanqueo, en conjunto con el RIGI previamente analizado, para el Grupo de Acción Financiera Internacional (GAFI), institución intergubernamental creada a fines de la década de 1980 por las potencias mundiales para combatir el blanqueo de capitales y la financiación del terrorismo, podrían convertir a nuestro país “en una guarida fiscal”.

Minimización del impuesto a los bienes personales

El tercer tema refiere al principal impuesto nacional a la riqueza: bienes personales. Allí hay dos cuestiones a destacar: en primer lugar, los fundamentos que se esbozan. Uno de ellos dice: “Resulta evidente que un tributo patrimonial cuya alícuota máxima actual alcanza el 2,25% resulta excesivo a la luz de las garantías constitucionales de capacidad contributiva y no confiscatoriedad que rigen nuestro sistema fiscal, ya que en muchos casos implicaría la absorción de una parte sustancial de la renta de los activos gravados e, incluso, podría resultar en la pérdida paulatina del capital productor de renta”.

Aquí hay un primer problema conceptual: el impuesto no busca gravar la renta (eso lo hace otro impuesto —ganancias—), sino aquella que se capitaliza en bienes. Dicho de modo rápido, la renta se puede capitalizar o consumir. Cuando se capitaliza se constituye en patrimonio. El impuesto a los bienes personales grava justamente eso: la tenencia patrimonial.

Cuando se refiere a la “pérdida paulatina del capital”, la pregunta es si resulta creíble que una alícuota máxima del 1,75% (2,25% para riqueza radicada en el exterior) haría perder el capital. Imaginemos alguien que tiene 100 millones de dólares en activos en nuestro país, y con esa tenencia no obtiene ninguna renta capitalizable durante años (algo a todas luces improbables). De ser así, tras 100 años de cobrarle anualmente el 1,75% de su capital, todavía sería dueña de más de 10 millones de dólares.

Otro fundamento versa: “Asimismo, ha sido claro el efecto contraproducente que el incremento de alícuotas de impuestos patrimoniales generó para el país, evidenciado en la pérdida de residencia de un número importante de contribuyentes de alto patrimonio, los cuales proveían una gran parte de la recaudación de este tributo”.

Esto se combina con el punto anterior del blanqueo, ya que es un guiño a los millonarios que se radicaron, por ejemplo, en Uruguay. Lo que se oculta es que nuestro vecino país cuenta con un impuesto al patrimonio de las empresas (aparte de las personas físicas), cosa que en la Argentina dejo de existir durante el gobierno macrista (se derogó a partir del 2019 el impuesto a la ganancia mínima presunta). El impuesto al patrimonio (IP) uruguayo grava básicamente los activos en el país —valuados según normas fiscales, menos ciertos pasivos— al cierre del ejercicio económico anual, con tasas del 2,8% para los bancos y casas financieras y del 1,5% para el resto de las personas jurídicas. Esta tasa asciende al 3% para las entidades residentes, domiciliadas, constituidas o ubicadas en países o jurisdicciones de baja o nula tributación o que se beneficien de un régimen especial de baja o nula tributación. Las personas físicas tributan el IP a tasas progresivas que varían entre 0,2% o 0,7% y 0,5% o 1,5% (según su titular sea residente o no residente).

Ahora, yendo a la segunda cuestión, la reforma propone dejar al borde de la extinción recaudatoria al impuesto sobre los bienes personales. Lleva el mínimo no imponible desde los 27 millones de pesos actuales hasta 100 millones de pesos y eleva desde los 136 millones de pesos actuales hasta 350 millones de pesos la exención para la vivienda de residencia del contribuyente. Quienes queden alcanzados por el tributo pagarán alícuotas decrecientes año tras año. Para 2024, la carga fiscal tiene una alícuota inicial del 0,5% y llega hasta 1,3%. En 2025 la máxima llega a 1,1%; en 2026, quedarían una tasa del 0,5% y otra de 1% y finalmente en 2027 la alícuota será plana para todo nivel de patrimonio en 0,5%.

También avanza con la eliminación de la alícuota incrementada para bienes radicados en el exterior, que hoy alcanza un máximo de 2,25%. Por lo tanto, no se haría una diferenciación en términos de radicación, ya que se aplicaría la misma alícuota a los bienes dentro y fuera del territorio. Ello constituye otro guiño a quienes blanqueen.

Se crearía un régimen especial, en donde quienes se adhieran, entre 2024 y 2027, usando la base imponible del 2023, multiplicada por cinco, adelantarían el impuesto a una tasa del 0,45%. Este beneficio se aplica también a los que se incorporen, además de a este régimen, al blanqueo fiscal.

Nuevamente, como en el RIGI, se propone una estabilidad fiscal, en este caso hasta 2038, para los que hayan adherido al régimen especial. Frente a la posibilidad de que un gobierno de diferente signo político aumente las alícuotas en 2027, otorga una salvaguarda a los beneficiarios de este “regalo” fiscal para litigar frente a la AFIP en instancia administrativa o en la Justicia.

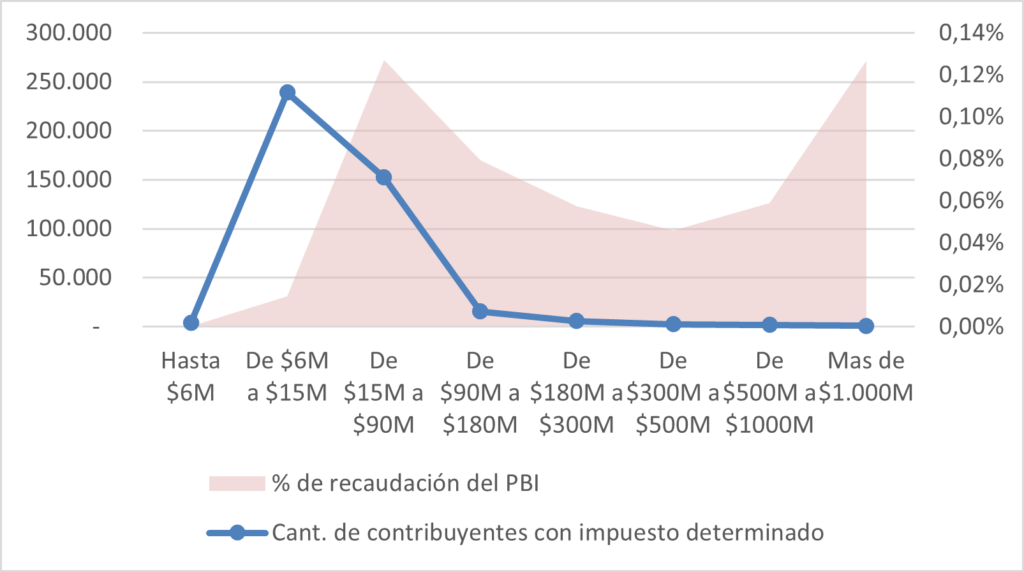

La gravedad de la reforma reside en que el impuesto sobre los bienes personales es el más progresivo del sistema tributario (pagan más quienes más tienen). Según datos oficiales de 2021, los 1.000 contribuyentes de mayor poder adquisitivo, con activos declarados por más de 25 millones de dólares cada uno, explicaron el 25% de la recaudación de este tributo y aportaron recursos por el equivalente al 0,13% del PBI. Aquí puede observarse la recaudación que arroja el último tramo del gravamen.

Impuesto a los bienes personales, por monto de bienes y porcentaje de recaudación en el PBI. Año 2021

En definitiva, este intento de modificación es una especie revancha de clase porque retoma la reforma encarada durante el gobierno de Mauricio Macri, revirtiendo aquella, de carácter progresivo, que logró ser sancionada durante el mandato de Alberto Fernández.

Para tener una dimensión de lo que implica esa renuncia fiscal en la cúpula de ingresos es interesante considerar que va a pasar, de aprobarse el “alivio fiscal” (para pocos y mayor carga para muchos). Tomando datos de 2021, en promedio, a los 992 contribuyentes de bienes personales con un patrimonio declarado de más de 1.000 millones de pesos cada uno, correspondió un impuesto determinado del orden del 2,1% (dada la combinación de bienes en el país y en el exterior) de su riqueza media (de unos 2.509 millones de pesos por persona, unos 25 millones de dólares a la cotización de fines de 2021).

Suponiendo que su riqueza en dólares no haya disminuido ni aumentado, actualmente poseerían unos 22.000 millones de dólares (al cambio oficial). Con la eliminación de la alícuota diferencial para bienes en el exterior (de 2,25%) y la reducción de 1,75% a 1,3% en la alícuota máxima, pasarían de abonar un 2,1% a un 1,3%. Ese 0,8% de 22.000 millones de dólares equivale a 176 millones de dólares en el bolsillo de cada uno de los 1.000 mayores millonarios del país (equivalente a regalarles tres camionetas 4x4 Toyota Hilux cero kilómetro a cada uno) solamente en 2024 (cifra que se incrementará año a año, a medida que la alícuota máxima se va reduciendo y mucho más todavía si ingresan al pago adelantado).

De optar, cada persona que integra ese selecto grupo, por adherir al régimen especial, por el cuatrienio 2024-2027, en vez de abonar un total de 8,2% (esto es, 2,1% cuadriplicado) pasarían a pagar solamente un 1,8% (igual a 0,45% para cada año) de su patrimonio registrado, que estimamos en unos 22.000 millones de dólares. Ello implica una reducción de $1.408 millones en su impuesto a abonar por el cuatrienio (unos $352 millones al año, equivalente a regalarles, a cada uno, un departamento en Puerto Madero de 70 metros cuadrados cada navidad).

Reanimación del impuesto a las ganancias

Como cuarto punto de interés y respecto del impuesto a las ganancias, nos gustaría aclarar algo de entrada: se trata de un tributo progresivo porque grava con alícuotas crecientes la renta obtenida por personas físicas y jurídicas. En los países desarrollados (y algunos que tienen niveles equivalentes al nuestro en términos de desarrollo) las personas físicas aportan entre un 60%-80% de la recaudación total del impuesto. Aquí, antes de la última reforma del gobierno anterior (Ley 27.775) ese guarismo se ubicaba en torno al 45%.

Además, en mercados donde priman monopolios, oligopolios y/o empresas con posición dominante, no es deseable que la mayor parte de la recaudación lo aporten las empresas, debido a su capacidad de anticipar el impuesto y trasladarlo al costo/precio de los productos.

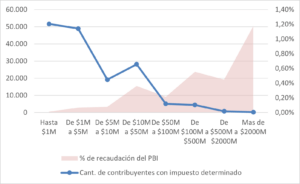

Con datos de AFIP del año 2021 (último año disponible), 96 empresas (de las 158.390 que declararon haber obtenido ganancias ese año) obtuvieron una renta neta superior a los 137 millones de dólares y aportaron el equivalente al 1,0% del PBI (el 31% del total recaudado por ganancias de personas jurídicas ese año).

Impuesto a las ganancias de personas jurídicas, por tramo de ganancia y porcentaje de recaudación en el PBI. Año 2021

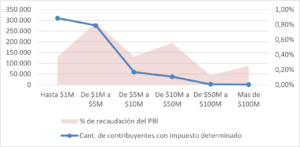

Como se observa en la anterior figura, en el año 2021 la mayor parte de la recaudación del impuesto a las sociedades (área sombreada) provenía de un conjunto acotado de empresas de los mayores tramos de ganancia. Esto contrasta con la situación para ese mismo año que presentaba el impuesto a las personas físicas que ahora veremos, donde, si bien el 40% de la recaudación se concentraban en los últimos tramos, las rentas más altas contribuían muy magramente en relación con su capacidad.

Impuesto a las ganancias de personas físicas, por tramo de ganancia y porcentaje de recaudación en el PBI. Año 2021

Antes de seguir, conviene aclarar que nosotros fuimos críticos de la reforma realizada por el gobierno anterior, que eliminaba el impuesto para aquellos que percibían ingresos por su trabajo personal cuando este fuera inferior a 1,7 millones de pesos mensuales. Pero ese era un contexto y hoy es otro muy diferente. La devaluación del 118% de diciembre de 2023 produjo un fogonazo inflacionario que genero un incremento sideral, incluso por la propia desregulación gubernamental, en el precio de alimentos, medicamentos, servicios públicos (energía eléctrica, gas, transporte), entre otros bienes y servicios que componen la canasta de los hogares. A esto se sumó una caída vertical del salario de trabajadores formales: según el índice Remuneración Imponible de Trabajadores Estables (RIPTE) de febrero de 2024, los salarios aumentaron un 11,5% en el segundo mes del año frente a una inflación que alcanzó el 13,2%. Así, el salario real registrado acumula una caída del 23,9% desde noviembre de 2023. Atendiendo a estas consideraciones, la propuesta mileísta pasa a afectar a un sector social claramente empobrecido de “clase media”.

Con la propuesta actual, el salario bruto mensual alcanzado por ese impuesto sería de 1,8 millones de pesos (sin familia a cargo), 2,1 millones de pesos (con dos hijos), o 2,4 millones de pesos (con deducciones por dos hijos y cónyuge). Es evidente, por lo dicho en el párrafo anterior, que los 1,7 millones de pesos de octubre de 2023 no son iguales a los 1,8 millones de pesos de abril de 2024. Esto, en términos de lo observado en la Figura 3, equivale a concentrar aún más la recaudación en los primeros tramos de ganancia en relación con los últimos, reduciendo la progresividad del gravamen.

Además, la propuesta no innova en casi nada. Retrotrae las escalas de alícuotas que existían antes de la reforma de Massa: la mínima en 5% era alta, y la máxima del 35% es baja. En otros países de la región (Chile y México) la alícuota marginal máxima oscila entre el 40% y 45%.

Si bien el impuesto tiene nueve escalas de alícuotas (podría tener al menos tres más) los tramos de esa escala (la ganancia neta sujeta a impuesto) son cortos, con saltos no muy importantes de ingresos, se puede llegar rápidamente a las alícuotas más altas.

La propuesta elimina la exención que tenían los ingresos por horas extras, bonos por productividad y los ingresos de guardias médicas, entre otros. Y no modifica ninguno de los problemas que se acarrean con otras deducciones: sigue congelado el monto por intereses por créditos hipotecarios, continúa vigente una modificación regresiva que permite la deducción personal de gastos educativos de hijos que asisten a colegios privados (un subsidio a la demanda), cuando ya esas instituciones tienen el beneficio de la exención en IVA, entre otras.

Es un “parche” más. No se aprovecha la ocasión para discutir integralmente el impuesto, tanto de las personas físicas como de las empresas. Y en este contexto es perjudicial para asalariados de ingresos medios (que se siguen empobreciendo). Estamos a favor de que a partir de cierto nivel de ingreso se tribute ganancias, como pasa en casi cualquier país occidental, pero antes de que eso suceda, debe existir una fuerte recomposición de los salarios públicos y privados, que el propio gobierno niega con el ajuste brutal sobre el sector público y pisando las paritarias del sector privado para que ni siquiera los trabajadores le empaten a la inflación.

Para ver el efecto combinado de la reforma fiscal que ya cuenta con aprobación en Diputados, una persona con cónyuge y dos hijos a cargo y un salario de bolsillo de tres millones de pesos va a pasar de no estar alcanzada por el actual impuesto cedular (que grava ingresos de más de 15 salarios mínimos) a tener que pagar poco más de un 5% de ese sueldo neto (uno $157.000). De esta forma, en pos del equilibrio fiscal, va a hacer falta el sacrificio de 93 familias de ese nivel de ingresos (integradas por casi 400 personas) para compensar el menor impuesto a los bienes personales que va a pagar cada uno de los 1.000 súper ricos de la Argentina.

Eliminación del monotributo social y aumento de cuotas

La última cuestión refiere al monotributo. Según datos oficiales del ex Ministerio de Trabajo, a diciembre de 2023, en la Argentina había 2,05 millones de monotributistas y 632.000 monotributistas sociales. De los primeros, un 70% se encontraría en las tres primeras categorías (A, B y C) cuyos ingresos anuales, según tabla vigente de AFIP de 2024, oscilan entre los 2,1 millones de pesos a los 4,3 millones. La reforma propuesta por el gobierno nacional eleva, para quienes se encuentran en esas tres categorías, el monto a pagar total (por el conjunto de los tres componentes: impositivo, previsional y de obra social) entre un 120% (para quienes actualmente facturan hasta unos 176.000 pesos al mes) y un 72% (para ingresos mensuales de entre 260.000 pesos y 365.000 pesos) y establece la posibilidad de permanecer como monotributistas, en vez de pasar al régimen de autónomos a las personas que facturan de 1.400.000 pesos (para venta de bienes) y 1.000.000 pesos (para prestación de servicios y realización de obras) a 5.600.000 pesos.

Más allá del sesgo regresivo general que contiene en la reforma de este tributo, visible en el hecho de que alguien que tiene, por prestar servicios, ingresos por debajo del salario mínimo, vital y móvil (SMVM) pase a pagar más del doble que antes, mientras que otra persona, que percibe por su venta de servicios algo menos de cinco SMVM se beneficia de una reducción de más del 40% en el valor a ingresar a la AFIP, su elemento más grave viene dado por la eliminación del monotributo social.

El dato actualizado de enero de 2024 remite a la existencia de unos 608.600 monotributistas sociales, cuyos parámetros actuales son los de la categoría A del monotributo (facturación anual que representa hasta unos 176.000 pesos al mes), pero que, además de la exención general del componente impositivo, que actualmente se aplica a las categorías A y B, se encuentra eximido del pago de la totalidad del componente previsional y del 50% del monto correspondiente al componente salud (valor que puede llegar al 100% en el caso de beneficiarios del Programa Potenciar Trabajo).

De allí que, de aprobarse en la Cámara de Senadores el proyecto de ley de “medidas fiscales paliativas y relevantes” que cuenta con media sanción, quienes actualmente solo abonan la mitad del componente salud sufrirían un aumento de su importe mensual a abonar en concepto de monotributo de más del 720%, pasando de pagar, para el caso de quienes se encuentran en valores cercanos a la facturación máxima de la categoría, menos de un 2% de su ingreso a tener que dedicar más de un 15% de este al monotributo.

Es claro que, a esos niveles de ingresos (inferiores al salario mínimo) la carga tributaria implica una expulsión lisa y llana de todo tipo de formalidad y, por tanto, en lo inmediato, del acceso al seguro de salud (además de otros efectos como la no acumulación de meses de servicios cotizados para la jubilación o la verdadera trampa de pobreza que implica la imposibilidad de emitir una factura).

Vale aclarar que, de actualizarse las escalas, pero de mantenerse el monotributo social, el monto a abonar sufriría un incremento de algo menos del 120% (similar al correspondiente a la categoría A).

De esta forma, considerando que el salto a la informalidad de este 0,6 millón de personas va a implicar cero pesos extra para el fisco por los componentes impositivo y previsional, el único ahorro fiscal producido por la medida consiste en ya no tener que abonar a las Obras Sociales la mitad del componente salud del que se exime a la población actualmente incluida en el monotributo social. Con las nuevas escalas propuestas ello equivale a unos 6.900 pesos al mes (82.800 pesos al año de no mediar aumento).

Si se comparan estos números con los beneficios fiscales en bienes personales para cada híper rico de la Argentina, se puede afirmar que, en 2024, para sostener el “alivio fiscal” de cada una de las 1.000 personas más ricas del país, se está dejando sin cobertura de salud a 2.113 de los trabajadores formales más pobres. De hecho, durante todo 2024 podría mantenerse el monotributo social, sin costo fiscal alguno, simplemente reduciendo el regalo otorgado a los dueños del país en un 29%. Es decir que, si en vez de obsequiarles, este año, a quienes menos las necesitan, tres flamantes 4x4 de alta gama, simplemente les diésemos, como sociedad, dos, podríamos financiar el seguro de salud de más de 600.000 compatriotas de muy bajos ingresos, sin afectar el equilibrio fiscal. Decir así que “no hay plata” es tan mentiroso como cuando estas 1.000 almas bellas le dicen a un pibe de la calle que les pide unos pesos para comer: “No tengo”.

En definitiva, en caso de aprobarse ahora en el Senado de la Nación todas estas iniciativas, el país ira camino a ser una guarida fiscal, con enormes privilegios para los ricos (unos pocos) y un mar de desventuras impositivas para trabajadores y cuentapropistas (la mayoría del pueblo). Senadores y senadoras, todavía estamos a tiempo de evitar que eso suceda.

* Carlos R. Martínez, Martín Mangas y Ricardo A. Paparás son investigadores-docentes de la Universidad Nacional de General Sarmiento.

--------------------------------

Para suscribirte con $ 1000/mes al Cohete hace click aquí

Para suscribirte con $ 2500/mes al Cohete hace click aquí

Para suscribirte con $ 5000/mes al Cohete hace click aquí