Un hecho poco analizado y conocido se refiere a cómo fue realizada la adquisición de YPF por parte de la empresa Repsol entre fines de 1999 y el año 2000. También cómo fue que esta empresa logró cancelar la deuda en la que tuvo que incurrir para efectuar dicha adquisición.

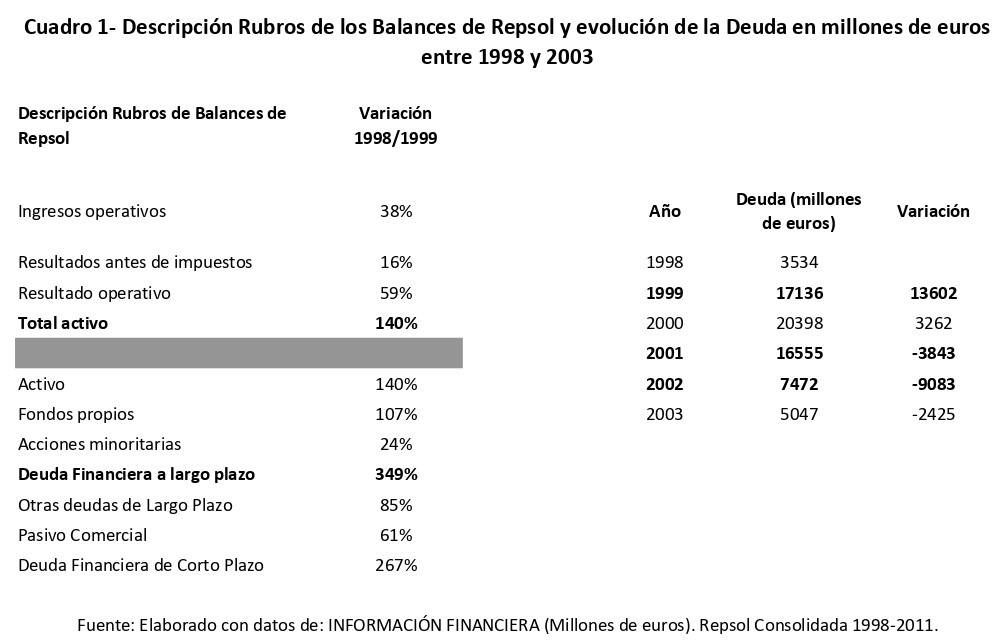

Repsol YPF S.A. (acrónimo: Refinería de Petróleos de Escombreras Oil - Yacimientos Petrolíferos Fiscales Sociedad Anónima) fue fundada en 1987 y en su origen formada por la agrupación de una serie de compañías, previamente pertenecientes al Instituto Nacional de Hidrocarburos (INH) de España, con actividades en la exploración, producción, transporte y refinación de petróleo y gas. También fabricaba, distribuía y comercializaba derivados del petróleo, productos petroquímicos, GLP y GNL, pero su participación en el upstream (exploración y explotación de hidrocarburos) era insignificante. Cuando en 1999 Repsol adquirió la práctica totalidad de las acciones de la ex-petrolera estatal argentina YPF, la sociedad pasó a llamarse Repsol YPF S.A., y constituyó una empresa multinacional integrada de petróleo y gas natural, que se convirtió en una de las mayores petroleras privadas del mundo, con operaciones en más de treinta países, y en la mayor compañía privada energética en Hispanoamérica. La operación de compra de YPF S.A. le produjo a Repsol S.A. un incremento de los activos del 140 %, mientras que la deuda a largo plazo creció 349 % y la de corto plazo en 267 % entre 1998 y 1999 (cuadro 1 y figura 1).

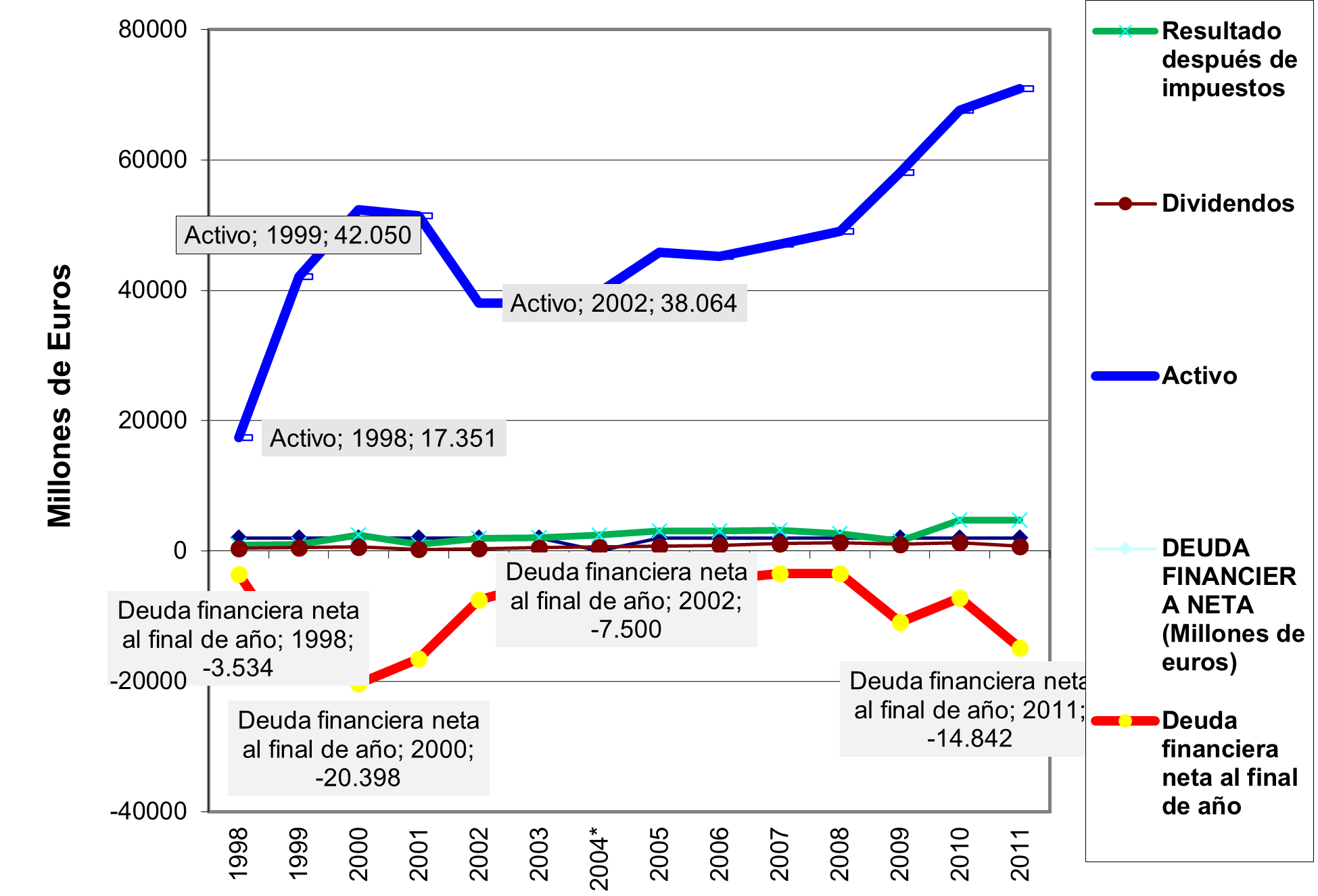

Figura 1-Evolución de los activos, deuda financiera neta, resultados operativos después de impuestos y dividendos de REPSOL 1998-2011 en millones de euros.

La importancia de este análisis radica en que Repsol tomó una deuda financiera neta entre 1998 y 2000 de 16.864 millones de euros principalmente para adquirir las acciones que le dieron el 99,9 % del control de YPF S.A. y, con ello, sus activos se incrementaron en 35.068 millones de euros. Pero hacia 2002 su deuda financiera neta disminuyó en 12.898 millones de euros, con solo una caída de activos de 3.986 millones de euros entre 1999, año de la compra de YPF y 2002, año en el que su deuda financiera cayó de un modo abrupto. El grueso del incremento de las actividades y activos incorporados se debió a la adquisición de YPF S.A., quien, a su vez, antes había adquirido activos de Maxus en la época en que José Estenssoro presidió YPF S.A. (1990-1995). Por su parte, los resultados operativos de Repsol después de impuestos y netos del pago de dividendos totalizaron 4.674 millones de euros. Si se toman estas cifras (disminución de activos y resultados operativos netos luego del pago de impuestos y dividendos, ambos entre 1999 y 2002), ellos suman 8.000 millones de euros. Es decir, solo el 51,4 % de la citada disminución abrupta de la deuda financiera neta tomada entre 1998 y 2000 (de ellos 13.602 millones de euros entre 1998 y 1999). En general, frente a este análisis, ha existido la idea de que la desincorporación de activos de Repsol YPF S.A. fue la que permitió saldar en tan breve plazo este magnífico endeudamiento. Pero Maxus fue comprada en 1995 por 850 millones de dólares con activos en Indonesia, Bolivia, Ecuador y en diferentes lugares del mundo y tenía dentro de esa compañía una empresa química, que venía contaminando el río Passaic (en Nueva Jersey), por lo cual YPF sufrió una demanda por daños ambientales saldada muy recientemente. Por consiguiente, es un misterio tanto de dónde provino el dinero para cancelar la deuda financiera neta de Repsol en tan breve plazo y también a qué activos corresponde el súbito incremento que muestra la figura 1 y que ocurrió, como allí puede verse, entre 1999 y 2001.

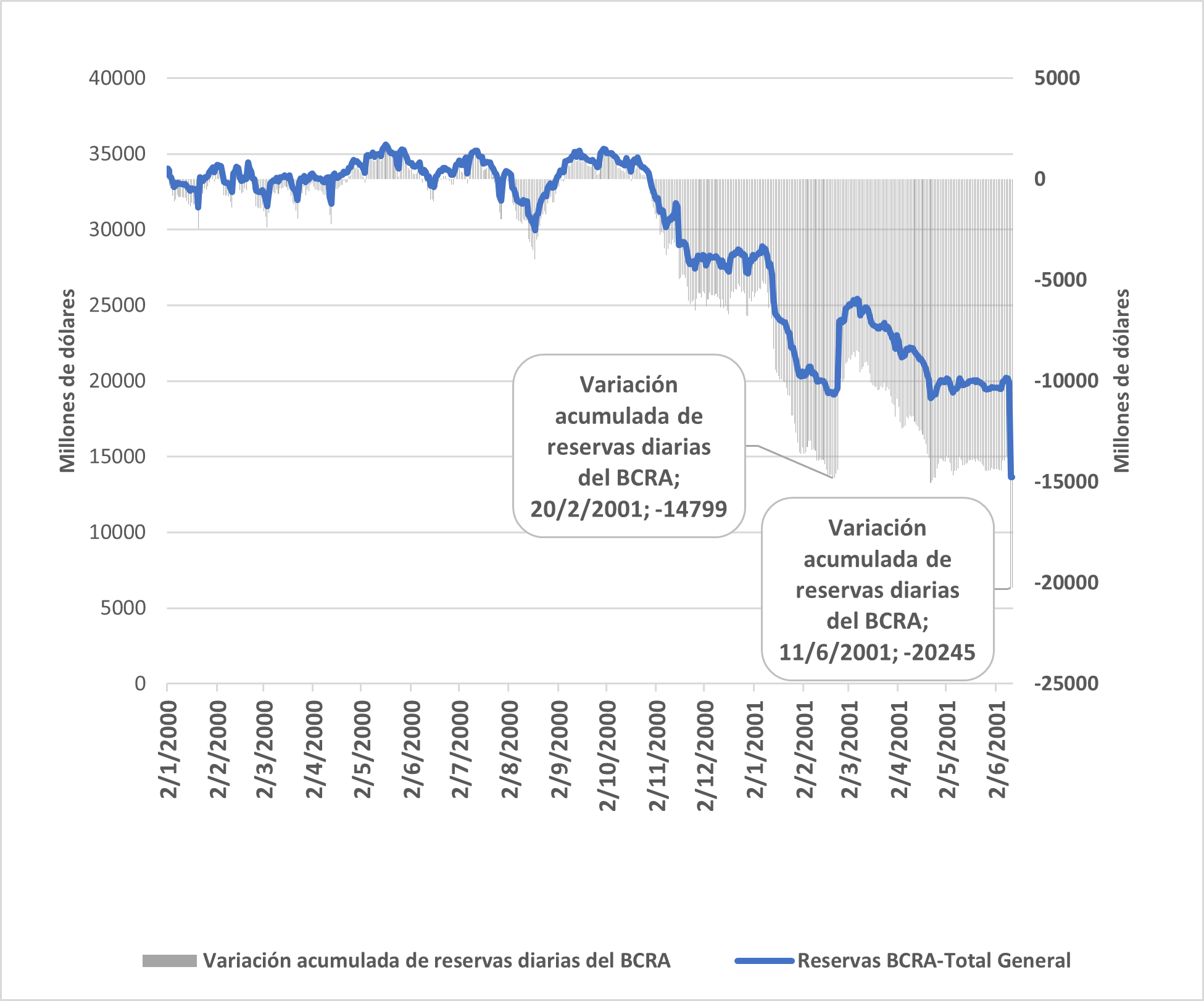

Ahora bien, es sabido que durante 2001 la Argentina acumuló una enorme pérdida de reservas aún mucho antes de que se decretara “el corralito” el 2 de diciembre de 2001.

En la figura 2 se muestra este proceso que en paralelo ocurría en la Argentina, el cual ilustra una de las tantas históricas fugas de divisas que ocurrió aún en medio de promesas de sostener el Plan de Convertibilidad. Nótese que esta serie llega a junio de 2001, casi seis meses antes del 2 de diciembre de 2001, aunque ya hacia octubre de ese año comenzaron a operar restricciones en cuanto a los límites de montos a retirar por parte de los ahorristas. La promesa de retornar a la convertibilidad se había roto “de facto”, mucho antes de que cualquier acto legal estableciera su fin.

Figura 2- Reservas y Variación de Reservas del BCRA entre el 1 de enero de 2000 y el 1 de junio de 2001

Se ha comentado que el 93 % de dichos ahorristas fueron los que mantenían unos 50.000 dólares promedio encadenados a los bancos y que, como es sabido, ya no pudieron recuperar su dinero en pesos equivalentes a dólares. En cambio, inversores extranjeros, los propios bancos y fondos asociados a empresas como Repsol, entre otras, ya habían vaciado las reservas.

Por supuesto que la simultaneidad de hechos y semejanza de magnitudes no indican necesariamente un vínculo entre el vaciamiento de las reservas del BCRA y la cancelación de la enorme deuda en la que incurrió Repsol S.A. para adquirir a YPF S.A. (Maxus incluida), pero los datos bajo análisis invitan a reflexionar sobre estas anomalías, sobre todo en el actual contexto del juicio que enfrenta la Argentina tras el fallo de la jueza Loretta Preska en Nueva York por la causa iniciada una vez más por “fondos buitres”. Bien es sabido que las casas matrices de bancos que eran accionistas de Repsol-YPF S.A. también pudieron girar fondos a paraísos fiscales, lejos de toda jurisdicción nacional. Lejos de toda posibilidad de que un país como el nuestro iniciara una investigación, demanda o acción como país soberano.

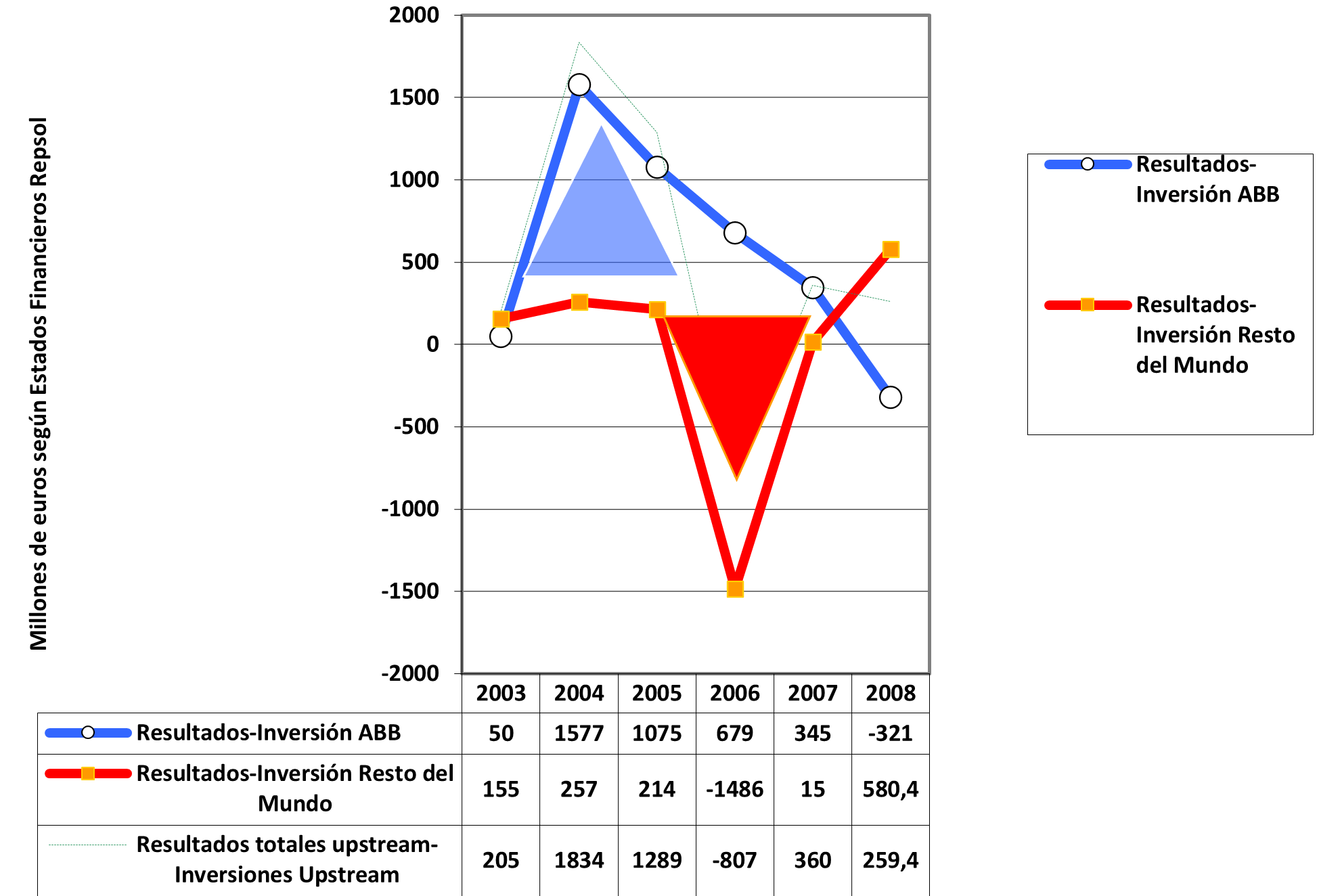

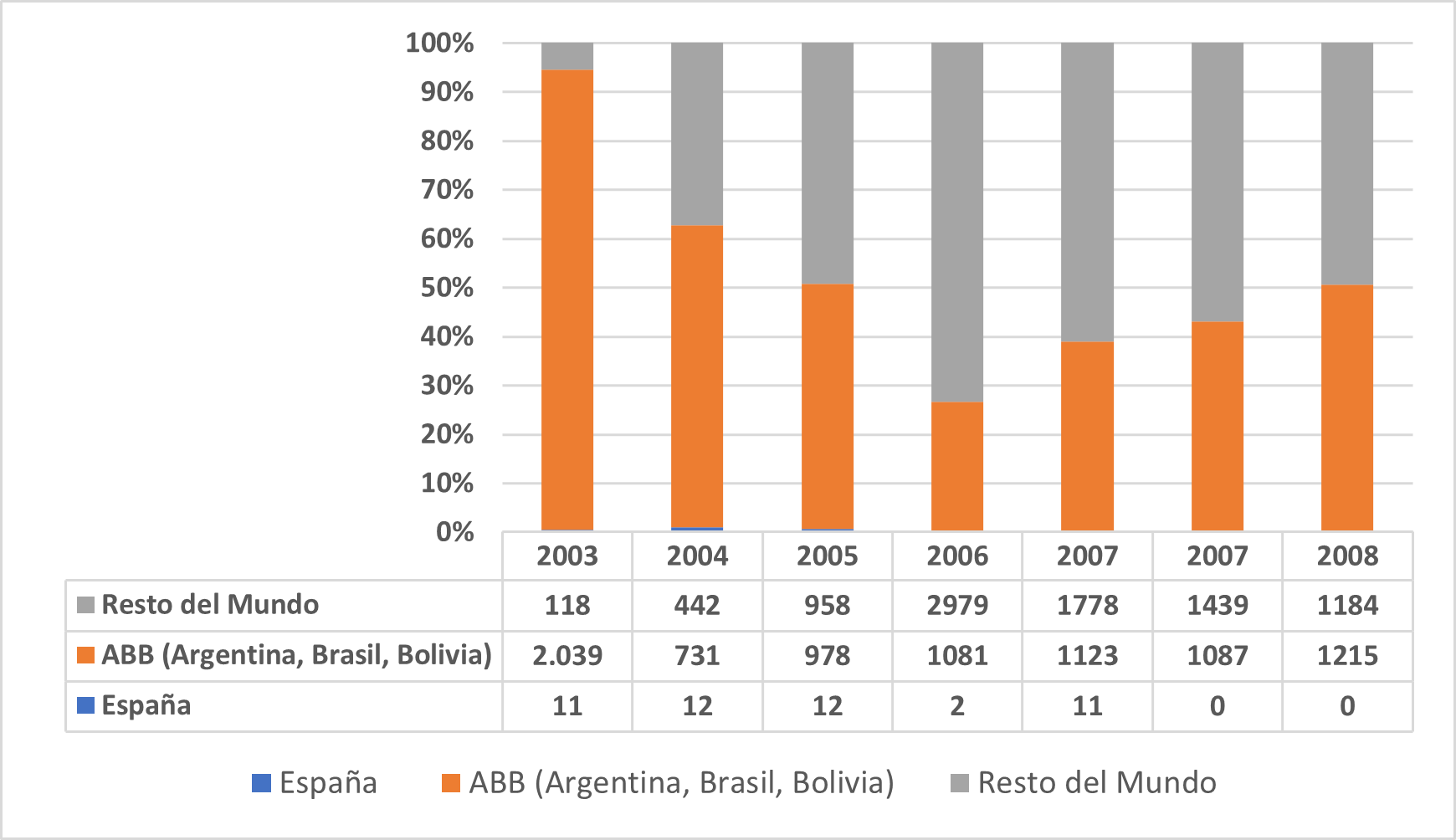

Lo cierto es que la adquisición del control del paquete accionario de Repsol-YPF S.A. por parte de Sacyr Vallehermoso S.A. en 2004 modificó totalmente la perspectiva de reinversión en la Argentina. Por una parte, el país continuó —al menos hasta 2007— siendo el país con los mayores aportes de ingresos por ventas que tenía Repsol en el upstream, pero el proceso de inversiones se redirigió hacia el resto del mundo. Países del norte de África y otros se convirtieron en el destino preferido a partir de una decisión explícita de la nueva dirección estratégica de esa empresa (Figuras 3 y 4).

Figura 3-Resultados operativos netos de inversiones en exploración y explotación de Repsol YPF S.A. según la división: Argentina, Bolivia, Brasil (ABB) y resto del mundo entre 2003 y 2008 en millones de euros.

Figura 4-Inversiones de Repsol YPF entre 2003 y 2008 según regiones (porcentajes y millones de euros)

Pero Sacyr Vallehermoso S.A. poco tenía que ver con el negocio petrolero y mucho con el financiero. Su núcleo de actividad era la construcción de infraestructuras y viviendas. La crisis financiera de 2008-2009 altamente vinculada al sector inmobiliario la dejó en una posición vulnerable, al tiempo en que el endeudamiento de Repsol creció en unos 11.361 millones de euros entre 2008 y 2011.

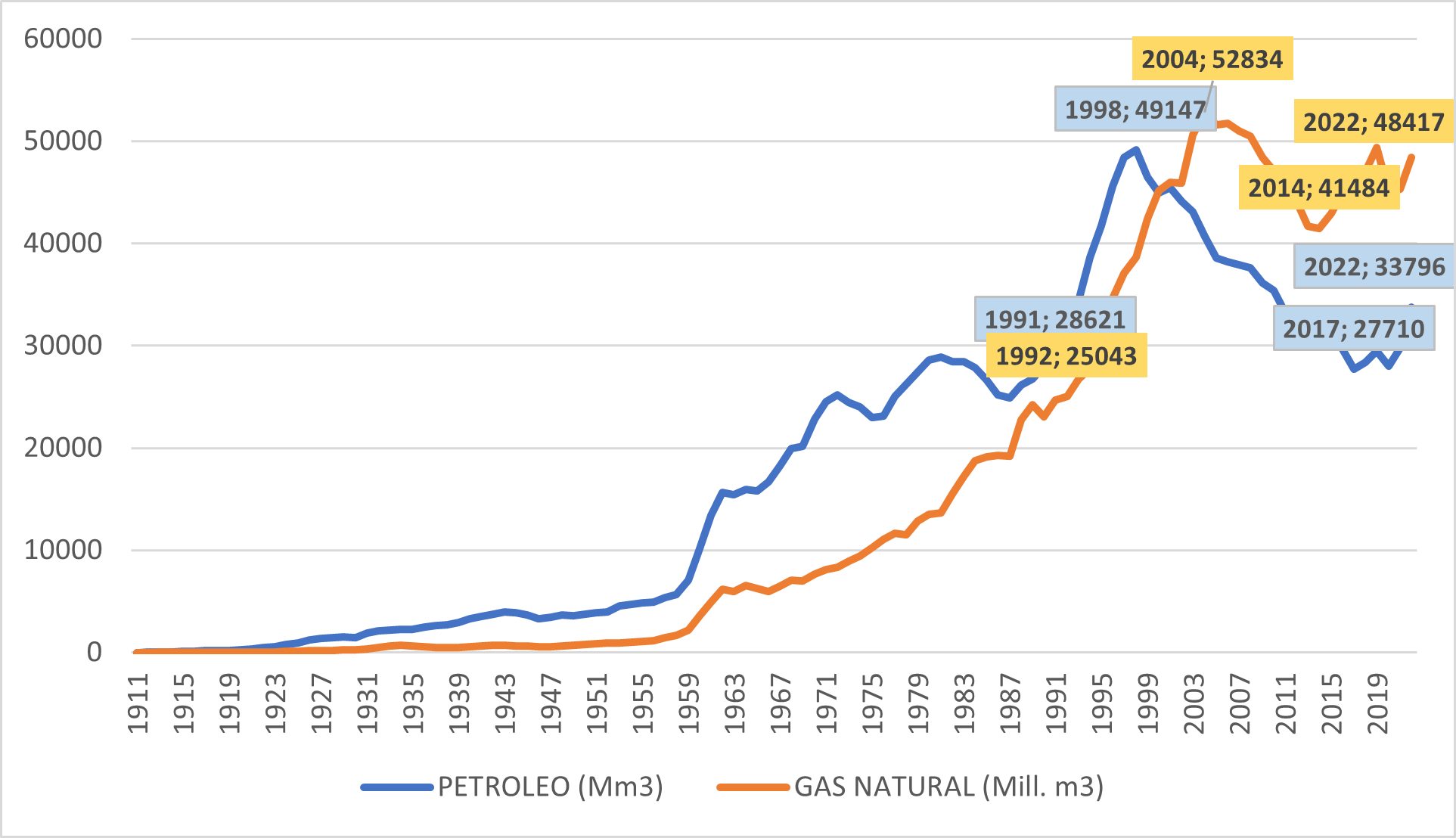

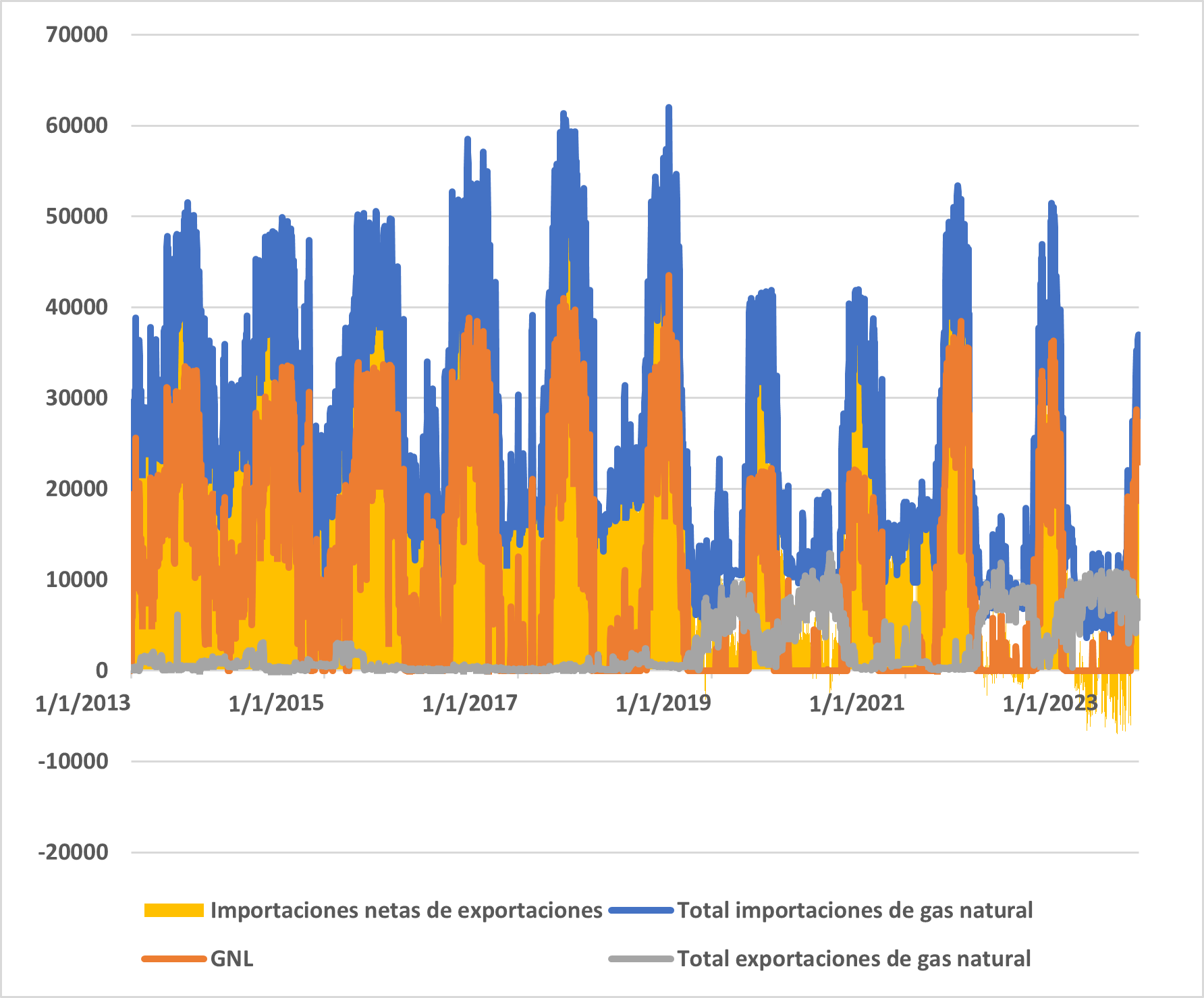

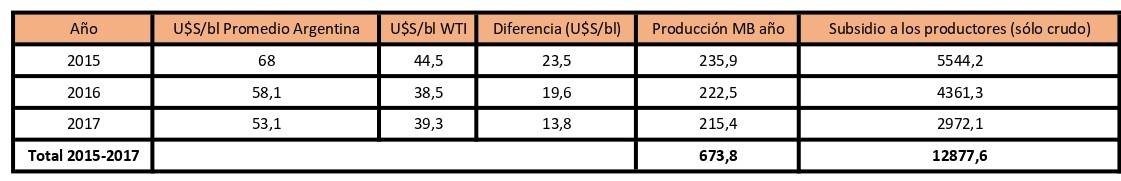

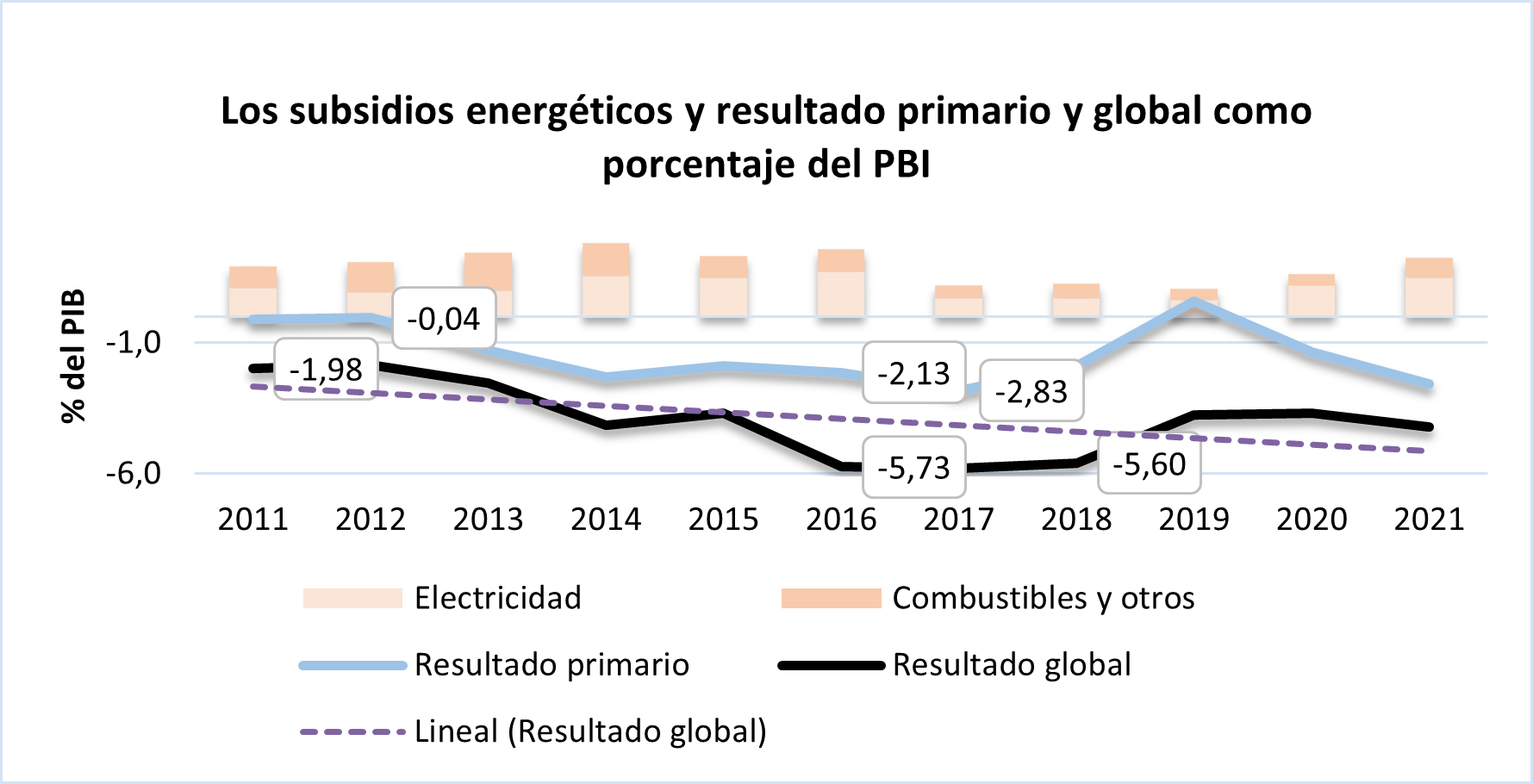

De este modo entre la decisión de no reinvertir las rentas obtenidas en la Argentina desde 2004 en adelante, la situación financiera de Sacyr Vallehermoso S.A 2008-2009 sumó un nuevo obstáculo para que el país pudiera recuperar los niveles de producción tanto de petróleo como de gas (figura 5). Por su parte, ello incidió en el aumento incesante de importaciones de gas natural (figura 6) y en la necesidad de subsidiar la producción de ambos hidrocarburos tanto a nivel de los productores como de los consumidores (cuadro 2 y figura 7). La recuperación de YPF sin duda influyó en la reversión del proceso de declinación de la oferta interna de ambos productos, lo que era un imperativo, dado el nivel de los precios internacionales del crudo y del gas natural y el peso del saldo negativo de la balanza comercial energética que absorbió por completo el declinante saldo en la balanza comercial del país después de 2011. Tal vez lo más irritante haya sido que se utilizara el argumento de falta de rentabilidad en nuestro país por intentar no remunerar a la industria petrolera según precios internacionales y que cuando ellos disminuyeron entre 2015 y 2017 se le otorgaran subsidios gigantescos, porque de otro modo no invertirían agravando el desabastecimiento de gas natural. Un claro caso de ejercicio de poder de mercado, superpuesto a la creación de las condiciones para desestabilizar una macroeconomía siempre frágil. Condición necesaria para ejercer toda forma de extorsión y aunque suene fuerte de saqueo.

Figura 5: Producción de petróleo y gas en Argentina desde 1911 a 2022 en miles de metros cúbicos de petróleo y millones de metros cúbicos de gas natural.

Figura 6: Importaciones diarias totales y netas de exportaciones de gas natural entre 2013 y 2023.

Cuadro 2-Estimación del subsidio implícito captado por los productores de petróleo entre 2015 y 2017 según diferencias entre el precio del barril en el mercado internacional y el mercado interno.

Figura 7. Los subsidios energéticos y el resultado primario y global de la Administración Pública Nacional como porcentaje del PBI 2011-2021

En síntesis, las complejidades del entramado financiero y productivo internacional a partir de la privatización de YPF y de la caída del Plan de Convertibilidad aún antes de que ella fuera decretada en 2002 —temas muy brevemente abordados en esta nota— muestran los impactos que se derivaron de un mundo con reglas asimétricas. Dicha asimetría se refiere tanto a la transparencia de los actos públicos y privados en los países desarrollados, como a la posibilidad de países como el nuestro de litigar contra otros o al menos solicitar se investiguen hechos presuntamente dolosos. Por caso las fugas de capitales, como aquella de 2001 donde sin duda hubo inversores con acceso a información privilegiada o las que la han sucedido dejándonos a merced del FMI y sus dobles estándares. Una simple correlación de fuerzas que nos obliga a elegir el mal menor, que sucede a otro mal menor anterior en un ciclo de degradación que pareciera no tener fin y que se traduce en pobreza creciente, indiferencia ciudadana, indignación contra los políticos, la política, la corrupción, la pérdida de valores, pero que nunca apunta bien a las causas y circunstancias que provienen en gran medida de decisiones internacionales, gente inescrupulosa, jurisprudencia diseñada para ganar en todo escenario y el encubrimiento sistemático de nuestros verdaderos verdugos. De allí también la preocupación por la supresión de derechos, cuando el chantaje económico de por sí ya no les resulta suficiente.

* Economista experto en temas de energía, profesor titular de la Universidad Nacional de Río Negro y adscrito a la Fundación Bariloche.

--------------------------------

Para suscribirte con $ 8.000/mes al Cohete hace click aquí

Para suscribirte con $ 10.000/mes al Cohete hace click aquí

Para suscribirte con $ 15.000/mes al Cohete hace click aquí